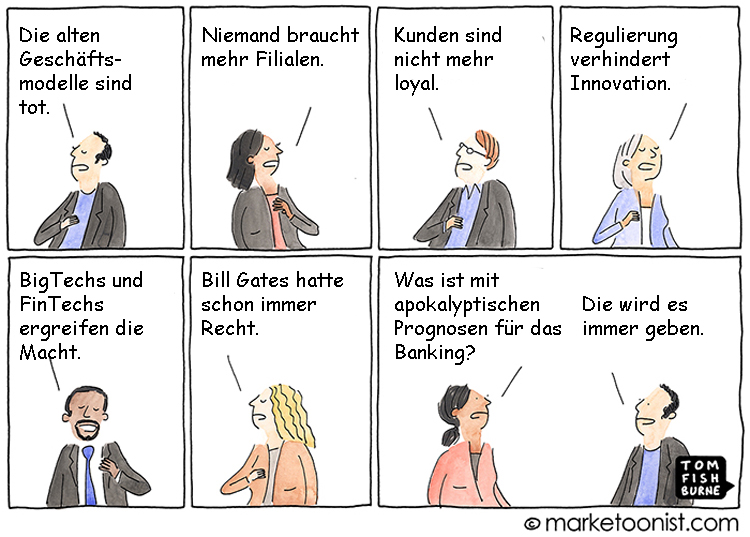

30 Jahre ist es her, dass Bill Gates meinte, die Welt brauche keine Banken. Der Blick zurück zeigt: die Herausforderungen, denen sich Banken gegenübersehen, haben sich verändert. Und der Blick nach vorne? Steht die Apokalypse der etablierten Kreditinstitute bevor?

Banken und Sparkassen stehen vor alten und neuen Herausforderungen:

- Die über zehn Jahren andauernde Niedrigzinsphase schien vorbei, doch die Probleme nicht. Nun freuen sich (fast) alle, wenn die Zinsen wieder runter gehen.

- Die Regulierung nimmt weiter zu und die Diskussionen darüber auch.

- Die digitale Transformation scheint mit Generativer Künstlicher Intelligenz in einen nächsten Phase überzugehen.

- Das Kundenverhalten verändert sich zwar (immer noch) langsam, dafür aber irreversibel.

- Die Euphorie um FinTechs und BigTechs ist zwar abgeklungen, doch um mangelnden Wettbewerb müssen sich Finanzinstitute dennoch nicht sorgen.

- Jahrhundertealte Geschäftsmodelle funktionieren nicht mehr wie gewohnt und es bestehen Zweifel, ob sie je wieder so funktionieren werden.

Finanzbranche in Wandel

Zahlreiche neue Wettbewerber haben begriffen, dass es Vorteile mit sich bringt, eine echte Bank zu sein und sind dabei, sich als Neo- oder Challengerbank zu etablieren. Der Hype um N26 ist zwar deutlich abgeklungen, dafür mutieren ehemals als Neobroker gestartete FinTechs zu Banken, wie z.B. Trade Republic oder Revolut. Sie gewinnen vor allem junge Kunden, auch wenn sie immer noch kein nachhaltig erfolgreiches Geschäftsmodell präsentieren können.

Die Banken haben verstanden, dass ihnen FinTechs Mehrwerte bieten können. Kooperationen sind inzwischen keine Seltenheit mehr. Ein Selbstgänger sind sie deswegen aber auch nicht. Die Euphorie wurde vom geschäftspolitischen Kalkül verdrängt.

Um die Ambitionen der GAFAs (Google Apple, Facebook, und Amazon) in der Finanzbranche ist es merklich ruhiger geworden. Im Zahlungsverkehr haben sie ihre Präsenz jedoch gefestigt. Überhaupt ist der Bereich Payments einer der Bereiche, in denen den traditionellen Finanzinstituten in den vergangenen Jahren massiv Erträge weggebrochen sind.

Neue Wettbewerber sind darauf angewiesen, mit „echten“ Banken zusammenzuarbeiten oder selbst zur Bank zu werden. Was für FinTechs mitunter attraktiv ist, erscheint für Technologieunternehmen indes undenkbar.

Aus Plattform-Banking und Open Banking soll Open Finance werden. PSD2 war ein wirkungsvoller Katalysator dafür. Funktionierende Geschäftsmodelle mit substantiellem Ergebnisbeitrag sucht man jedoch noch immer vergebens.

Innovation, Disintermediation und Disruption im Bankgeschäft

Über Innovation, Disintermediation und Disruption im Bankgeschäft wird nicht erst seit 1994 gesprochen. Die einst von Bill Gates als Dinosaurier Verspotteten sind nicht ausgestorben. Die meisten Banken sind seit 1994 nicht nur deutlich größer geworden sondern haben auch erkannt, dass Veränderung fester Bestandteil der Geschäftspolitik sein muss.

Daran konnte auch die die – selbstverschuldete – Finanzkrise in den Jahren 2008 und 2009 – zumindest strukturell – wenig verändern. Die großen Namen gab es schon vorher. Vor allem der viel gescholtenen Regulierung hat die Branche etwas zu verdanken, was anderen Branchen wie Buchhandlungen, Verlagen, Videotheken oder Plattenläden nicht vergönnt war: Einen stabilen, geschützten Rahmen.

Das Beispiel der von der UBS geschluckten Credit Suisse und zahlreiche Bankpleiten in den USA haben, gezeigt, dass auf diesen Rahmen Verlass ist.

Apokalypse der etablierten Finanzbranche?

Die etablierten Anbieter sind in den vergangenen 30 Jahren nicht untätig geblieben, sondern haben viele Entwicklungen erkannt und sich an die sich wandelnde Landschaft für Finanzdienstleistungen angepasst. Die Apokalypse des Bankings scheint also abgewendet.

Gefahr droht nur dann, wenn die Gier wieder Überhand gewinnt und Risiken übersehen oder negiert werden. Das diese Gefahr durchaus gesehen wird, zeigt das weltweite Bemühen der Finanzaufsichten, dem präventiv Einhalt zu gebieten.

Vertrauen ist der Schlüssel zum Erfolg

Für Kunden ist „garantierte Sicherheit“ das höchste Gut, wenn es um die eigenen Finanzen geht. Dank ihrer privilegierten Stellung genießen Banken und Sparkassen immer noch viel Vertrauen.

Vertrauen ist jedoch vergänglich und muss jeden Tag neu und hart erarbeitet werden

Die Institute sollten sich dessen bewusst sein und mehr denn je daran arbeiten, im echten Kundeninteresse zu handeln. Gelingt ihnen dies, müssen sie vor der Zukunft keine Angst haben. Gelingt ihnen dies jedoch nicht, wird der Satz von Bill Gates auch in den nächsten 30 Jahren noch häufig zitiert werden.