Innovationen werden zunehmend wichtiger für den Geschäftserfolg. Warum tun sich Banken und Sparkassen so schwer mit ihnen? Ein Blick in das Archiv bankbetriebswirtschaftlicher Forschung verdeutlicht die Herausforderungen.

Viele Banken und Sparkassen befinden sich auf der Suche nach Innovationen.

„Angesichts vielfältiger Veränderungen im Umfeld der Banken spielen verstärkte und systematisch angelegte Innovationsstrategien eine zukunftsträchtige Rolle.“

Prof. Dr. Leo Schuster, 1985

Finanzinstitute tun sich bekanntermaßen mit Innovationen und Innovationsmanagement schwer. Wäre dem nicht so, hätte es die FinTech-Welle nie gegeben. Doch Banken gehören nicht zu den „geborenen Innovatoren“.

Um herauszufinden, woran dies liegt, lohnt ein Blick in das Archiv bankbetriebswirtschaftlicher Forschung. Bereits vor über 25 Jahren hat sich mein Doktorvater, Prof. Dr. Leo Schuster, mit dem Thema Innovationen in Banken beschäftigt. In seinem Buch 1990 erschienenen Buch „Bankpolitik im Spiegel aktueller Themen“ ist ein Artikel mit „Produktinnovation und Strategisches Management im Bankbetrieb“ überschrieben. Auch heute lohnt es sich, einen Blick hinein zu werfen.

Produkt-Markt-Matrix als Ausgangspunkt

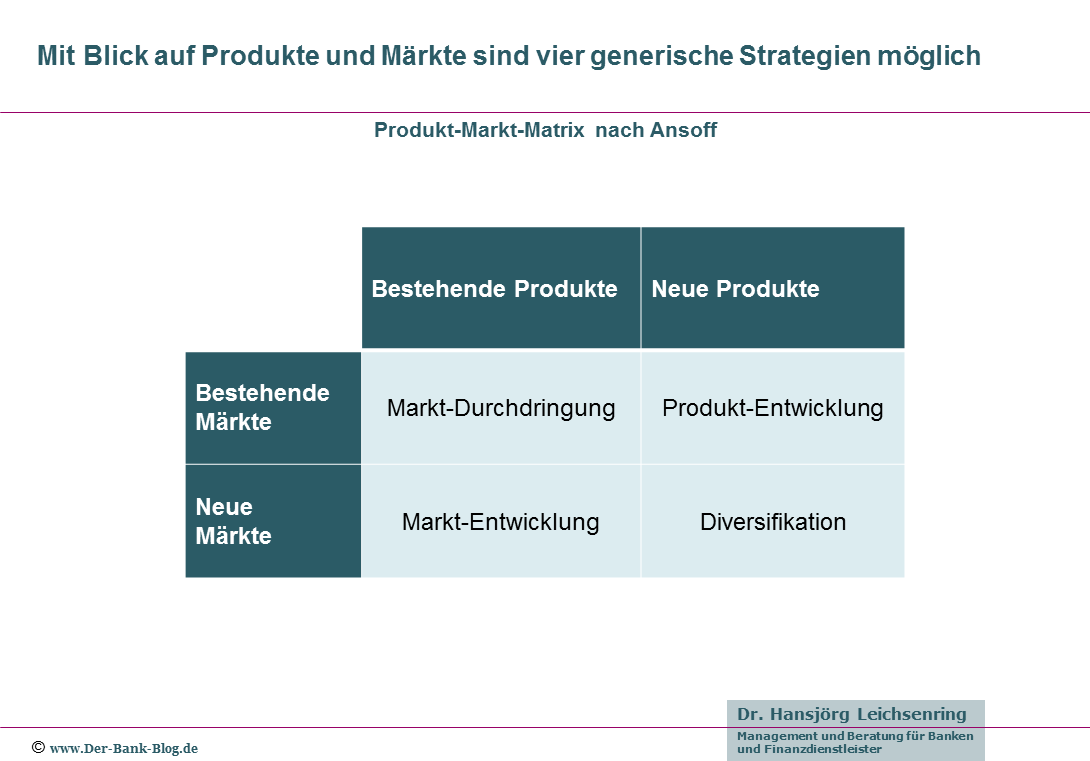

Ausgangspunkt der damaligen Überlegungen war die Marktleistungsmatrix nach Ansoff, nach der es – nicht nur für Banken – vier grundlegende Kombinationsalternativen für strategische Entscheidungen hinsichtlich neuer Produkte und Märkte gibt.

Die Matrix hat wohl jeder Betriebswirt im Laufe seines Studiums zu Gesicht bekommen. Ihre vier Felder differenzieren vier Basisstrategien wie folgt:

- Marktdurchdringung: Alter Markt, altes Produkt.

- Marktentwicklung: Neuer Markt, altes Produkt.

- Produktentwicklung/Produktmodifikation: Alter Markt, neues Produkt.

- Diversifikation/Innovation: Neuer Markt, neues Produkt.

Die Produkt-Markt-Matrix nach Ansoff unterscheidet nach Märkten und Produkten.

Quintessenz der Matrix ist u.a., dass eine Strategie dann am schwierigsten umsetzbar ist, wenn man gleichzeitig mit zwei Neuerungen fertig werden muss.

Banken und Innovationen

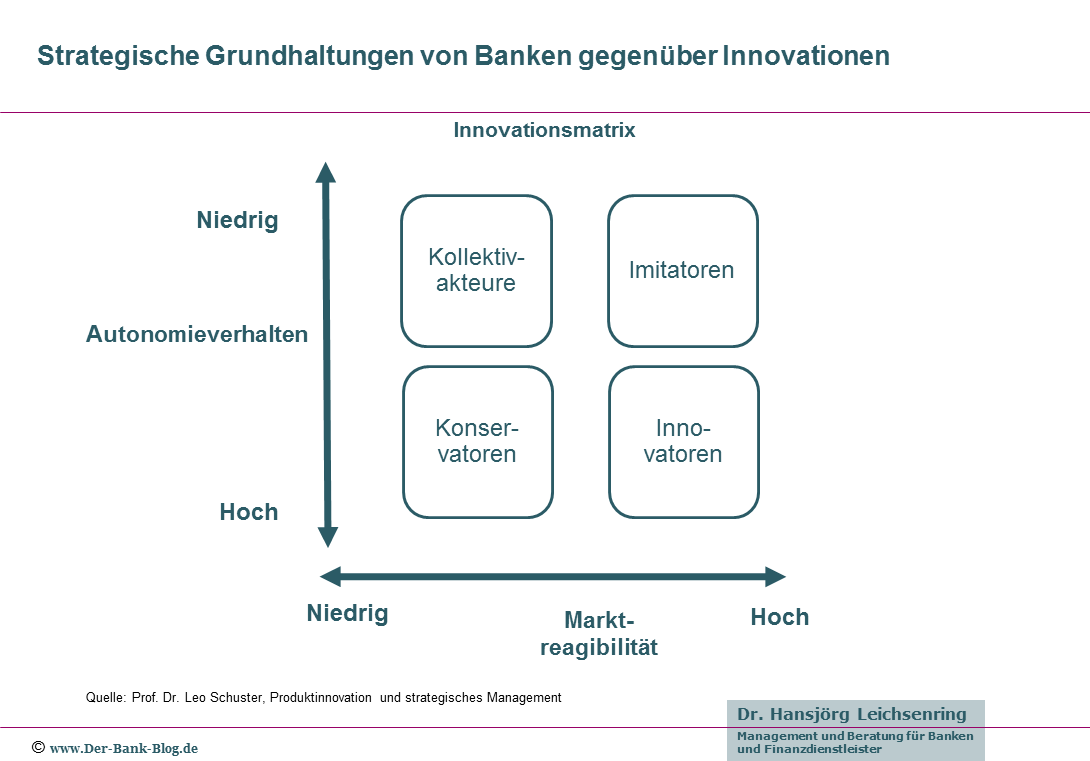

Professor Schuster übertrug das System dieser Matrix auf den Finanzsektor und identifizierte vier strategische Grundmuster von Banken im Umgang mit Innovationen:

- Die Konservatoren.

- Die Imitatoren.

- Die Kollektivakteure.

- Die Innovatoren.

Die Innovationsmatrix zeigt vier strategische Grundhaltungen von Banken gegenüber Innovationen.

Die Konservatoren

Wie schrieb Schuster damals? „Es gibt nichts zu erneuern in einer Bank, betreibt sie doch das älteste Metier auf Erden“ und „Seien wir bescheiden, überlassen wir den neuen Bluff den anderen“.

Noch immer sagen konservative Banker „Unsere Kunden brauchen das nicht“, ersatzweise auch „unsere Kunden wollen das nicht“, meist jedoch, ohne dies tatsächlich hinterfragt zu haben.

Erfahrung, Intuition und Fingerspitzengefühl dominierten lange Zeit das Bankwesen mit der Folge einer stark beharrenden Unternehmenskultur, die sich noch heute bremsend beim Thema Innovation auswirkt.

Die Imitatoren

Niemals etwas als erster machen, erst mal die anderen Erfahrungen sammeln lassen und bei Erfolg kopieren. Auch das sind typische Verhaltensweisen von Bankmanagern mit ebenfalls sehr konservativem Ursprung.

Gerade für die beiden großen Verbünde war dieses Verhalten lange Zeit typisch und ist heute noch bei der flächendeckenden Umsetzung ein Thema. In verbundinternen Gesprächen über neue Ideen hört man oft die Frage „Wurde das schon bei einer anderen Sparkasse/Volksbank implementiert?“. „Nein? Na, dann warten wir lieber erst mal ab“.

Lieber „nachmachen“ als „zuerst machen“, die Strategie hat zugegebenermaßen für Regionalinstitute durchaus eine gewisse Berechtigung. Schließlich läuft man nicht Gefahr im Wettbewerb gegen den eigenen Verbundkollegen bestehen zu müssen. Problemtisch wird eine solche Strategie dann, wenn damit der Verbund als Ganzes erstarrt.

Spricht man mit Verbandsvertretern unter vier Augen, wird das als Problem der dezentralen strategischen Steuerung durchaus zugegeben. Öffentlich würde dies allerdings am fundamentalen Grundprinzip der Selbstständigkeit der Primärinstitute rütteln.

Die Kollektivakteure

Auch dies ein, insbesondere für Bankengruppen typisches Verhalten. Wenn man schon was macht, dann gemeinsam, auch wenn es damit länger dauert und im Zweifel die Konkurrenz außerhalb des Verbundes schon einen Schritt weiter ist.

Zugegeben, wenn der gemeinsame Dampfer Fahrt aufgenommen hat, kann dies zu einem schlagkräftigen Erfolg führen. Die zentrale Herausforderung bei Kollektivaktionen ist der Ausgleich unterschiedlicher Interessenlagen einzelner Teile des Kollektivs. Es sind ja nicht nur die Banken, sondern auch IT-Dienstleister und andere, die ihren Anteil an einer Innovation und deren Umsetzung leisten müssen.

Wie schwer so etwas vonstattengehen kann, zeigt das Beispiel Yomo. Während die Frankfurter Sparkasse sehr schnell ein eigenes Mobile-Banking-Angebot zur Marktreife geführt hat, ist die gemeinsame Lösung der Sparkassen noch nicht wirklich am Markt angekommen.

Und auch paydirekt gibt ein beredtes Beispiel dafür ab, dass Kollektivaktionen nur dann sinnvoll sind, wenn sie frühzeitig und konsequent durchgeführt werden.

Die Innovatoren

Gibt es die überhaupt im Bankbereich? Vor 25 Jahren kam Professor Schuster in seinen Analysen zum Schluss, dass die vorgenannten drei Grundmuster eher dem typischen Verhalten von Banken und Bankmanagern entsprechen als die Einführung von Neuerungen und nannte das Fehlen einer entsprechenden Innovationskultur als eine der Hauptursachen dafür.

Inzwischen gibt es durchaus das eine oder andere Institut, das – wenn vielleicht nicht als Ganzes, so doch in Teilen – durchaus als innovativ bezeichnet werden darf. In jedem Fall gibt es immer mehr Institute, die ihre Innovationskraft nach außen deutlich herausstellen.

Fazit: Der Innovationszug in Banken nimmt nur langsam Fahrt auf

Der einstige US-Notenbankchef Paul Volcker ätzte schon vor zehn Jahren gegen die Branche, dass die wichtigste Finanzinnovation, die er gesehen hätte, der Geldautomat war. Und ganz Unrecht hat er damit nicht. Selbst bei genauerem Hinsehen, konnte man im ursprünglichen Leistungsangebot der Banken über viele Jahre hinweg nur wenige echte Neuerungen erkennen, wie z.B. Tagesgeldkonto, Mehrwertgirokonto, ETFs.

Lassen wir das Investment Banking mal außen vor, das ja nur aufgrund von Innovationen überhaupt zu der heutigen Bedeutung gefunden hat (und auch zu einer der größten Bankenkrisen der Nachkriegszeit beigetragen hat) und konzentrieren wir uns auf das Privatkundengeschäft, dann fällt auf, dass die wenigen wirklichen Neuerungen entweder stark technikgetrieben sind (z.B. Online oder Mobile Banking) oder durch staatliches Zutun entstanden sind (z.B. Riesterrente). Auch PSD2 sorgt für Innovationen, wie das Angebot bankfremder Leistungen. Die aktuell – weitgehend durch FinTechs getriebenen – zu beobachtenden Innovationen beziehen sich vor allem auf die Vertriebskanäle oder die Erstellung und Abwicklung (z.B. Robo Advice).

Professor Schuster kam am Ende seines Aufsatzes zu folgender Erkenntnis:

„Wichtiger als Methoden erscheint eine entsprechende Unternehmenskultur. Diese lässt sich nicht von heute auf morgen umkehren. Es wird daher eine geraume Zeit in Anspruch nehmen, bis eine Mehrheit von Banken zu einer echten innovatorischen Grundhaltung gefunden hat.“

Es scheint, als ob auch diese Aussage noch immer Gültigkeit hat.

Ein Kommentar

Auf die Ainladung als Referent vom Handelsblatt warte ich noch ;-)

Beste Grüße

Hansjörg Leichsenring