Obwohl das Ende der Banken oft prophezeit wurde, ist der vorausgesagte Niedergang bisher nicht in den Kundenzahlen sichtbar. Denn trotz vieler Kritikpunkte von Vorausdenkern der Szene setzen die Kunden vor allem bei ihrem Erstkonto auf etablierte Banken.

Die Kunden entscheiden über die Finanzbranche der Zukunft.

In der jüngeren Historie finden sich einige prominente Beispiele visionärer Gründer, die mit innovativen Ideen in der Lage waren ein bestehendes Geschäftsmodell digital umzukrempeln. Mit ihren Startups schafften sie es nicht selten, ein marktfähiges Angebot mit der Folge zu etablieren, dass nur wenige Jahre später frühere Marktführer aus dem Markt gedrängt wurden. Dies gilt insbesondere für Videotheken, Lexikonverlage oder Hersteller von Analogfilmen. Häufig wurde deshalb bereits die Frage aufgeworfen, ob auch der Finanzdienstleistungsbranche ein ähnlicher Wandel bevorstehen könnte. Die endgültige Entscheidung hierüber werden die Kunden in naher Zukunft treffen müssen.

Neun von zehn Kunden sind mit ihrer Hausbank zufrieden

Unsere im Rahmen der Studie Banking 2025 durchgeführte repräsentative Kundenumfrage kam vor diesem Hintergrund zu einem interessanten Ergebnis: Neun von zehn Kunden sind grundsätzlich mit ihrer Hausbank zufrieden. Hierbei gab es, anders als zunächst vermutet, auch zwischen den einzelnen Altersklassen keine signifikanten Unterschiede. Auch die Teilnehmer der Generationen Y und Z gaben mehrheitlich an, dass sie mit dem derzeitigen Angebot der Banken nicht unzufrieden sind.

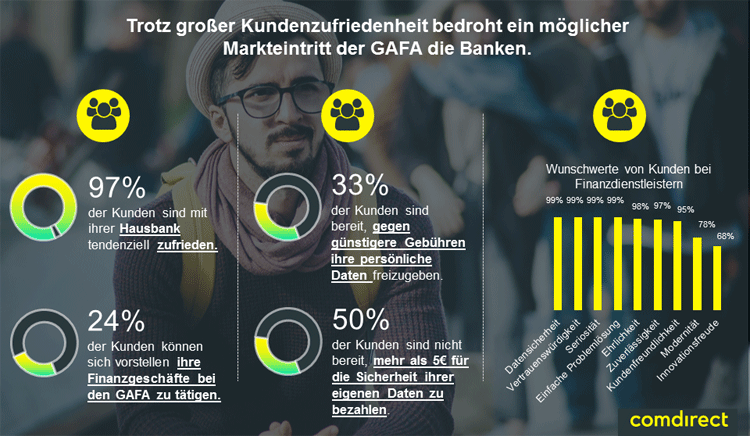

Obwohl 97 Prozent der Kunden mit ihrer Hausbank zufrieden sind werden die Ban-ken in ihren Geschäftsfeldern durch einen möglichen Markteintritt der GAFA und die dazugehörige neue Nutzung der Kundendaten bedroht.

Diesen Ergebnissen gegenüber steht jedoch eine Reihe von Studien, die die Unzufriedenheit der deutschen Bürger mit dem hiesigen Bankensystem herausstellen. Hierbei kann man davon ausgehen, dass die in solchen Studien befragten Personen in der Regel ebenfalls eine deutsche Bankverbindung besitzen. Kombiniert man diese doch recht gegensätzlichen Resultate, so ergibt sich die Schlussfolgerung, dass ein Teil der Kunden Banken im Allgemeinen durchaus kritisch betrachten, diese Kritik jedoch in fast allen Fällen nicht für die eigene Hausbank gilt. Die Banken beobachten zudem, dass die Kunden vor allem bei ihrem Erstkonto lieber auf Nummer sicher gehen. Dementsprechend sind beim Erstkonto auch weniger Innovationen, sondern eher Funktionalitäten gefragt. Die Ansprüche der Kunden an ihre Finanzdienstleister stimmen also nur in beschränktem Maß mit dem Selbstanspruch von FinTechs und vieler Banken überein. Dies zeigt sich unter anderem auch darin, dass knapp drei Viertel der Befragten mit dem Innovationsgrad der Banken zufrieden waren, da sie Banken per Definition als vertrauenswürdig und zuverlässig, aber nicht unbedingt als innovativ bezeichnen würden. Wenn Kunden also ihre Hausbank dementsprechend nur mit anderen Geldinstituten vergleichen, können sie durchaus zu dem Ergebnis eines zufriedenstellenden Innovationsgrades kommen.

Kunden fordern Innovationen nicht aktiv ein und suchen klassische Unternehmenswerte

Den Kunden sind hierbei klassische Unternehmenswerte, wie Vertrauen oder Zuverlässigkeit, deutlich wichtiger, als Themen wie Modernität oder Innovationsfreude. Besonders die Innovationsfreude stellte sich unter den abgefragten Unternehmenseigenschaften bei Finanzdienstleistern für die Kunden als Wert mit der niedrigsten Relevanz heraus.

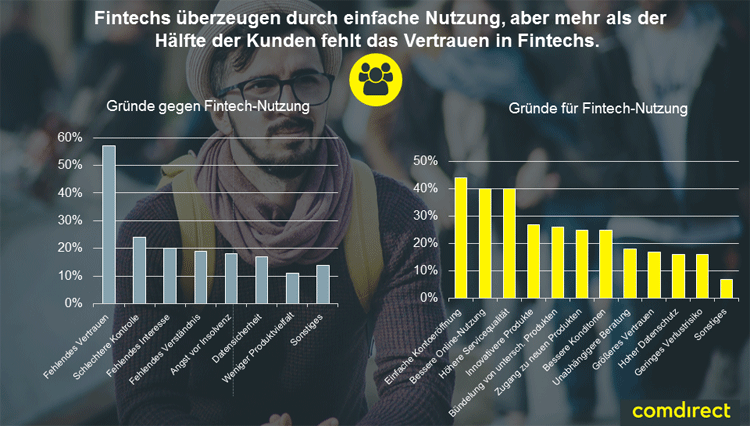

Fehlendes Vertrauen, Angst sowie fehlendes Interesse und Verständnis sind die wichtigsten Gründe für die Kunden gegen eine FinTech-Nutzung. Die einfache Kon-toeröffnung, die hohe Online-Usability und die Servicequalität sind wiederum die wichtigsten Gründe aus Kundensicht für eine FinTech-Nutzung.

Die befragten FinTechs und Banken gehen hierbei davon aus, dass die klassischen Unternehmenswerte als Hygienefaktor agieren. Das bedeutet, dass erst wenn alle diese Hygienefaktoren erfüllt sind, wird ein mögliches Finanzgeschäft mit einem Unternehmen in Betracht bezogen. Hierbei haben die FinTechs auf Grund ihrer geringen Bekanntheit immer noch einen signifikanten Wettbewerbsnachteil, da Vertrauen mit dem Bekanntheitsgrad korreliert. Passend hierzu geben fast 60 Prozent der Kunden an, dass fehlendes Vertrauen für sie der wichtigste Grund gegen eine FinTech-Nutzung ist. Auch die fünf nächstwichtigen Gründe gegen eine FinTech-Nutzung in Form von schlechterer behördlicher Kontrolle, fehlendem Interesse am Angebot, fehlendem Verständnis über die angebotene Dienstleistung, Angst vor einer Insolvenz des Unternehmens sowie Angst um die Sicherheit der persönlichen Daten können unter den Oberbegriffen fehlendem Vertrauen und fehlender Bekanntheit verortet werden.

Datenfreigabe an Dritte als mögliche Ertragsquelle für Kunden im Banking 2025?

Interessant ist auch das Thema Datensicherheit. Hierbei gaben bereits jetzt ein Drittel der Kunden an, dass sie bereit wären ihre Daten gegen eine Reduzierung von Kosten freizugeben, obwohl ein entsprechendes Angebot noch nicht auf dem Markt ist. Daraus könnten sich für Banken – und insbesondere FinTechs – im Hinblick auf PSD2 und das Banking 2025 neue attraktive Ertragsmöglichkeiten ergeben. Passend hierzu gaben ca. die Hälfte der befragten Kunden an, dass sie unter keinen Umständen bereit sind höhere Gebühren für ihr Konto zu bezahlen. Dies gilt für diese Kunden sogar dann, wenn sie dafür neue Dienstleistungen erhalten würden, die ihre eigenen Erträge überproportional ansteigen ließen. Dementsprechend nehmen sie in diesem Fall sogar für niedrigere Gebühren einen eigenen Nettoertragsverlust in Kauf.

Für die anderen zwei Drittel der Kunden scheint auf den ersten Blick die Sicherheit der eigenen Daten ausgesprochen wichtig zu sein. Wenn man allerdings bedenkt, dass gerade einmal die Hälfte der Kunden bereit ist, für die Sicherheit ihrer Kundendaten eine Pauschale von maximal fünf Euro pro Monat zu bezahlen, liegt der Schluss nahe, dass diese Kunden die Datensicherheit in Deutschland als selbstverständliche Basisdienstleistung verstehen und dementsprechend nicht für diese bezahlen wollen.

Ausbleibender Innovationsdruck von Seiten der Kunden

Bei der Entwicklung der Kundenbedürfnisse gehen insbesondere die FinTechs davon aus, dass sich die Kundschaft in Zukunft in zwei gegensätzliche Interessenslager aufteilen wird. Das erste Lager wird sich vor allem durch eine starke Preissensibilität auszeichnen, während die Kunden des zweiten Lagers sich vor allem für die Themen Komfort und Bequemlichkeit interessieren. Hierbei ist davon auszugehen, dass insbesondere die über Geldanlagen aufgeklärte und finanzstarke, aber verhältnismäßig kleine Kundengruppe zu Letzterem tendieren wird.

Nach Annahme der FinTechs wünscht sich diese Kundengruppe, dass das Banking so einfach wie möglich gestaltet wird und lässt sich hierbei von Innovationen aus anderen Branchen inspirieren. Viele FinTechs glauben deshalb, dass es in Zukunft eine höhere Zahlungsbereitschaft der Kunden für Innovationen gibt, die die Finanzgeschäfte bequemer und komfortabler machen.

Die Problematik ist in diesem Zusammenhang jedoch, dass die FinTechs nach eigenen Angaben insbesondere bei den älteren und tendenziell finanzkräftigeren Kundengruppen ein besonders hohes Vertrauensdefizit besitzen. Daher hoffen viele FinTechs auf einen schnellen Vermögensaufbau der Generation Y, die Innovationen aus anderen Bereichen der Internetökonomie bereits gewohnt sind. Allerding konnte unsere repräsentative Kundenumfrage keinen signifikanten Interessenszuwachs der Generation Y an FinTech-Produkten im Vergleich zu älteren Generationen feststellen. Für einen Großteil der Kunden, die sich mit dem Thema Geldanlage nicht ausreichend beschäftigen, wird zudem weiterhin der größte Komfort darin bestehen, sich mit Finanzthemen nicht beschäftigen zu müssen. Diese Kunden könnten wahrscheinlich nur mit Innovationen erreicht werden, die ihre Kosten signifikant senken oder ihre Erträge entsprechend steigen lassen würden. Zum jetzigen Zeitpunkt ist somit davon auszugehen, dass ein großer Innovationsdruck von Seiten der Kunden zunächst weiterhin ausbleiben wird.

Banken dürfen sich nicht auf ihren Wettbewerbsvorteil ausruhen

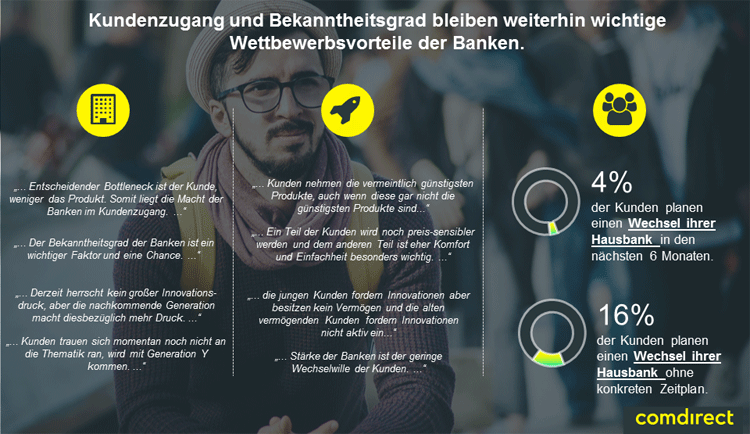

Trotz der derzeitigen Zufriedenheit der Kunden dürfen sich Banken nicht auf ihrem derzeitigen Wettbewerbsvorteil gegenüber FinTechs ausruhen. Denn unsere Kundenumfrage hat auch gezeigt, dass vier Prozent der Kunden in den nächsten sechs Monaten und 16 Prozent der Kunden ohne konkreten Zeitplan einen Wechsel ihrer Hausbank anstreben. Wenn man überlegt, dass zwischen 96,5 Prozent – 98,8 Prozent der deutschen Wohnbevölkerung über 14 Jahren ein Bankkonto besitzt, dann gibt es dementsprechend derzeit potentiell ca. 12,5 Millionen Kunden, die für neue Finanzdienstleistungen und Alternativangebote empfänglich sind.

Kundenzugang und Bekanntheitsgrad bleiben weiterhin die wichtigsten Wettbe-werbsvorteile von Banken gegenüber FinTechs. Die Banken dürfen sich jedoch nicht auf ihren Wettbewerbsvorteilen ausruhen, da knapp 20 Prozent der Bankkunden mit-telfristig einen Wechsel ihrer Hausbank anstrebt.

Interessant sind in diesem Zusammenhang die wichtigsten Gründe für die Inanspruchnahme von FinTech-Dienstleistungen seitens der Kunden. Hierbei handelt es sich um die einfache Kontoeröffnung, bessere Online-Verfügbarkeit der Dienstleistungen und eine höhere Servicequalität. Ergänzt werden diese Werte durch eine Bündelung verschiedener Produkte und ein Angebot neuer und innovativerer Produkte. Aus diesen Gründen für die FinTech-Nutzung lassen sich im Umkehrschluss Verbesserungspotenziale für die Banken ableiten. Denn FinTechs können die Kunden vor allem in jenen Bereichen begeistern, in denen die Kunden nicht vollkommen von den Banken überzeugt wurden. Hinzu kommt, dass knapp ein Viertel der befragten Kunden sich bereits jetzt grundsätzlich die Nutzung einer Kontoverbindung bei großen Technologieunternehmen wie Google, Apple, Facebook oder Amazon (GAFA) vorstellen könnte. Dies ist eine beachtliche Zahl, da die GAFA derzeit noch keine ganzheitliche Lösung für die Kunden anbieten und dieser Wert lediglich ihren starken Bekanntheitsgrad als Marke wiederspiegelt. Dementsprechend sehen die Banken auch nicht FinTechs, sondern einen Markteintritt der GAFA als größte Bedrohung für sich im Banking 2025 an.

Mehrheit der Kunden ist kein aktiver Innovationstreiber

Zusammenfassend lieferte die Studie die Erkenntnis, dass die Kunden Innovationen zwar nicht aktiv einfordern, aber diese trotzdem gerne annehmen, wenn es die Gelegenheit dazu gibt und sie einen möglichen Mehrwert erkennen. Das beste Beispiel hierfür ist das Online- und Mobile-Banking, das die Kunden lange zunächst vernachlässigt haben und inzwischen für unverzichtbar halten.

Mehrheit der Banken und FinTechs glauben, dass die Kunden in der Finanzbranche keine aktiven Innovationstreiber in der Finanzbranche sind. Die Banken und FinTechs sehen sich u.a. dadurch bestätigt, dass knapp drei Viertel der Kunden mit dem Innovationsgrad von Banken zufrieden ist.

Angesichts des trägen Kundenverhaltens bei dem Wechsel von der Hausbank zu den Dienstleistungen der FinTechs, betont die Mehrheit der Banken und FinTechs, dass die Kunden nicht als aktive Innovationstreiber der Finanzbranche bezeichnet werden können. Allerdings glauben sowohl Banken als auch FinTechs, dass sich dies ändern kann, sobald die heutige Generation Y genügend Vermögen aufgebaut hat – auch wenn diese Annahme mit unserer Kundenumfrage nicht bestätigt werden konnte. Es scheint eher so, als wünschten sich die Mehrheit der Kunden zwar inkrementelle Verbesserungen. Es fehlt ihnen aber an einer konkreten Vorstellung, welche bahnbrechenden, disruptiven Innovationen in der Finanzbranche noch entstehen könnten und welchen signifikanten Kundennutzen diese bewirken könnten. Passend hierzu wurde in den Interviews, sowohl seitens der Banken als auch von FinTechs, auf ein bekanntes Zitat von Henry Ford über Kundenwünsche hingewiesen: „Hätte ich die Kunden gefragt, was sie sich wünschen, dann hätten die Kunden gesagt: Ein schnelleres Pferd. Aber niemals wären sie auf die Idee eines Autos gekommen.“

Pidder Seidl

Pidder Seidl ist Co-Autor des Beitrag. Er arbeitet bei der comdirect bank im Bereich Innovationmanagement und Business Development. Vor seiner Zeit bei der comdirect bank hatte er sein eigenes Startup gegründet und war als selbstständiger Unternehmensberater tätig.

Banking 2025 Studie

Der Artikel ist ein Auszug aus der Banking 2025 Studie, die von der comdirect bank AG gemeinsam mit Herrn Prof. Dr. Hellmich von der Frankfurt School of Finance und Herrn Prof. Dr. Bunnenberg von der Leibniz Universität Hannover durchgeführt wurde. Es handelt sich hierbei um eine der ersten ganzheitlich durchgeführten FinTech-Studien im deutschsprachigen Raum, die sowohl die Meinung von Banken, FinTechs und Kunden berücksichtigt.

Hier geht es zum ersten Teil der Banking 2025 Studie: Kampf um den Kundenzugang

4 Kommentare

Vielen Dank für die Vorstellung dieser interessanten Studie. Wie kann man an das komplette Werk herankommen?

Weiter den Bank Blog lesen, dort werden nach und nach die einzelnen Ergebnisse vorgestellt.

Moin, vielen Dank für das Teilen der Ergebniss und Gedanken. Muss mich aber Tim S. anschließen – gibt es eine Möglichkeit diese Studie als Primärquelle zu finden? Auf der Seite der Comdirect feht diese Studie leider.

Die Ergebnisse der Studie finden sich in den verschiedenen Artikeln hier im Bank Blog. M.W. wurde sie anderweitig nicht veröffentlicht.