Bargeldlose Transaktionen nehmen rasant zu. Gleichzeitig steigen Wettbewerb, Erwartungshaltung der Kunden und regulatorische Anforderungen. Banken müssen ihre Geschäftsmodelle für den Zahlungsverkehr weiterentwickeln, zögern jedoch damit.

Mobile Payment, das Bezahlen via Smartphone steckt hierzulande noch in den Kinderschuhen. Die Anforderungen sind vielfältig. Im Bank Blog finden Sie aktuelle Studien zu dieser neuen Entwicklung, die insbesondere für Banken und Sparkassen eine Bedrohung darstellt.

Das Beratungsunternehmen Capgemini hat seine jährliche Analyse des globalen Zahlungsverkehrsmarktes vorgelegt und darin das bargeldlose Transaktionsvolumen, regulatorische und branchenspezifische Initiativen sowie die digitale Transformation auf dem globalen Zahlungsverkehrsmarkt untersucht.

Das Transaktionsvolumen von bargeldlosen Zahlungen nimmt demnach rasant zu, insbesondere in den sich entwickelnden Märkten Asiens. Es wird erwartet, dass bis 2022 weltweit 1.046 Milliarden bargeldlose Zahlungen durchgeführt werden, was einer durchschnittlich jährlichen Wachstumsrate von 14 Prozent entspricht.

In einem von Innovation geprägten Markt sind viele etablierte Kreditinstitute eher zurückhaltend als optimistisch, was das Tempo und die Richtung des Wandels betrifft. Sie würden zwar auf die Bedrohung durch BigTechs verweisen, Open-Banking-Initiativen aber nur in dem von Aufsichtsbehörden vorgeschriebenen Rahmen angehen, anstatt sie offensiv als Chance zur Differenzierung, Kundenbindung und Marktführerschaft zu nutzen.

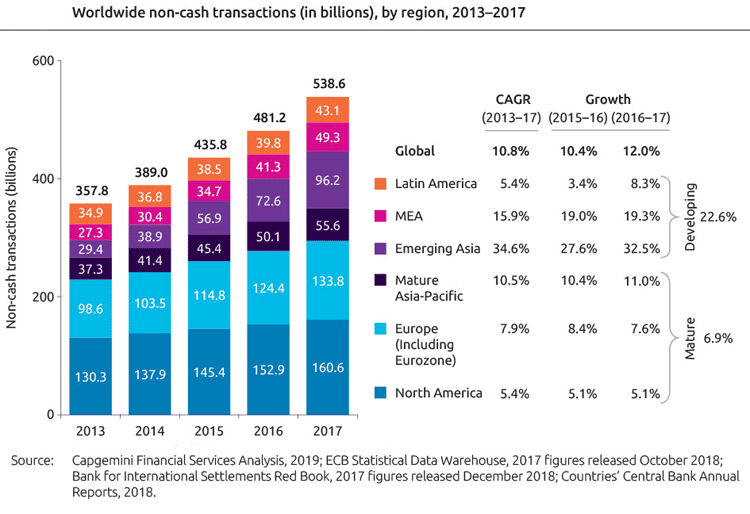

Starkes Wachstum bargeldloser Zahlungen

Der bargeldlose Zahlungsverkehr wird in den sich entwickelnden Märkten voraussichtlich am stärksten wachsen. Hier geht die Analyse zwischen 2017 und 2022 von einem durchschnittlich jährlichen Wachstum von 23,5 Prozent aus. Diese Regionen werden die globale Zahlungsverkehrslandschaft zukünftig in Bezug auf Innovation, Transaktionskapazität und Branchentrends bestimmen und prägen.

Bargeldlose Zahlungen gewinnen weltweit an Bedeutung.

- Im Jahr 2017 trugen die aufstrebenden Märkte 35 Prozent zum weltweiten Wachstum der bargeldlosen Zahlungen bei. Ein Anteil, der in den kommenden Jahren voraussichtlich auf 50 Prozent steigen wird. Vor allem in Russland nahmen 2017 diese Transaktionen um 40 Prozent zu, in Indien um 39 Prozent und in China um 35 Prozent.

- Im Gegensatz dazu verzeichneten die reifen Märkte einschließlich Asien-Pazifik, Europa und Nordamerika eine stetigere Wachstumsrate von sieben Prozent. Weltweit stiegen die bargeldlosen Transaktionen von 2016 bis 2017 um 12 Prozent auf 539 Milliarden.

- In Deutschland wuchs das Volumen der bargeldlosen Zahlungen von 2016 auf 2017 um 3,1 Prozent auf insgesamt über 21,1 Milliarden Transaktionen. Den größten Anteil davon hat das Lastschriftverfahren mit 10,3 Milliarden.

- Debitkarten waren weltweit das am schnellsten wachsende bargeldlose Zahlungsinstrument, mit einem Anstieg der Transaktionen um 17 Prozent im Jahr 2017, vor Kreditkarten (11 Prozent) und Überweisungen (10 Prozent).

Zurückhaltung bei Open Banking und neuem Wettbewerb

Neue Marktteilnehmer und Technologien gestalten die Zahlungsverkehrslandschaft immer komplexer und volatiler. Auch wenn die anspruchsvolle Erwartungshaltung von Kunden und die regulatorischen Anforderungen Banken dazu zwingen, ihre Geschäftsmodelle für den Zahlungsverkehr weiterzuentwickeln, reagieren viele eher zurückhaltend gegenüber Veränderungen.

- Lediglich 48 Prozent der Befragten gaben an, dass sie zukünftig offene APIs verwenden wollen, die über das vorgeschriebene Maß hinausgehen.

- 63 Prozent benannten konkurrierende BigTechs als Herausforderung, die durch ihre Reichweite, ihren Markenwert, ihre Kundenloyalität, ihr großartiges Kundenerlebnis und schließlich ihre Zahlungsinfrastruktur eine bedeutende Bedrohung darstellen.

Obwohl sich die Banken allmählich, wenn auch zu langsam, auf einen offeneren, datengesteuerten und Cloud-basierten Ansatz zubewegen, stehen sie einem vollumfänglichen Open-Banking-Ansatz eher widerwillig gegenüber. 90 Prozent sehen ökosystembasierte Geschäftsmodelle als Schlüssel zum langfristigen Erfolg, aber nur 44 Prozent zeigten Interesse am Aufbau und der Orchestrierung eines eigenen Ökosystems.

Regulierung treibt Veränderung

Der Wandel zu einem konvergierten Zahlungsverkehrs-Ökosystem wurde zum Teil durch regulatorische Änderungen mit Schwerpunkt auf Standardisierung und Interoperabilität vorangetrieben. Dazu gehören eine gemeinsame digitale Identitätsplattform, Interoperabilitätsrichtlinien und die Abwicklung von Echtzeit-Zahlungen.

Die meisten Maßnahmen zur digitalen Transformation resultieren bei 60 Prozent der Banken aus gesetzlich zwingenden Vorgaben. APIs, die über die regulatorischen Mindestanforderungen hinausgehen, wurden bisher eher langsam eingeführt: Die Mehrheit der Banken hat nicht vor, APIs einzuführen, die Daten zu beispielsweise bedingten Zahlungen (53 Prozent) oder zu Filial-/Geldautomat-Standorten (67 Prozent) enthalten. In der Regel entscheiden sich die Banken dagegen, Daten zu teilen, wenn sie nicht dazu verpflichtet sind. Die offene API wird eher zur Einhaltung gesetzlicher Vorschriften vorgewiesen, als sie als Wachstumschance anzusehen.

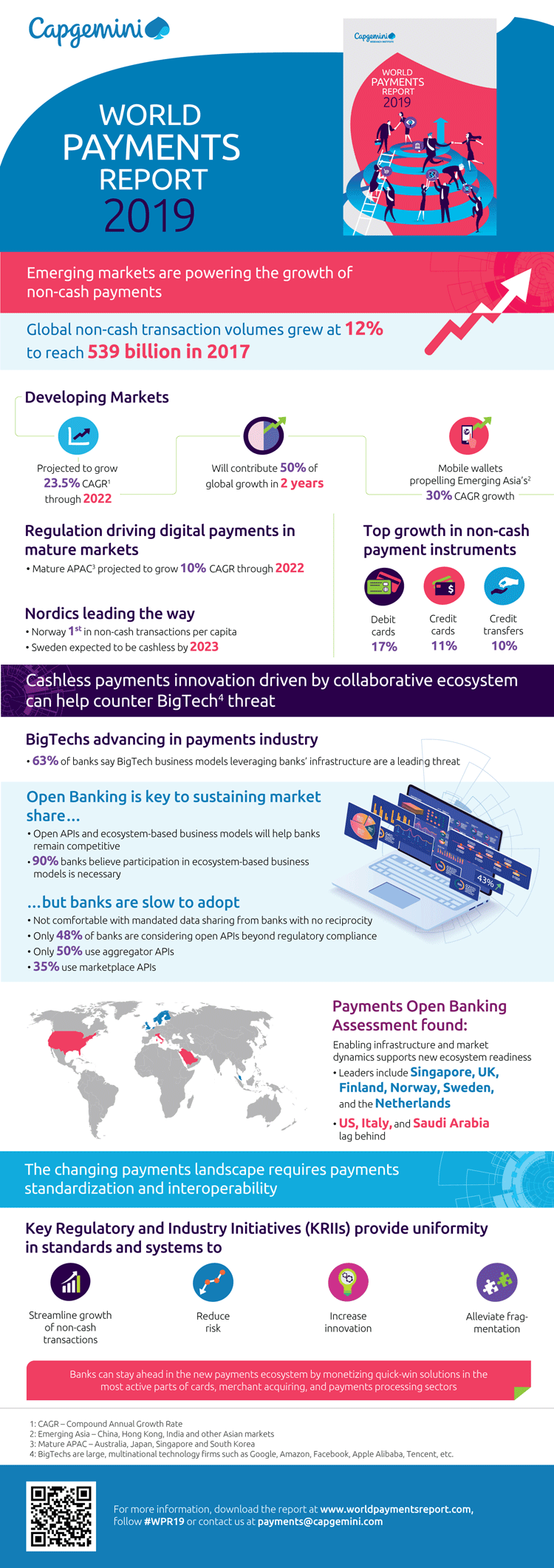

Infografik: Aktuelle Entwicklungen im Bereich Zahlungsverkehr und Bezahlen

Die folgende Infografik enthält eine Übersicht zu den wichtigsten Ergebnissen der Studie zu den Entwicklungen im Bereich Zahlungsverkehr und Bezahlen.

Infografik: Aktuelle Entwicklungen im Bereich Zahlungsverkehr und Bezahlen

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.