Facebook stellt ein neues Payment-System vor und Google will Girokonten anbieten. Greifen die BigTechs jetzt endgültig die etablierten Banken und Sparkassen an? Einiges scheint darauf hinzudeuten.

Internationale Top News und Trends rund ums Banking und Finanzdienstleistungen.

Große Technologieunternehmen wie die #GAFAs betrachten Finanzdienstleistungen anscheinend als einen interessanten Weg, um näher an Benutzer heranzukommen und wertvolle Daten zu sammeln. Vor diesem Hintergrund muss man wohl die jüngsten Entwicklungen ansehen:

- Apple hat gemeinsam mit Goldman Sachs bereits vor einigen Wochen eine eigene Kreditkarte herausgebracht.

- Amazon spricht angeblich aktuell mit verschiedenen Banken über die Möglichkeit, Girokonten anzubieten.

- Facebook hat einen neuen Bezahldienst vorgestellt, der in allen Apps des Konzerns nutzbar sein soll.

- Google hat unter dem Codenamen „Cache“ ein Girokonto angekündigt.

Ist dies nun der ultimative Angriff der BigTechs auf die etablierten Banken? Der Frage soll im heutigen Rückblick auf spannende Beiträge der letzten Woche aus der internationalen Finanzszene nachgegangen werden.

BigTechs: Freund oder Feind der Banken?

Zunächst einige Details zu den beiden letztgenannten Angeboten, die in dieser Woche bekannt wurden.

Google will bei Finanzdaten mitmischen

Google ist nach Aussage seines CEOs Caesar Sengupta (derzeit) weniger an der Schaffung einer eigenen Bankmarke interessiert als an der Beschaffung wertvoller Finanzdaten, die mit den Konten in Verbindung stehen, beispielsweise zu Einkommen und Rechnungen.

Für Cache arbeitet Google mit der Citigroup zusammen, sowie mit einer genossenschaftlichen Bank aus dem kalifornischen Stanford, bei der auch viele Google-Mitarbeiter ihre Konten haben. Man sei offen, in Zukunft weitere Banken hinzuzufügen. Dank Cache sollen Kunden bei Google Girokonten und damit verbundene Debit-Karten bekommen können.

Sengupta sagt in einem Interview, dass er nicht in Konkurrenz zu Banken treten, sondern vielmehr eng mit ihnen und dem Finanzsystem zusammenarbeiten wolle. Die Marken der Finanzinstitute, nicht die von Google, sollen im Mittelpunkt der neuen Konten stehen.

Google wolle damit Verbrauchern, Banken und Händlern einen Mehrwert bieten, mit Diensten, die Treueprogramme umfassen könnten. Die Finanzdaten der Girokontobenutzer würden nicht verkauft, nicht für Werbezwecke verwendet und auch nicht an Werbetreibende weitergegeben. Ob man für das Girokonto Gebühren verlange sei noch nicht entschieden.

Mehr dazu hier: Google partners Citi on checking account

Und hier: Google sets its eyes on banking next year

Sowie hier: Next in Google’s Quest for Consumer Dominance: Banking

Facebook will mit aller Macht in den Zahlungsverkehr

Etwas anders sieht es bei Facebook aus. Ziel des Facebook-Gründers Mark Zuckerberg ist es, Finanzdienstleistungen zu ermöglichen und somit einen besseren Einblick zu bekommen, wofür Nutzer Geld ausgeben. Der Konzern drängt daher mit aller Macht in die Bereiche Zahlungsverkehr und Payment ein. Noch ist unklar, ob dies mit der eigenen Digitalwährung Libra gelingen wird. Unabhängig davon hat der Konzern bekannt gegeben, einen neuen Bezahldienst einzuführen, der auch unabhängig von der geplanten Digital Wallet Calibra sein soll.

„Wir glauben, dass wir Unternehmen dabei unterstützen können, zu wachsen und Menschen überall dabei helfen können, online einzukaufen und zu verkaufen“, so die offizielle Ankündigung von Facebook. Und verspricht, „Karten- und Bankkontonummern sicher zu speichern und zu verschlüsseln“ sowie mit einer Betrugsbekämpfungsüberwachung, Benachrichtigungen für Kontoaktivitäten und der Option zu versehen, eine PIN oder eine Gesichts- oder Berührungserkennung hinzuzufügen.

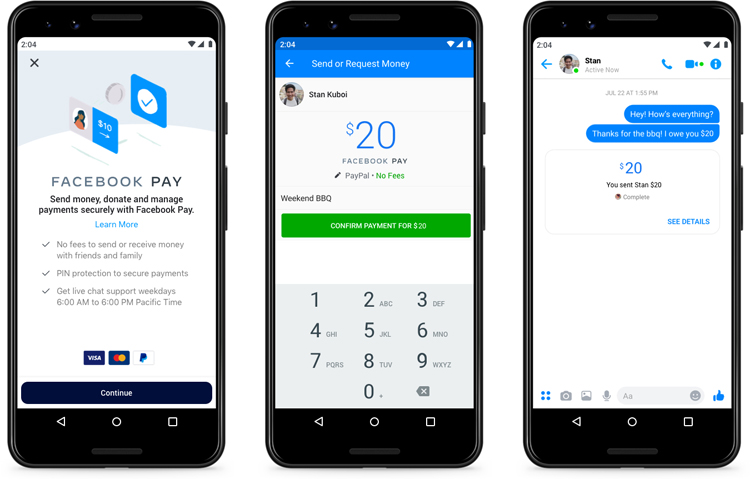

FacebookPay soll einfache Geldtransfers über Facebook, Messenger, WhatsApp und Instagram ermöglichen.

Nutzer von FacebookPay sollen künftig in und über alle Dienste des Konzerns, Facebook, Messenger, WhatsApp und Instagram, Geld an andere Nutzer, Stiftungen und ausgewählte Unternehmen schicken können oder bei in die Apps integrierten Shops einkaufen können.

Zur Nutzung müssen Nutzer das entsprechende App-Konto mit einem Paypal-Konto verbinden oder eine Kreditkarte von Visa oder Mastercard hinzufügen. Damit soll dann ein „Bezahlen per Knopfdruck“ möglich werden. Bezahlen soll allerdings nur der Anfang sein, man wolle „FacebookPay weiterentwickeln und wertvoller machen“.

Mehr dazu hier: Facebook Pay consolidates payments across apps

Und hier: Facebook Pay launches for US users on Messenger and Facebook

Neue Gefahren für die Banken?

Treten Google und Facebook nun in direkte Konkurrenz zu Banken? Wohl eher nicht. Alles was unter eine Banklizenz fallen würde, ist unverändert eine rote Linie, welche die Tech-Konzerne nicht überschreiten wollen, um nicht unter die Regulierung zu fallen. Ein durchschnittliches Technologieunternehmen in den USA muss fünfmal weniger Vorschriften beachten als eine durchschnittliche Bank und das ist ein entscheidender Punkt.

Dennoch verwischen die Grenzen zwischen der Technologie- und der Finanzwelt. Vordergründig geht es vor allem um Daten. Klar ist aber, dass dies völlig neue Geschäftsmöglichkeiten und Einnahmequellen sowie damit verbundene Wertversprechen eröffnet.

Relevanz beim Kunden sichern

Tatsächlich geht es um die Relevanz beim Kunden. Damit ist eine ernst zu nehmende Gefahr für die Banken verbunden, denn auch sie streben nach mehr Relevanz im Alltag. Nur wer Relevanz hat, kann um eine bevorzugte Rolle als Partner des Kunden bei Finanzfragen mithalten. Die Kundenbeziehung ist das, was es zu sichern und zu verteidigen gilt.

Die beste Antwort für die Banken könnte darin bestehen, die Möglichkeiten von Open Banking zu nutzen und die verfügbaren Erkenntnisse umfassende zu nutzen, um vergleichbare oder bessere eigene neue Angebote zu kreieren. Banken müssen aber aufpassen, im Wettbewerb um die besten Partner außerhalb des Bankings nicht das Nachsehen vor der direkten Konkurrenz aus dem eigenen Lager zu haben.

Mehr dazu hier: Big Tech Competitors Offering Financial Services Through New Super Apps

Und hier: Big Banks AND Big Tech (not versus)

Zunächst gelten die Ankündigungen für die USA. Man darf gespannt sein, wie Politik und Aufsicht reagieren, zumal ohnehin bereits untersucht wird, ob große Technologieunternehmen zu viel Einfluss haben.

Weitere interessante Themen der Finanzwoche

Es gab aber noch andere interessante Themen und Beiträge:

Ist die Führungsausbildung der Banken von Gestern?

Die Programme zur Managementschulung und Führungskräfteentwicklung bei den meisten Banken und Sparkassen sind darauf angelegt, die Kultur und Geschäftsprozesse der Vergangenheit stärken, anstatt Führungskräfte für morgen zu entwickeln. Wie sollte die Ausbildung geändert werden, um den Erfordernissen der digitalen Transformation Rechnung zu tragen?

Mehr dazu hier: Do Bank Management Training Programs Create ‘Leaders of Yesterday’?

Digitales tun oder digital sein?

Es ist überraschend, wie viele nicht klar zwischen „digital sein“ und „digital tun“ unterscheiden. Anders ausgedrückt: Digitales Handeln bedeutet, eine traditionelle Bank zu digitalisieren. Dabei gibt es einige klare Unterschiede.

Mehr dazu hier: Being digital vs doing digital

Eine neue Rolle für Bankfilialen

Die zu starke Betonung des Vertriebs hat Retail Banken um eine gute Chance gebracht. Banken und Sparkassen könnten das Leben der Menschen bereichern, indem sie nicht genutzte Filialen von Transaktionszentren in Orte für Beratung, gemeinsames Lernen, Zusammenarbeit, Arbeiten, Feiern und sogar Trainieren verwandeln. Sie sollten den Kunden helfen, finanziellen Stress abzubauen.

Mehr dazu hier: Branches Should Become Financial Health and Wellness Centers

EU will digitale Währung

Die Europäische Union ist der Ansicht, dass die Europäische Zentralbank die Herausgabe einer eigenen Kryptowährung in Anlehnung an das Libra-Projekt von Facebook prüfen sollte.

Mehr dazu hier: EU looks to join digital currency wave in response to Libra

Berichte aus Banken und FinTechs

Auch in der vergangenen Woche gab es einige Berichte über Aktivitäten in der Finanzbranche sowie einzelner Institute, die ich Ihnen nicht vorenthalten möchte.

Australische Neobank bietet digitale Baufinanzierung

Nur neun Wochen nach dem Börsengang ist die australische Neobank 86 400 in das Hypothekengeschäft eingestiegen und bietet über ein Netzwerk von Maklern vollständig digitale Wohnungsbaudarlehen an.

Mehr dazu hier: Australian neo bank 86 400 rolls out digital mortgage offering

Britische Großbanken führen neue digitale Plattformen ein

HSBC und RBS werden beide neue separate Digital-Banking-Plattformen einführen. HSBC hat bekannt gegeben, dass sich sein App-basierter Service für kleine Unternehmen – HSBC Kinetic – im Betatest befindet, genau wie RBS über NatWest die Einführung seiner neuen digitalen Bank Bó für die Öffentlichkeit Ende dieses Monats vorbereitet.

Mehr dazu hier: HSBC and RBS race to launch new digital banking platforms

Kanadische Bank eröffnet Kryptobörse

Die Royal Bank of Canda soll Gerüchten zufolge als erste kanadische Bank eine eigene Trading-Plattform für Kryptowährungen eröffnen, auf der Kunden Bitcoins, Ether und andere digitale Währungen kaufen und verkaufen können.

Mehr dazu hier: Royal Bank of Canada to launch cryptocurrency exchange

Georgische Bank setzt KI bei PFM ein

Die Bank of Georgia hat ein neues Personal Finance Management Tool auf den Markt gebracht, die nach eigenen Angaben mit künstlicher Intelligenz (KI) ausgestattet ist, um Kunden ein maßgeschneidertes digitales Erlebnis zu bieten.

Mehr dazu hier: Bank of Georgia launches AI-powered personal finance tool

Spanische Bank pusht Vertrieb mit Künstlicher Intelligenz

Durch den Einsatz künstlicher Intelligenz zur Anpassung von Kampagnen konnte die spanische Bank BBVA ihre digitalen Erträge um das Neunfache steigern. Die Bank hat eine globale Datenplattform und eine KI-Fabrik eingerichtet und mehr als 830 Datenwissenschaftler und 140 KI-Experten geschult.

Mehr dazu hier: BBVA uses AI to boost digital sales

Mastercard pusht Zusammenarbeit mit FinTechs

Das Kreditkartenunternehmen Mastercard hat FinTech Express angekündigt. Das Programm zielt darauf ab, Partner in Rekordgeschwindigkeit an Bord zu nehmen und bietet sofortigen Zugriff auf ein funktionsübergreifendes Expertenteam, um mehrere Arbeitsabläufe in den Bereichen Produkt, Partnerschaft, Lizenzierung und Recht zu unterstützen.

Mehr dazu hier: Mastercard is introducing Fintech Express

Australische setzt auf KI bei der Kundenberatung

Die australische Westpac Bank möchte die persönliche Note des Bankberaters wiederherstellen, indem sie künstliche Intelligenz einsetzt, um die besonderen Bedürfnisse jedes Kunden zu berücksichtigen.

Mehr dazu hier: Westpac wants your next bank manager to be a robot

Zu guter Letzt: Kinder in Not sammeln per NFC-Chip

Eine lebensgroße Version des Pudsey-Bären, eines kuscheligen Maskottchens der Wohltätigkeitskampagne der BBC-Kampagne „Children in Need“, wird mit einem NFC-Chip im Ohr auf die Straßen Londons gehen und Passanten die Möglichkeit geben, Spenden via Smartphone zu tätigen.

Der Pudsey Bär repräsentiert die BBC-Wohltätigkeitskampagne „Kinder in Not“ und kann jetzt auch kontaktlose Spendenzahlungen entgegennehmen.

Immer mehr Wohltätigkeitsorganisationen gehen den Weg über kontaktloses Spenden als Ergebnis einer Umfrage des Institute of Fundraising. Diese hatte ergeben, dass 70 Prozent der britischen Wohltätigkeitsorganisationen einen Rückgang der Spenden verzeichnet und über 74 Prozent noch keine kontaktlosen Zahlungssysteme implementiert haben.

Mehr dazu hier: Pay by Pudsey arrives in London for Children in Need