Der Biodiversitätsverlust birgt Risiken für Finanzinstitute. Diese benötigen effektive Maßnahmen und Strategien, um den regulatorischen Anforderungen gerecht zu werden, sowie einen positiven Beitrag zum Erhalt der Natur leisten zu können.

Die Bedeutung von Biodiversität für Finanzinstitute nimmt zu.

Der Finanzsektor im Wandel: Steigende regulatorische Anforderungen sowie Erwartungen der Stakeholder erfordern von Finanzinstituten Maßnahmen zur Eindämmung von Naturrisiken. Naturrisiken, darunter Biodiversitätsverlust oder Schädigung von Ökosystemen haben große Auswirkungen auf das globale Wirtschafts- und Finanzsystem: Mehr als 50 Prozent der Wirtschaftssektoren verfügen über eine hohe bzw. mittlere Abhängigkeit von Biodiversität.

Um die Relevanz von Naturrisiken besser zu verstehen, kann man das Naturkapital, darunter Pflanzen, Wasser, Luft, als Treuhandfonds begreifen, von deren Erträgen die Menschen leben. Das Naturkapital bietet Ökosystemdienstleistungen wie Nahrung durch gesunde Böden oder die Klimaregulierung durch Wälder. Wenn die Menschheit zu viel vom Naturkapital aufbrauchen, sinken die Dividenden.

Dabei kommt Sustainable Finance eine Schlüsselrolle zu. Durch die Berücksichtigung von Umweltschutzkriterien bei Investitionen und Krediten kann ein Beitrag zum Schutz und zur Wiederherstellung von Ökosystemen und Biodiversität erreicht werden – analog zu „CO2-neutral” wird hier der Begriff „natur positiv“ verwendet.

Internationale Ziele zum Biodiversitätsschutz

Im Dezember 2022 hat sich die internationale Staatengemeinschaft mit dem Global Biodiversity Framework (GBF) auf internationale Ziele zum Schutz der Biodiversität geeinigt. Die Vertragsstaaten müssen die Ziele nun in nationale Aktionsplänen umsetzen, auf EU-Ebene geschieht dies mit dem Gesetz zur Wiederherstellung der Natur, das unter anderem einen größeren Anteil an Naturschutzflächen vorsieht.

Welche Relevanz hat Biodiversität für den Finanzsektor?

Der Weltwirtschaft drohen durch die Biodiversitätskrise jährliche Verluste von bis zu 2,7 Bio. USD. Investitionen in Unternehmen aus Branchen, welche stark von natürlichen Ressourcen abhängig sind, können Kredit- und Marktrisiken für den Finanzsektor darstellen. Die Verfügbarkeit und Qualität naturbasierter Inhaltsstoffe, bspw. für den Pharmasektor, sind eng mit Ökosystemleistungen wie fruchtbaren Böden oder Bestäubung verbunden. Hinzu kommen Reputationsrisiken bei Finanzinstituten resultierend aus naturschädigenden Investments, sowie rechtliche und Transitionsrisiken durch verschärfte Umweltauflagen und mögliche Klagen.

Regulatorische Vorgaben der EU

Die EU hat im Rahmen ihrer Sustainable Finance Regulierungen Unternehmen regulatorischen Anforderungen im Bereich Naturschutz ausgesetzt und auch die Aufsichtsbehörden, darunter die EZB, die EIOPA und die BaFin, haben deutlich gemacht, dass sie über Klimarisiken hinaus auch das Angehen von Naturrisiken erwarten. Complianceaspekte werden somit zum wesentlichen Treiber der Entwicklung. Für Banken ist es wichtig, zeitnah Know-how und ausreichende Kapazitäten aufzubauen, um den regulatorischen Anforderungen gerecht zu werden.

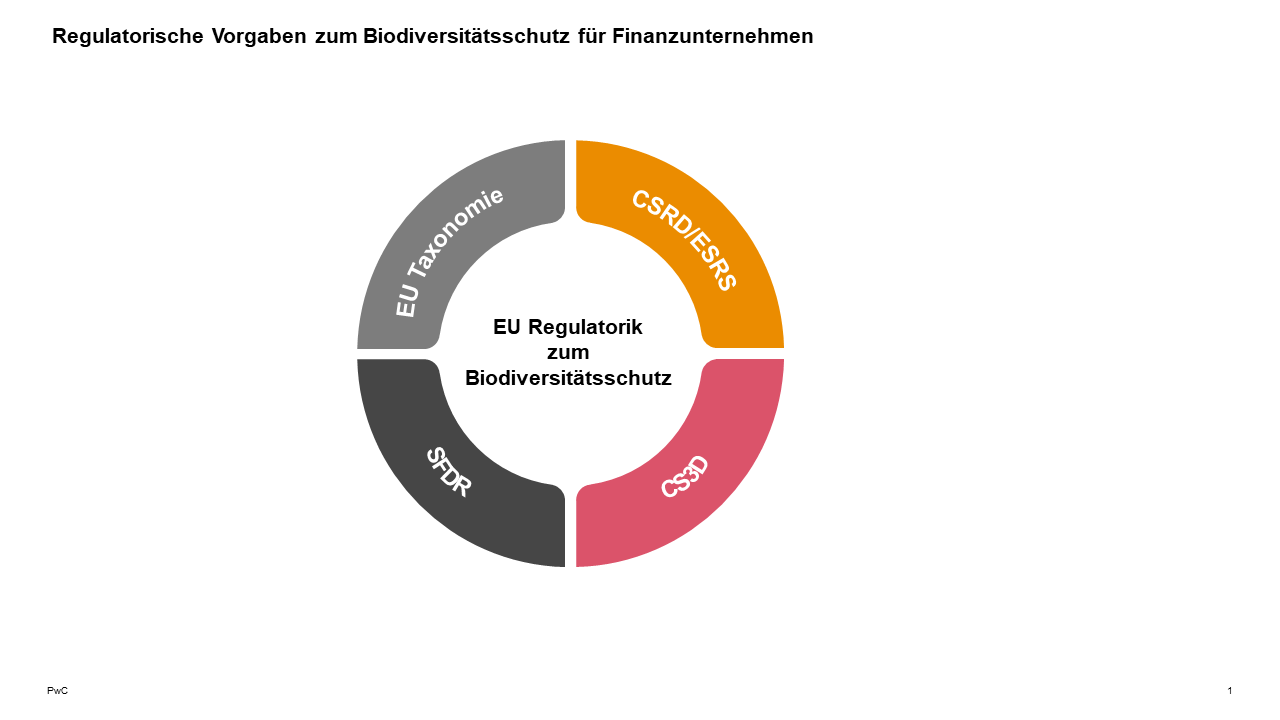

Übersicht der regulatorischen Vorgaben zum Biodiversitätsschutz für Finanzunternehmen.

Bei den wichtigsten regulatorischen Anforderungen handelt es sich um

- die EU-Taxonomieverordnung,

- die Corporate Sustainability Reporting Directive (CSRD) und

- die Sustainable Finance Disclosure Regulation (SFDR) sowie um

- weitere Due Diligence-Pflichten.

EU-Taxonomieverordnung

EU-Umweltziel 6 ist der Schutz und die Wiederherstellung der biologischen Vielfalt und der Ökosysteme. Für wirtschaftliche Aktivitäten legt die Taxonomieverordnung die Bewertungskriterien für einen positiven Beitrag zu Ziel 6 bzw. einer negativen Auswirkung hierauf fest. Bisher waren Finanzinstitute verpflichtet, Angaben zu den Umweltzielen 1 und 2 zu veröffentlichen. Ab 2024 müssen Finanzunternehmen jedoch auch zur Taxonomiefähigkeit für die Umweltziele 3-6 berichten und ab 2026 auch zu deren Taxonomiekonformität.

Corporate Sustainability Reporting Directive (CSRD)

Im Rahmen der CSRD hat die EU-Kommission die EFRAG mit der Entwicklung der European Sustainable Reporting Standards (ESRSs) beauftragt, welche ab 2025 anzuwenden sind. Nach dem Standard ESRS E4 müssen Unternehmen Chancen und Risiken, Abhängigkeiten und Auswirkungen bezüglich Biodiversität und Ökosystemen sowie Policies und Maßnahmen offenlegen, wenn das Thema für ihr Geschäftsmodell wesentlich ist. Aktuell arbeitet die EFRAG an Exposure Drafts für die sektorspezifischen Standards, u.a. für den Finanzsektor. Diese sollen 2025 zur öffentlichen Konsultation freigegeben werden.

Sustainable Finance Disclosure Regulation (SFDR)

Im Rahmen der SFDR müssen Finanzinstitute in dem seit Juni 2023 zu veröffentlichenden PAI-Statement Angaben zu dem Anteil der Investitionen in Unternehmen machen, deren Standorte sich in oder in der Nähe von biodiversitätssensiblen Gebieten befinden. Es muss offengelegt werden, wenn die Aktivitäten dieser Unternehmen negative Auswirkungen auf diese Gebiete haben.

Weitere Due Diligence-Pflichten

Darüber hinaus könnte der Finanzsektor noch von weiteren Due Diligence-Pflichten im Rahmen der noch nicht finalisierten Corporate Sustainability Due Diligence Directive (CSDDD), dem europäischen Lieferkettenschutzgesetz (LkSG) betroffen sein.

Aktueller Umsetzungsstand und Hilfestellungen

Aktuell haben erst wenige Institute konkrete Ziele für den Biodiversitätsschutz formuliert (21Prozent), aber die meisten (78 Prozent ) planen dies in der Zukunft. Unter den Befragten sind die meisten Institute erst in der Planung, eigene Prozesse zum Risiko- und Chancenmanagement für Biodiversität einzuführen, während eine Minderheit (21 Prozent ) hier bereits tätig geworden ist und aktiv an der Umsetzung arbeitet (PwC/WWF Studie).

Herausforderung für Finanzunternehmen bei der Umsetzung von Maßnahmen zum Schutz und Erhalt von Biodiversität und Ökosystemen sind dabei hauptsächlich:

- Datenverfügbarkeit

- Mangel an koordiniertem und effizientem Vorgehen innerhalb der Finanzwirtschaft

- Unklarheiten bei der Zieldefinition und bei den Metriken zu Schutz und Wiederherstellung von Biodiversität und Ökosystemen

- Mangel an Wissen und Know-how

- mangelnde Vollständigkeit und Konsistenz der regulatorischen Vorgaben

TNFD Empfehlungen

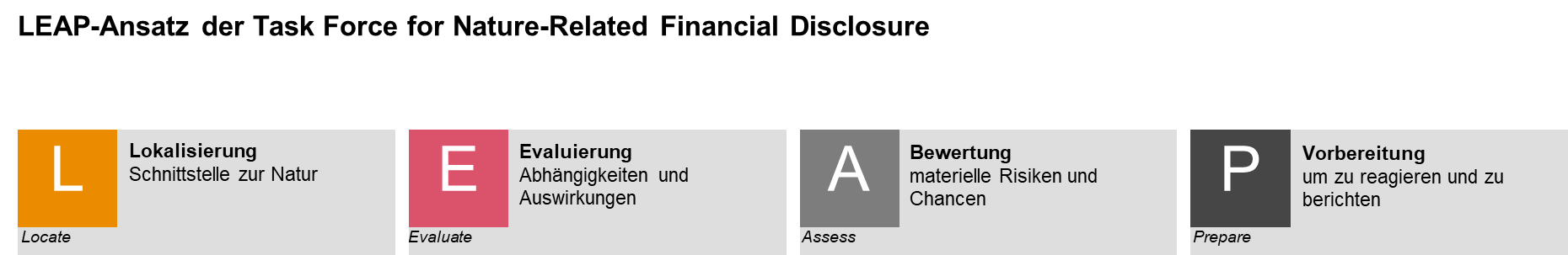

Die Task Force for Nature-Related Financial Disclosure (TNFD), eine Unternehmensinitiative mit 34 Mitgliedern aus Finanz- und Industrieunternehmen, hat ein Rahmenwerk für die Berichterstattung und das Risikomanagement von Naturrisiken entwickelt. Der sogenannte LEAP-Prozess unterstützt Unternehmen bei der Risikoanalyse und bietet eine Grundlage für Strategie, Unternehmensführung, Kapitalallokation und Risikomanagement im Bereich Naturschutz. Die TNFD erkennt dabei die Schlüsselrolle des Finanzsektors in Bezug auf Biodiversität an und hat speziell für Finanzinstitute den LEAP-FI-Prozess entwickelt.

Der LEAP-Prozess soll Unternehmen bei der Risikoanalyse unterstützen.

Biodiversität gewinnt für Finanzinstitute an Bedeutung

Die Integration von Biodiversität gewinnt im Finanzsektor zunehmend an Bedeutung. Finanzinstitute, die sich bisher nicht mit dem Thema Biodiversität auseinandergesetzt haben, sollten dies nun dringend tun. Der Druck von außen – ob durch den Gesetzgeber, die Aufsicht, Stakeholdererwartungen oder schlichtweg durch Zunahme physischer Risiken – steigt stetig. Das Ökosystem von Brancheninitiativen, entsprechenden Handlungsempfehlungen und Tools entwickelt sich hochdynamisch. Es gilt jetzt die Weichen zu stellen in Richtung „Nature Positive”.

PwC ist die führende Wirtschaftsprüfungs- und Beratungsgesellschaft in Deutschland und Partner des Bank Blogs.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.