Der Bitcoin-Kurs setzt zu neuen Höhenflügen an und die Diskussionen um die Einführung von digitalem Zentralbankgeld sind weltweit in vollem Gang. Fragen des Datenschutzes und die Eignung als Zahlungsmittel stehen dabei im Zentrum.

Internationale Top News und Trends rund ums Banking und Finanzdienstleistungen.

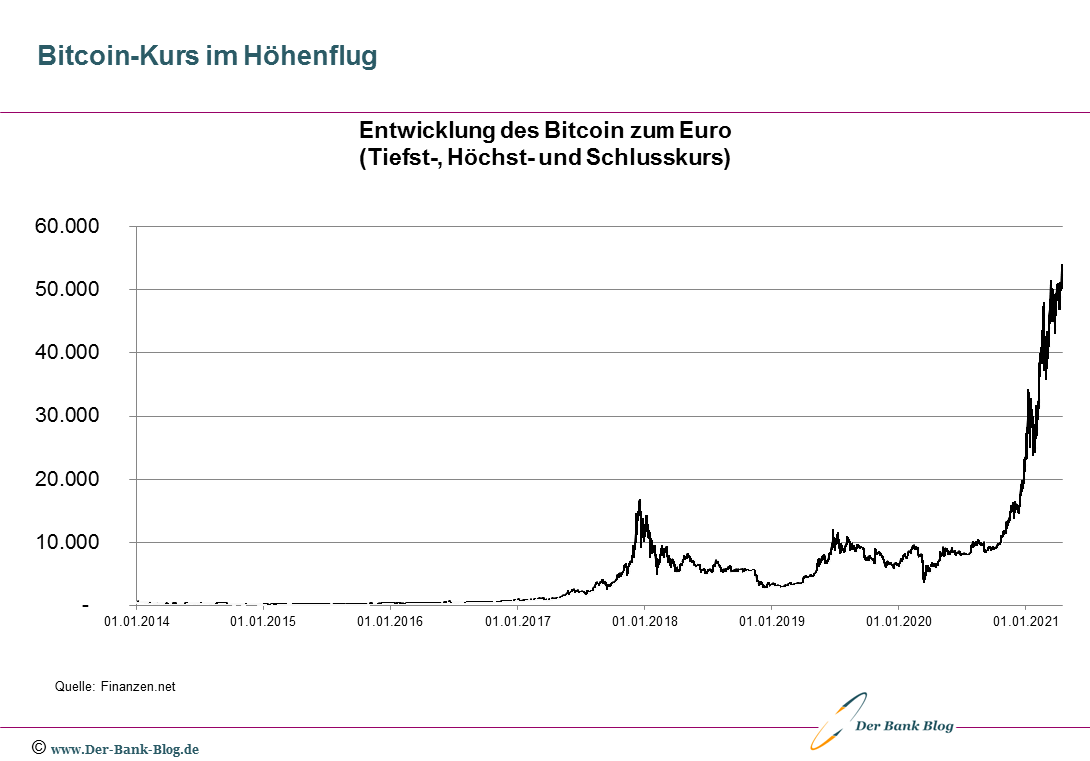

Der Bitcoin wurde schon häufig für tot erklärt, aber das Gegenteil ist der Fall. Bitcoin erlebt gerade seine 404. Wiederauferstehung. Der Kurs steigt und steigt, während Analysten immer noch versuchen, die wahren Ursachen für den erneuten Höhenflug von Bitcoin und die weitere Entwicklung von Angebot und Nachfrage zu ermitteln.

Unternehmen wie Tesla oder MicroStrategy investieren im Rahmen ihrer Treasury-Aktivitäten in Bitcoin, ebenso Morgan Stanley, Goldman Sachs, JP Morgan Chase und andere. Visa, Square, PayPal und andere ermöglichen das Bezahlen in Kryptowährung und mancherorts wird sogar darüber diskutiert, Bitcoin als neue Reservewährung der Welt zu nutzen.

Private Kryptowährungen versus CBDC?

Zentralbanken, Aufsichtsbehörden und Finanzinstitute scheinen sich an die Koexistenz von Fiat- und digitalen Währungen zu gewöhnen. Zugleich wird intensiv über eine Einführung von digitalem Zentralbankgeld (Central Bank Digital Currencies – CBDC) nachgedacht. Einige Länder sind dabei schon wesentlich weiter als Europa oder die USA.

Im heutigen Rückblick auf spannende und interessante Themen aus der internationalen Finanzszene stehen Beiträge über Bitcoin und digitales Zentralbankgeld im Mittelpunkt.

Bitcoin-Börsendebut

Coinbase, die weltweit beliebteste Kryptowährungsbörse gab diese Woche ihr erfolgreiches Debüt an der Nasdaq, während der Bitcoin-Kurs über 53.000 Euro gestiegen ist. Zeitgleich treibt China seine Pläne zur Einführung seiner digitalen Version des Yuan mit dem Namen Digital Currency Electronic Payment (DCEP) voran.

Mehr dazu hier: Taking a dive into the bitcoin pool this week

Und hier: Coinbase hits $76bn valuation on market debut

Digitales Zentralbankgeld auf dem Vormarsch

Während in China die Einführung von digitalem Zentralbankgeld bereits aktiv getestet wird, vertreten Zentralbanken auf der ganzen Welt unterschiedliche Standpunkte in Bezug auf Kryptowährungen. Die Bank of America veröffentlichte kürzlich einen Bericht über die Vorteile von CBDCs, in den gezeigt wird, dass Regierungen mit CBDCs Zahlungen in nationale und internationale Zahlungssysteme schneller verarbeiten und gleichzeitig die Kosten senken könnten.

Mehr dazu hier: Central Bank Digital Currencies and Airdrops

Privatsphäre wichtigster Pluspunkt eines digitalen Euro

Eine öffentliche Konsultation der Europäischen Zentralbank ergab, dass Bürger und Fachleute die Privatsphäre eines möglichen zukünftigen digitalen Euro am meisten schätzen.

Mehr dazu hier: Privacy ranked the most important feature for future digital euro

Russische Notenbank will digitalen Rubel

Russlands Notenbank hat ihr Konzept für einen digitalen Rubel vorgelegt. Es basiert auf den Rückmeldungen von Befragten und Marktteilnehmern und beschreibt die Vorteile eines digitalen Rubels, sein Zielmodell, die geldpolitischen Ansätze im Zusammenhang mit der Einführung sowie die wichtigsten Phasen des Umsetzungsprozesses.

Mehr dazu hier: Bank of Russia presents Digital Ruble Concept

Warum Bitcoin und Regierungen immer im Krieg sein werden

Können digitales Zentralbankgeld und Kryptowährungen wie Bitcoin oder Facebooks Diem (Libra) friedlich koexistieren? Vieles spricht dagegen.

Mehr dazu hier: Why Bitcoin And Governments Will Always Be At War

Entwicklung des Bitcoin-Kurses seit 2014.

Weitere interessante Themen der Finanzwoche

Es gab aber noch weitere interessante Beiträge:

Neuseelands Banken müssen Klimarisiken offenlegen

Neuseeland hat als erstes Land der Welt ein Gesetz eingeführt, nach dem der Finanzsektor die Auswirkungen des Klimawandels auf sein Geschäft offenlegen und erläutern muss, wie er mit klimarelevanten Risiken und Chancen umgehen wird.

Mehr dazu hier: New Zealand introduces financial sector climate reporting law

Cyber-Risiken auf dem Vormarsch

Der Vorsitzende der US-Notenbank, Jerome Powell, ist hat sich in einem Interview besorgter über Cyber-Risiken als über die Aussicht auf eine weitere finanzielle Krise geäußert. Finanzinstitute gehören zu den am stärksten von Cyberkriminellen attackierten Organisationen.

Mehr dazu hier: Federal Reserve chair says cyber risk a greater threat than another financial crash

Und hier: Top 3 Cyber Risks for Banking & Financial Services in 2021

Wie Banken ihr Neugeschäft verdoppeln könnten

Verbraucher möchten mehr denn je mit Organisationen zusammenarbeiten, die ihr tägliches Leben vereinfachen. Es gibt wenig Geduld für lange Online- oder mobile Prozesse in einer Welt, in der Lebensmittel, Bekleidung, Elektronik, ein Auto oder sogar ein Haus in wenigen Minuten gekauft werden können. Untersuchungen zeigen, dass die meisten Finanzinstitute aufgrund veralteter Prozesse mehr Geschäft verlieren als sie generieren, was Beziehungen in Millionenhöhe kostet.

Mehr dazu hier: The Simple Way Financial Institutions Can Double (or Triple) New Business

Fünf Einsatzgebite für KI

Die Digitalisierung der Finanzbranche schafft neue Möglichkeiten. Insbesondere Künstliche Intelligenz eröffnet vielfältige neue Optionen. KI-gestützte Lösungen werden zu einem integralen Bestandteil der Entwicklungsstrategien von Unternehmen und helfen ihnen, auf dem Markt wettbewerbsfähig zu bleiben. Sie minimieren Betriebskosten, verbessern den Kundensupport und automatisieren Prozesse.

Mehr dazu hier: Five Application Scenarios of AI in Banking

Neues über Banken, FinTechs und andere Finanzunternehmen

Auch in der vergangenen Woche gab es einige Berichte über neue Aktivitäten von Banken, FinTechs und andere Finanzunternehmen, die ich Ihnen nicht vorenthalten möchte.

Barclays macht P2P-Payment dicht

Die Barclays Bank hat die Schließung der mobilen P2P-Zahlungs-App Pingit fast zehn Jahre nach ihrem bahnbrechenden Start im Jahr 2012 bestätigt.

Mehr dazu hier: Barclays to shut down Pingit on 30 June

Mastercard mit CO2-Kalkulator für Banken

Mastercard hat in Zusammenarbeit mit der schwedischen FinTech Doconomy einen CO2-Rechner entwickelt, den Banken in ihre Apps integrieren können, um Kunden einen Überblick über die Emissionen zu geben, die durch ihre Einkäufe in verschiedenen Ausgabenkategorien entstehen.

Mehr dazu hier: Mastercard unveils carbon calculator for banks

Künstliche Intelligenz für Finanz- und Altersvorsorge

Das DBS in Singapur hat sein KI-gestütztes Tool für die Finanz- und Altersvorsorge um eine Funktion erweitert, mit der Privatkunden auf ihr Profil zugeschnittene Anlageempfehlungen erhalten.

Mehr dazu hier: DBS rolls out AI-powered investment advisory feature

Neue Neobank für Ärzte

Die US-Neobank KeyBank lanciert über die Marke Laurel Road eine digitale Bank, die auf die Bedürfnisse von Ärzten und Zahnärzten zugeschnitten ist.

Mehr dazu hier: KeyBank launches digital bank for doctors

Ein neues FinTech-Einhorn

Ramp, ein Kreditkarten-Startup für Unternehmen, das im Jahr 2016 gegründet wurde, hat eine neue Finanzierung von 115 Mio. USD bestätigt und erhöht seine Bewertung auf 1,6 Mrd. USD.

Mehr dazu hier: Two-year old Ramp joins fintech Unicorn club

Neue Schweizer Bank für Affluent Kunden

Alpian, eine Digital-First-Privatbank für den Schweizer Massenmarkt, hat in einer Finanzierungsrunde der Serie B 18 Millionen US-Dollar gesammelt. Die Neobank plant den Start in diesem Jahr – vorbehaltlich der vollständigen Banklizenz der Schweizer Finanzmarktaufsicht.

Mehr dazu hier: Swiss digital private bank startup Alpian raises $18m

Mit einem Schweizer Füller bezahlen

Der exklusive Schweizer Füllfederhalterhersteller Von Moos wird einen kontaktlosen Zahlungs-Chip in sein maßgeschneidertes Sortiment an Schreibgeräten integrieren.

Mehr dazu hier: Von Moos builds pay-with-your-pen product