Während Filialbanken ihr Vertriebsnetz ausdünnen, positionieren sich Neobanken mit neuen bedürfnisgetriebenen Konzepten beim Konsumenten. Sie besitzen aus einer Marktperspektive das Potenzial die nächste Generation Direktbank zu werden.

Neobanken (Challengerbanken, digitale Mobile-only Banken) besetzen die Schnittstelle zum Kunden mit bedarfsgetriebenen Konzepten.

Es wird immer offensichtlicher, dass sich Banken aus der Fläche und damit aus der Präsenz zurückziehen. Der Zahlungsverkehr oder die Bargeldversorgung werden heute bereits von Dritten erbracht. Paypal wickelt Zahlungen ab und die Kassiererin bei REWE versorgt Menschen mit Bargeld.

Befinden wir uns am Beginn oder bereits mitten in einer weitreichenden Veränderung der Bankenlandschaft mit Blick auf die Kundenschnittstelle zum Privatkunden? Es lohnt sich einen Blick auf andere Industrien zu werfen, um verstehen zu können, wie weit diese Veränderungen bereits gegriffen haben. Blickt man auf den Einzelhandel, dann wird sehr schnell auf Amazon und die Digitalisierung verwiesen. Die Digitalisierung ist aber nur das Mittel zum Zweck! Das zugrundliegende Bedürfnis von Kunden für einen Einkauf bei Amazon ist die Einfachheit und Bequemlichkeit bei der Bestellung. Blickt man auf die Musikindustrie und die Streamingdienste, dann ist das Motiv nicht die Digitalisierung sondern die Verfügbarkeit der Inhalte und der 24/7-Zugriff. Die Bedürfnisse, an denen sich Banken orientieren müssen, sind gleichermaßen Einfachheit und Verfügbarkeit.

Einfachheit ist die neue Erfolgsformel im Privatkundenbanking

Gerade Einfachheit und Verfügbarkeit motivieren vor allem jüngere Menschen digitale Banklösungen bei Neobanken wie N26 auszuprobieren und etablierte Anbieter mit einem gewissen Argwohn zu betrachten. Kunden probieren neue Angebote aus, weil sie ein verändertes Leistungsspektrum anbieten, weil sie funktional die Bedürfnisse von Kunden bedienen und emotional einen Mehrwert schaffen.

Die Attraktivität der neuen digitalen Banken und Finanzdienstleister liegt aus Kundensicht häufig in der Anmutung der Interaktionsschnittstelle auf dem Smartphone – neudeutsch der Usability. Die starke kundenzentrierte Ausrichtung dieser Neobanken, mit modernem Look & Feel, lässt die eher an technischer Perfektion orientierten Banken in der Wahrnehmung der Kunden ins Hintertreffen geraten. Diese neuen Anbieter verstehen die Bedürfnisse und Anforderungen ihrer Kunden besser und sie verstehen diese auch besser umzusetzen, als dies den etablierten Banken gelingt. Kundenverständnis erweist sich zunehmend als eine zentrale Größe in allen Erfolgsformeln.

Vier Bankbedürfnisse junger Kunden

Schaut man auf die nächste Generation Kunden, die Ys und Zs, dann sind es vor allem vier Bedürfnisse, die für deren Nachfrage wegweisend sind:

- Einfachheit im Zugang,

- intuitive Nutzung,

- vollständige Digitalisierung und

- ein attraktives Angebot an sich.

1. Einfachheit im Zugang

Die Einfachheit im Zugang thematisiert vor allem den problemlosen und hürdenfreien Anmeldeprozess sowie die Nutzung ohne übertriebene mehrstufige Sicherheitsvorkehrungen mit Medienbrüchen.

2. Intuitive Nutzung

Daran knüpft die intuitive Nutzung der Technik unmittelbar an. Eine schlechte Usability führt schnell zum Ende einer Nutzung, insbesondere deshalb, weil die Toleranz gegenüber schlechter Technik zunehmend abnimmt und vor allem, weil sich irgendwo etwas Besseres findet. Das nächste Angebot wartet bereits drei Klicks weiter.

3. Vollständige Digitalisierung

Vollständig Digital meint wirklich Digital, immer, an jeder Stelle, ohne Post-Identverfahren oder eine Brief mit einem Aktivierungscode.

4. Ein attraktives Angebot an sich

Nicht zuletzt muss das Angebot attraktiv an sich sein. Dabei spielt die Lösung eines Kundenproblems die herausragende Bedeutung. N26 bietet eine moderne Ausgabenstatistik, die die Kontrolle über die Ausgaben sichert und PayPal löst die Zahlungsproblematik im Internet mit einem doppelten Boden.

Die Hälfte der Generation Y und Z braucht nur noch ein Smartphone und kein Filiale mehr

Mit diesen Entwicklungen geht eine Veränderung der Erwartungshaltungen einher, aber auch eine Veränderung im Selbstverständnis der Kunden. infas quo hat mehr als 1.400 Bankkunden zu ihrem Bankingverhalten befragt. 39 Prozent bestätigen, dass sie für einfache Bankgeschäfte nur eine App Lösung auf dem Smartphone benötigen.

Dieses Ergebnis zeigt einen fast linearen Zusammenhang mit dem Alter der Befragten. Während bei den unter 30jährigen, der Gen Y und Z, der Anteil bereits über 50 Prozent liegt, ist in der Gruppe 60+ immerhin ein Viertel der Befragten mit dieser Lösung gut versorgt.

Die Wahrnehmung von Neobanken

Die Attraktivität dieses Ansatzes resultiert vor allem aus der Reduzierung eines Banking-Konzepts aufs Wesentliche. Und weil Neobanken weit weg sind von Öffnungszeiten, gefühlt komplizierten Prozessen und Regeln, die nur schwer einsichtig sind, glaubt fast die Hälfte der unter 29 jährigen, dass Neobanken Kunden gewinnen werden.

Die erlebte Einfachheit definiert den Vorteil! Einfachheit und Klarheit sind die beste Antwort auf komplexe Zusammenhänge, den täglichen Strauß an bunten Eindrücken und ein zunehmend hektischeres Alltagsleben. Ähnlich attraktiv wie die Einfachheit erscheint der Umstand, dass man bei einer Neobank nichts aufgedrängt bekommt. Von wem auch, wenn Kommunikation ausschließlich digital erfolgt. Diese Argumente motivieren die neue Bankenwelt zu prüfen und bei Gefallen auch dauerhaft zu nutzen. Die Prüfung wird durch das Argument kostenlos forciert und die schleichende Abwanderung stellen die etablierten Banken erst fest, wenn es zu spät ist. Mehr als 2 Millionen Deutsche nutzen bereits die Vorteile der neuen Welt.

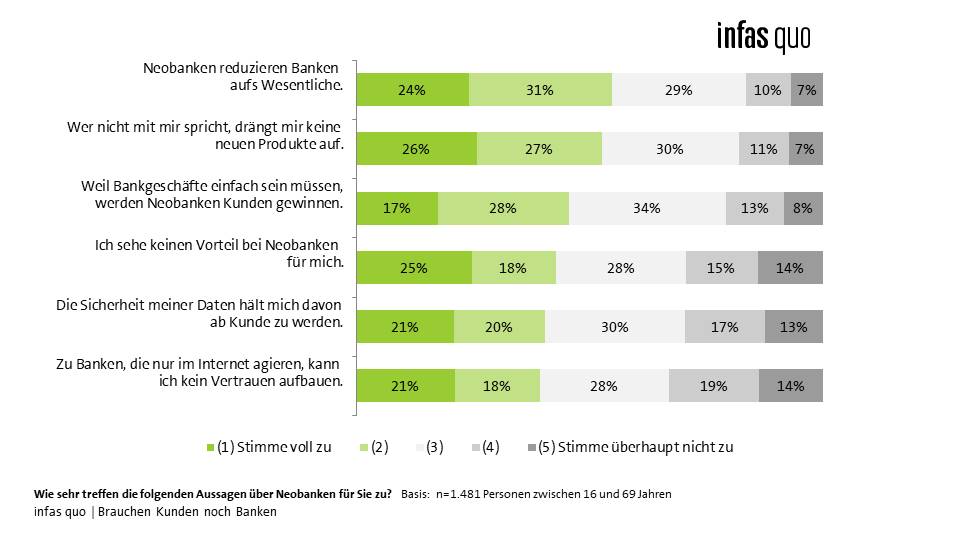

Kunden können Neobanken viele positive Aspekte abgewinnen, sehen aber auch Nachteile für sich.

Die Datensicherheit, einer der Kernwerte dieses Geschäftsmodells, hält 40 Prozent der Deutschen davon ab Kunde bei einer Neobank zu werden. Dies ist nachvollziehbar, weil nicht zuletzt das Aushängeschild der Branche, N26, verschiedentlich Probleme einräumen musste. Aber die anderen 60 Prozent sehen hier keinen Hinderungsgrund. Gleichzeitig gibt es im Wochenrhythmus auch von anderen Banken Meldungen über Sicherheitslücken oder Fehlüberweisungen im großen Stil.

Nicht zuletzt wirkt das Argument des Vertrauens in ein Filialbankensystem längst nicht mehr so stark wie noch vor einigen Jahren. 61 Prozent der Befragten sagen, dass sie auch zu Internetbanken Vertrauen aufbauen können. Als Randbemerkung sei erlaubt, dass die Filialbanken mit Kündigung von Sparverträgen oder signifikanten Entlassungswellen ihren Beitrag selbst geleistet haben.

Drei Gründe für einen Bankwechsel

Für den Bankenwechsel gibt es drei Aufhänger:

- Die Lust etwas Neues auszuprobieren,

- ein kostenfreies Konto oder

- Technikfrust mit einer vorhandenen Bankverbindung.

Gerade die Technik, in ihrer Einfachheit und die Funktionalität der APP prägen die Wahrnehmung und bestimmen die Leistungsvorteile von Neobanken.

Neobanken besitzen aus einer Marktperspektive das Potenzial die nächste Generation Direktbank zu werden. Das Geschäftsmodell bedient die veränderten Kundenbedürfnisse in der Interaktion und hat sich vollständig auf das Smartphone, den Dorfplatz 2.0, verlagert. Damit sind die Neobanken in der Lebenswelt von immer mehr Menschen angekommen. Der Umstand, dass N26 mittlerweile mehr als 1 Milliarde Investments eingesammelt hat, scheint ein Hinweis zu sein, dass hier das Potenzial eines Game-Changers gesehen wird. Die Bankenwelt scheint damit aufgefordert zu sein, eine Reaktion zu zeigen.