Chat- und Voicebots sind heute erfolgreicher denn je und bieten über zahlreiche Use-Cases Chancen für Kosteneinsparungen durch Automatisierung, aber auch für Ertragssteigerungen und Marktdifferenzierungen der Banken bei Verwendung in der Kundenschnittstelle.

Für Chat- und Voicebots bestehen vielfältige Einsatzmöglichkeiten.

Chatbots sind digitale Roboter, die nach entsprechender Konfiguration zu vordefinierten Themengebieten mit Menschen in natürlicher Sprache kommunizieren. Nutzer/-innen von Chatbots teilen ihre Belange also über einen Chatdialog in Alltagssprache mit, was weitaus intuitiver und verständlicher ist als die Navigation durch Menüs. Diese Bots können auch eine stimmliche Benutzerschnittstelle besitzen. Dann verstehen sie auch gesprochene Sprache und antworten in dieser – beispielsweise im Rahmen von Voicebots als Startpunkt in der Telefonhotline. Ein weiteres Beispiel sind Assistenzsysteme wie Siri von Apple.

Chat- und Voicebots im Alltag

Ein einfaches Beispiel aus dem täglichen Leben ist die Bestellung bei Amazon. Die Fragen zur Bestellung werden über automatisierte Chat- und Voicebots bearbeitet und der Film aus der Onlinebibliothek über Alexa ausgesucht, ausgeliehen und gestartet. Dabei läuft die gesamte Kundeninteraktion über Bots und stimmliche Benutzerschnittstellen automatisiert ab. Es lassen sich leicht viele weitere Beispiele identifizieren wie der Sprachassistent im Auto, der über die Stimme nicht nur die Navigation starten, sondern auch Telefonkonferenzen steuern und Termine koordinieren kann.

Diese automatisierten Kundeninteraktionen haben in der Bankenwelt heute eher Vorbildcharakter und sind nicht unbedingt gelebte Praxis. Aber die Nutzung wird steigen: So prognostiziert Gartner, dass bis 2022 70 Prozent aller Kundeninteraktionen unter der Verwendung von Technologien wie maschinellem Lernen, Chatbots und Mobile Messaging stattfinden werden.

Auch der von zeb durchgeführte Digital Pulse Check 4.0 zeigt, dass Banken in den nächsten zwei Jahren stark in Prozessoptimierungen durch neue Technologien (wie z. B. künstliche Intelligenz) investieren wollen. Insgesamt planen die Institute eine Verdoppelung der Nutzung dieser Technologien für die Prozessoptimierung in diesem Zeitraum.

Einsatzpotenzial für Banken vor allem im Kundenservice

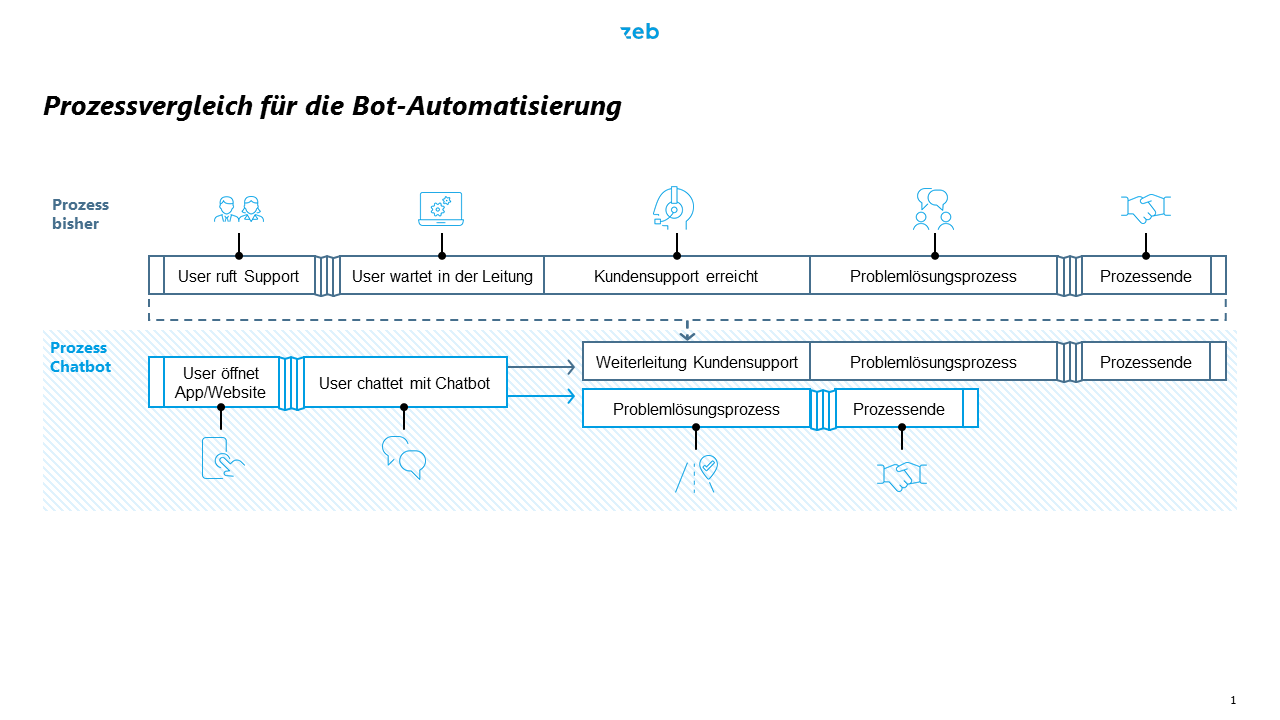

Grundsätzlich ergeben sich durch Chat- und Voicebots die Marktdifferenzierung gegenüber Mitbewerbern, Ertragssteigerungen und Kosteneinsparungen als Vorteile für Banken. Ein Beispiel ist der Einsatz der Technologie als ersten Touchpoint im Kundenservicecenter.

Statt via Livechat oder Telefonhotline den Kontakt zu starten, wird ein Bot davorgeschaltet, der versucht, die Problemidentifikation und -lösung durchzuführen.

Statt via Livechat oder Telefonhotline den Kontakt zu starten, wird ein Bot davorgeschaltet, der versucht, die Problemidentifikation und -lösung durchzuführen. Erst wenn der Bot nicht weiterhelfen kann, erfolgt die Überleitung in den Livechat bzw. die Telefonhotline. Die Vorteile lassen sich an diesem Use-Case besonders gut darstellen:

Jeder Prozess, der von dem Bot ganz oder teilweise gelöst wird, reduziert die Ressourcenbelastung in den Servicecenterteams und spart dadurch Kosten. Da sie gut skalierbar sind, ermöglichen die Bots eine 1:1-Kommunikation mit Kunden unabhängig von der Kundenanzahl auch in Zeiten mit hoher Belastung wie zu Beginn des ersten Corona-Lockdowns.

Neben der Kostenreduktion können diese Technologien auch ertragssteigernd eingesetzt werden – vor allem bei der Leadgenerierung über Conversational Marketing. Verschiedene Erfolgsbeispiele – gerade durch die Einbindung in Social Media – belegen die Chancen für die nächsten Jahre. Beispielsweise können Produkte wie eine Auslandskrankenversicherung über Bots realisiert werden. Dies ermöglicht dem Kunden einen schnellen, einfachen und mobilen Abschluss – z. B. auf dem Weg zum Flughafen.

Erreichbarkeit und Service können rund um die Uhr gewährleistet werden, was die immer höheren Anforderungen der Bankkunden an Convenience und Schnelligkeit erfüllt. Zusätzlich belegen Chatbots die digitale Kompetenz der Bank gegenüber dem Kunden und führen dadurch unmittelbar zu einer Marktdifferenzierung.

Herausforderungen beim Aufbau eines solchen Angebots

Wider Erwarten war die Kundenadaption von Bot-Lösungen in den letzten Jahren häufig geringer als vermutet. Hierfür sind verschiedene Gründe anzuführen, die heute anders zu bewerten sind:

Reife der Technologie(n): Der Aufwand für die Implementierung solcher Lösungen war in der Vergangenheit teilweise zu hoch in Relation zum Nutzen. Zusätzlich konnten oftmals keine komplexeren Zusammenhänge in der Interpretation von Inhalten abgebildet werden, wodurch die Bots nicht die erhofften Effizienzvorteile liefern konnten. Durch die Fortschritte gerade im Bereich der künstlichen Intelligenz sind heute deutlich komplexere Lösungsszenarien mit verhältnismäßig wenig Aufwand möglich.

Nutzerzentrierung: Viele Bots wurden nicht vollständig auf die Nutzer/-innen ausgerichtet, sondern auf die erwarteten Vorteile der Unternehmen selbst – z. B. Kostenreduktion. Oftmals wird die Art der Kommunikation der Bots von den Kunden nicht akzeptiert.

Zahlreiche Studien zeigen, dass Vertrauenswürdigkeit und Anthropomorphismus mit die größten Treiber von Nutzerakzeptanz gegenüber Bot-Lösungen sind. Anthropomorphismus meint ein menschliches Verhalten und Auftreten des Bots. Hierzu zählen die angemessene Identität mit entsprechendem Avatar sowie die Dialogführung, aber auch der passende und möglichst nahtlose Wechselpunkt in die menschliche Interaktion – beispielweise über den Livechat. Die Vertrauenswürdigkeit kann über eine klare Transparenz hinsichtlich der Einhaltung von Datenschutz verstärkt werden.

Kundenservicecenter ist nur ein Use-Case von vielen

Über das Kundenservicecenter hinaus existieren weitere aussichtsreiche Use Cases für automatisierte Interaktionen via Chat oder Stimme.

Im Folgenden werden vier Beispiele für Use-Cases beschrieben:

1. Bot als Ersatz für native Apps

Wenn sich der Bot friktionsfrei einbinden lässt, das heißt zum Beispiel in allen Browsern funktioniert und leicht in Apps integriert werden kann, dann können diese Bot-Lösungen verwendet werden, um traditionelle Apps oder Onlinestrecken abzubilden. Prozesse werden so direkt im Bot umgesetzt. Für Kunden ist dies intuitiver zu bedienen, da sie sich nicht durch Menüstrukturen arbeiten müssen, sondern durch einen in Dialogform erstellten Prozess geführt werden. Für die Bank werden dadurch Kosten in der Entwicklung gespart, denn nach der Initialisierung des Bots können Prozesse einfach ergänzt werden. Im Hintergrund können diese Prozesse dann mit weiteren Technologien wie OCR oder künstlicher Intelligenz verknüpft werden, um sie voll automatisiert abwickeln zu können.

2. Produktberatung und –abschluss

Mithilfe einer entsprechenden Konfiguration können auch automatisierte Beratungsprozesse zu diversen Produkten realisiert werden, und die Produkte können abgeschlossen werden.

3. First-Level-Support IT

Die Technologien stehen dabei der IT-Abteilung als erster Ansprechpartner im First-Level-Support zur Seite. Es ergeben sich die gleichen Vorteile. Supportanfragen werden schneller abgearbeitet und bleiben über einen geringeren Zeitraum liegen. IT-Kapazitäten werden entlastet und können anderweitig genutzt werden.

4. Chatbots für Umfragen

Zudem können Chatbots klassische Umfragen – beispielsweise zur Kundenzufriedenheit – in Dialogform abbilden und höhere Antwortraten generieren als konventionelle Methoden.

Chat- und Voicebots bieten Chancen für die Finanzbranche

An den genannten Beispielen wird deutlich, dass die Verwendung von Chat- und Voicebots sowie die Integration der stimmlichen Benutzerschnittstelle nicht nur interessant für große Tech-Unternehmen sind sondern auch für die Finanzbranche in den nächsten Jahren große Chancen über verschiedenen Use-Cases bietet. Banken sollten hier für sich prüfen, welche Use-Cases sinnvoll sind und dies entsprechend in die Strategie aufnehmen und im Planungsprozess berücksichtigen.

E-Book „Anwendung und Nutzen von Zukunftstechnologien im Banking“

Der Artikel ist Teil einer Artikelserie zu neuen Technologie im Banksektor.. Abonnenten von Der Bank Blog Premium können das 38-seitige E-Book mit allen neun Beiträgen direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book hier auch einzeln kaufen.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<