Daten und deren Analyse gelten als wichtigster Rohstoff der Digitalisierung. Die Consorsbank hat sich vor einiger Zeit auf die Reise begeben, Daten intelligent zu nutzen, die Kunden dadurch besser zu verstehen und neue Mehrwerte für sie zu schaffen.

Ganzheitliche, intelligente Datenanalyse ermöglicht Wettbewerbsvorteile.

Viele Unternehmen schauen neidisch, wie Amazon, Netflix & Co. mit Produktempfehlungen neues Geschäft generieren. Die Basis dafür sind vor allem Daten und der geschickte Umgang damit. Bei Amazon sieht für jeden Kunden je nach Konsumverhalten die Website anders aus. Auch bei Netflix-Kunden gestaltet sich die Startansicht individuell nach den persönlichen Interessen: Dem einen wird eine Komödie empfohlen, ein anderer bekommt die neueste Action-Serie vorgeschlagen. Daten zum bisherigen Nutzerverhalten und die Ähnlichkeit zu anderen Kunden bestimmen unter anderem diese Ansicht. Der Kunde erhält so innerhalb eines riesigen Angebots Orientierung.

Genauso unendlich groß und unübersichtlich scheint heute für viele die Welt der Finanzprodukte zu sein, insbesondere im Bereich der Wertpapiere. Auch die Consorsbank hat schon vor Jahren ihren Umgang mit Daten und Datenauswertungen umgekrempelt und schafft auf dieser Grundlage relevante, individualisierte Kundenerlebnisse. Auf Basis externer Datenauswertungsbibliotheken und Technologien wurde zum Beispiel eine eigene „Maschine“ entwickelt, die Customer Affinity Matrix. Die daraus generierten Affinitätsmodelle beruhen auf durchschnittlich 1.500 Merkmalen und erzeugen voll automatisiert Produkt- und Serviceempfehlungen. Die Informationen zur Produktaffinität stehen auch den Kolleginnen und Kollegen der Service-Center zur Verfügung, sodass diese noch besser auf die Bedürfnisse der Kunden eingehen können.

Punktgenaue Kommunikation

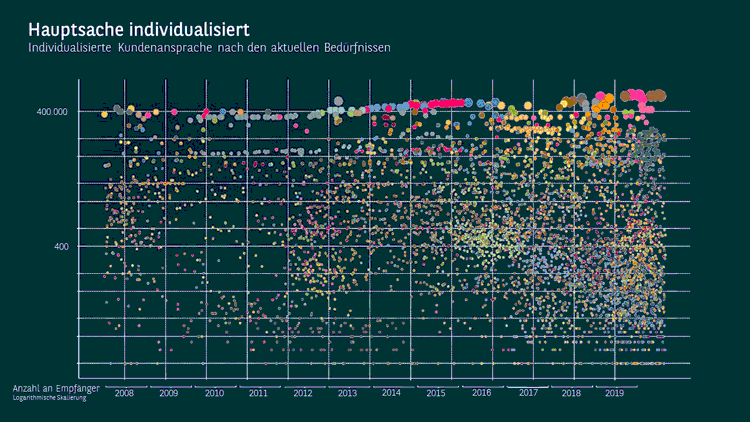

Dass wir unsere Kunden und ihre Produktpräferenzen immer besser kennenlernen, hat auch Auswirkungen auf die Art, wie wir mit ihnen kommunizieren und unsere Kampagnen gestalten. Noch vor zehn Jahren wurde branchenweit überwiegend auf breit angelegte Kommunikationsmaßnahmen für große Zielgruppen gesetzt, quasi „mit der Gießkanne“. Mittlerweile erlaubt es der technische Fortschritt, Kampagnen zielgenau auf kleinere homogene Gruppen mit nur wenigen hundert Empfängern abzustimmen – automatisch erzeugt auf Basis von Produktpräferenzen und Interessen.

Die folgende Grafik zeigt die Entwicklung bei der Consorsbank seit 2008. Jeder Punkt steht für eine Kampagne. Je höher ein Punkt in der Grafik angeordnet ist, an desto mehr Empfänger wendete sich die Maßnahme. Sofort fällt auf, wie sehr sich insbesondere die Kampagnen mit kleineren Zielgruppen im Laufe der Jahre exponentiell vermehrt haben. Aber auch die „großen“ Aussendungen mit mehreren Hunderttausend Empfängern, zum Beispiel die regelmäßigen Newsletter, sind mehr geworden. Diese sind nach dem Baukastenprinzip auf die Bedürfnisse einzelner Kundengruppen zugeschnitten und unterscheiden sich je nach Gruppe. Und in Zukunft werden zunehmend Push Notifications über das Smartphone als weiterer Interaktionskanal mit unseren Kunden Anwendung finden.

Entwicklung der Marketing-Kampagnen bei der Consorsbank seit 2008

Auch auf der Website erhalten die Kunden Tipps, die ihrem Anlegerprofil entsprechen. Sind sie im Wertpapierbereich unterwegs, wird ihnen angezeigt, welche Titel – beispielsweise Aktien – ihre Peer-Trader gekauft haben. Consorsbank-Kunden, die diese „Vorschläge“ für sich nutzen, sind im Trading deutlich aktiver geworden.

Mehr als nur Marketing-Kampagnen: Daten geben Impulse für neue Produkte und Services

Viele Unternehmen nutzen heute Daten vor allem für zielgerichtete Marketing-Kampagnen. Aber Daten können viel mehr. Wenn man ganzheitlich mit ihnen umgeht, entstehen ganz neue Produkte und Services. So können Daten helfen, die Motivation und die Beweggründe der Kunden besser zu verstehen und ihre nächsten Schritte frühzeitig zu prognostizieren. Mithilfe einer eigens entwickelten „Data Insights Engine“ wird es bei der Consorsbank möglich, die verfügbaren Daten neu zu sortieren, Muster zu erkennen und Zusammenhänge herauszuarbeiten.

Auf Basis solcher Erkenntnisse könnte die Bank ihren Kunden zielgenaue Angebote auch aus Bereichen machen, die übers Banking hinausgehen – Stichwort: Beyond Banking. Sie könnte Partnerschaften mit Unternehmen aus anderen Branchen schließen und deren Produkte und Dienstleistungen vermitteln. Das würde zum einen die emotionale Bindung und die Loyalität des Kunden stärken. Zum anderen könnte sich die Bank dadurch in Zeiten sinkender Margen neue Einnahmequellen erschließen.

Mehr Effizienz durch die Nutzung von Daten

Die intelligente Nutzung von Daten hilft auch bei der effizienten Gestaltung von Prozessen. So führen Mitarbeiter im Bereich Prozess- und Qualitätsmanagement aus regulatorischen Gründen stichprobenartige Prüfungen von Gesprächen im telefonischen Kundenservice durch – bislang mit hohem manuellem Aufwand. Ein Data Scientist der Consorsbank hat in seiner Bachelor-Arbeit die Spracherkennung mittels Algorithmen erforscht und dabei einen Prototyp entwickelt, der die Mitarbeiter unterstützt, indem er automatisch zu der gesuchten Stelle im Telefongespräch führt. So müssen sie künftig nicht mehr das ganze Telefonat anhören und können dadurch viel Zeit sparen. Nun arbeiten wir an einer Weiterentwicklung dieses Prototyps zur flächendeckenden Anwendung und identifizieren neue Anwendungsgebiete.

Relevante Kommunikation, Entwicklung neuartiger Produkte und Services, Steigerung der Effizienz – Daten unterstützen auf vielen Ebenen und in vielen Bereichen der Bank. Das stellt ganz neue Anforderungen an die Mitarbeitenden und an das Recruiting. Erstellte das Team Business Intelligence & Analytics bei der Consorsbank früher vor allem Reportings und Auswertungen als Grundlage für Marketingmaßnahmen, so sind die Kolleginnen und Kollegen heute hausinterne Impulsgeber, die aus Daten neue Erkenntnisse generieren. Neben Mathematikern und Statistikern benötigen Banken heute in ihren Analyse-Abteilungen Data Scientists und Data Engineers. Gleichzeitig bedarf es in allen Bereichen des Hauses an Experten, die das Potenzial von Daten und lernenden Algorithmen verstehen und dieses aktiv nutzen. Im ganzheitlichen Umgang mit Daten wird in Zukunft der entscheidende Wettbewerbsvorteil von Banken und für ein neues Banking liegen.

Ein Kommentar

Man kennt das ja mit den tollen Algorithmen.

Der elektische Rasierer funktionierte nach einigen Jahren der Nutzung nicht mehr, dann kauft man sich einen neuen online.

Für die nächsten Monate wird man mit Rasierer-Werbung bombardiert, da man in die Zielgruppe „Interessent für elektische Rasierer“ gesteckt wurde.

Jetzt macht Consors bei dem Spiel auch mit.