Die Folgen des Corona-Lockdowns treffen europäische Banken schwer. Einer Studie zufolge müssen Finanzinstitute in den nächsten drei Jahren mit Kreditverlusten über 400 Milliarden Euro rechnen. Trotzdem ist die Situation nicht mit der Finanzkrise 2008/09 vergleichbar.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

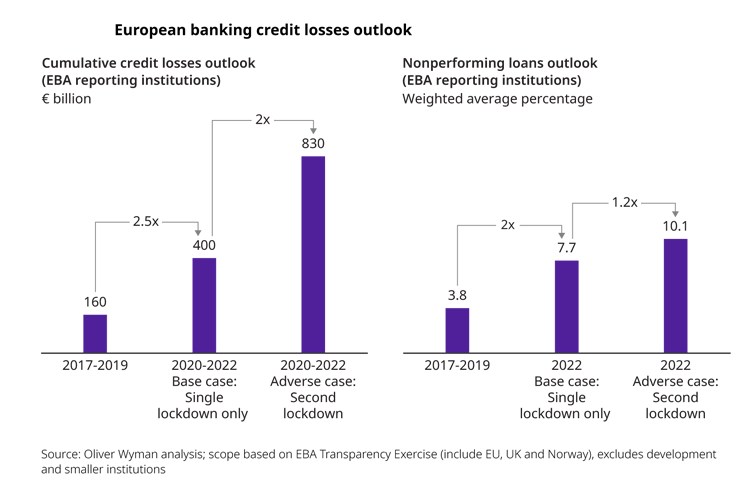

Europäische Banken dürften die aktuellen Corona-Fallzahlen besonders angespannt verfolgen. Nicht nur, dass sie bereits besonders hart vom Lockdown im März betroffen waren und in den nächsten drei Jahren mit Kreditverlusten von über 400 Milliarden Euro rechnen müssen. Ein zweiter, ähnlich weitreichender Lockdown könnte die Kreditverluste im europäischen Raum auf bis zu 800 Milliarden Euro verdoppeln. In Kombination mit weiter sinkenden Ertragsmöglichkeiten ergebe sich eine belastende Gemengelage, die das europäische Bankensystem nur durch ein Zusammenwirken von Industrie, Aufsichtsbehörden Politik bewältigen könne.

Dies sind wichtige Erkenntnisse einer aktuellen Studie der Oliver Wyman Beratung, die mittels eigens entwickelter Modelle Schätzungen zur künftigen wirtschaftlichen Entwicklung von Banken unter Berücksichtigung von Ausfallraten bei Privat- und Firmenkunden, Rückstellungen, risikogewichteten Aktiva, Erträgen und anderen Bankenkennzahlen anstellt. Die Gesamtzahlen werden auf europäischer Ebene (Großbritannien, EU und Norwegen) dargestellt, ebenso wie ein Ausblick auf die Erträge der Geschäftsbereiche und die Granularität der Auswirkungen auf die Erträge und Bilanzen der Banken in neun europäischen Ländern – Großbritannien, Frankreich, Deutschland, Spanien, den Niederlanden, Italien, Schweden, Griechenland und Portugal.

Mögliche Kreditverluste europäischer Banken bis 2022 als Folge der Corona-Krise.

Keine Größenordnung wie bei der Finanzkrise 2008/09

Die zu erwartenden Verluste seien zwar zweieinhalb Mal so hoch wie die gesamten Kreditverluste der Branche in den vergangenen drei Jahren, jedoch seien das immer noch weniger als 40 Prozent der Verluste, die in der globalen Finanzkrise 2008/09 verzeichnet wurden. Positiv sei zudem, dass die Banken im Jahr 2020 deutlich besser kapitalisiert seien als zu Zeiten der letzten Bankenkrise.

Die Kreditverluste würden demnach nach jetzigem Stand das System nicht zum Umfallen bringen. Die niedrigeren Margen im Privat- und Firmenkundengeschäft würden die Situation allerdings verkomplizieren. Bis 2022 sei mit einem Rückgang der Erträge von 30 Milliarden Euro zu rechnen. Gerade das deutsche Bankensystem sei mit hohen Kostenquoten und niedriger Profitabilität besonders herausgefordert, in einen wirtschaftlich nachhaltigen Zustand zu kommen.

Höhere Krisenanfälligkeit in den nächsten Jahren?

Aufgrund dieser Entwicklungen laufe über die Hälfte des Systems Gefahr, sich gemessen am gebundenen Kapital in einer Grauzone zu bewegen. Innerhalb dieser Grauzone könnten zwar regulatorische Kapitalvorgaben noch eingehalten werden. Die geringe Profitabilität führe jedoch zu einer erhöhten Krisenanfälligkeit; außerdem würden Investitionen in transformatorische Vorhaben deutlich erschwert oder gar unmöglich gemacht.

Fünf Prozent der Banken könnten sogar in einen Bereich rutschen, in dem die Kapitalisierung unter das regulatorische Minimum sinkt und die Profitabilität nicht mehr für eine Re-Kapitalisierung ausreiche. Dies zu verhindern, sei die erste und größte Herausforderung der Banken in den kommenden Jahren, die zweifelsohne große Anstrengungen kosten werde.

Für den Erfolg des Vorhabens sei allerdings notwendig, dass es eng von Aufsicht und Politik begleitet werde, etwa in den Bereichen der Konsolidierung und der Europäischen Bank- und Kapitalmarktunion. Ansonsten drohe ein weiter geschwächter Bankensektor, der nicht mehr in der Lage ist, Wachstum zu finanzieren und hinter den Rest der Welt zurückfällt. Auch wenn die deutschen Banken durch das hohe staatliche Engagement in der Krisenbegrenzung etwas Rückendeckung hätten, sei es nach wie vor eine Herausforderung, in den nächsten Jahren nachhaltig profitabel zu wirtschaften.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.