Die Corona-Krise verändert das Marktumfeld für Retailbanken. Die Phase der harten Beschränkungen wird erheblichen Einfluss auf die Erträge in diesem Jahr haben. Die wirtschaftlichen Auswirkungen der Pandemie werden sich auch in den nächsten Jahren niederschlagen.

Die Corona-Pandemie verschärft den Wettbewerb im Retail Banking.

BCG Banking Pools Analysen deuten darauf hin, dass die Ertragspools im deutschen Retailbanking-Markt auch in einem positiven Szenario das Niveau von 2019 frühestens im Jahr 2024 wieder erreichen werden. Die Ertragspools im Neugeschäft könnten in 2020 um 15-30 Prozent geringer ausfallen als vor Covid-19 erwartet.

Der Wettbewerbsdruck im deutschen Retailbanking wird sich dadurch weiter erhöhen. Dies gilt insbesondere für dieses Jahr, aber trotz der zu erwartenden Erholung auch für die kommenden Jahre.

Es geht uns mit diesen Analysen darum, eine Diskussion anzustoßen – nicht darum, die Zukunft vorherzusagen. Die gezeigten Zahlen sind daher nicht als Vorhersage zu verstehen, sondern als Szenarien, die sich mit den zugrunde liegenden Annahmen ergeben würden.

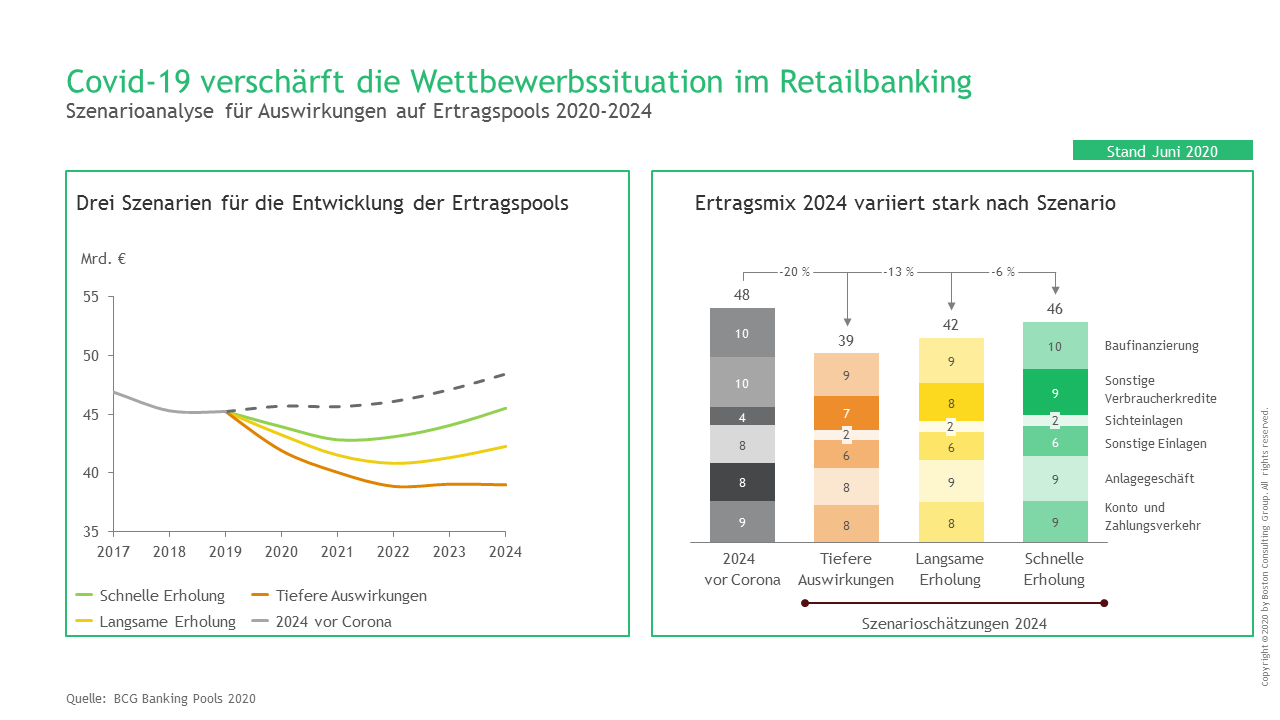

Auswirkungen der Corona-Krise auf die Ertragspools 2020-2024

Für das Jahr 2020 haben wir ursprünglich Ertragspools im deutschen Retailbanking in Höhe von ca. € 45 Mrd. angenommen. Dies wäre nach mehreren Jahren des vor allem durch das Niedrigzinsumfeld getriebenen Rückgangs der Ertragspools eine Fortsetzung der in 2019 begonnenen Stabilisierung gewesen.

Die Ertragspools könnten jedoch als Folge der Corona-Krise dieses Jahr auf ca. €42-44 Mrd. sinken. Je nach Szenario wird der Rückgang zunächst anhalten und dann in eine Phase der Stabilisierung bzw. in Wachstum übergehen, so dass wir für das Jahr 2024 einen Korridor der Ertragspools von €39-46 Mrd. erwarten.

Unterschiedliche Szenarien für die Entwicklung der Erträge im deutschen Retailbanking bis 2024.

Drei Szenarien für die Entwicklung der Ertragspools im deutschen Retailbanking

Für die zukünftige Entwicklung der Ertragspools im deutschen Retailbanking wurden drei Szenarien analysiert:

- Szenario „Schnelle Erholung“

- Szenario „Langsame Erholung“

- Szenario mit „Tiefere Auswirkungen“

Szenario 1: „Schnelle Erholung“

Im Szenario „Schnelle Erholung“ gehen wir von einer nahe an V-förmigen Erholung des Bruttoinlandsproduktes aus; die Arbeitslosigkeit würde nur temporär stark einbrechen und dann wieder das Vorkrisenniveau erreichen; Gleiches würde für Verbrauchervertrauen und internationalen Handel gelten.

In diesem Szenario würden die Erträge aller Produktkategorien im Jahr 2024 das vor Corona vorhergesagte Niveau ungefähr erreichen. Nur das Einlagengeschäft bliebe erheblich unter den alten Erwartungen, da eine Erholung der Zinsen zunächst ausbliebe.

Szenario 2: „Langsame Erholung“

Für das Szenario „Langsame Erholung“ unterstellen wir eine u-förmige Erholung des BIP mit entsprechend langsamerer Erholung von Arbeitslosenraten und Verbrauchervertrauen; auch der internationale Handel würde sich erholen, wenn auch langsam.

Produktseitig würden in diesem Szenario zusätzlich v.a. auch die Ertragspools bei Konsumentenkrediten hinter den ursprünglichen Vorhersagen zurückbleiben. Durch die länger anhaltende wirtschaftliche Schwächephase leiden der Konsum und auch größere Anschaffungen, was sich wiederum in rückläufigen Konsumentenkrediten und Kfz-Finanzierungen niederschlägt.

Szenario 3: „Tiefere Auswirkungen“

Im negativen Szenario mit „Tieferen Auswirkungen“ wird sich das BIP nur langsam entlang einer ausgedehnten u-förmigen Entwicklung erholen. Dies ginge einher mit langfristig steigender Arbeitslosigkeit und einem dauerhaften Einbruch des Verbrauchervertrauens. Der globale Handel erführe in diesem Szenario einen strukturellen Einbruch.

In diesem Szenario würden 2024 die Ertragspools aller Produktkategorien mit Ausnahme des Anlagegeschäfts unterhalb des ursprünglich erwarteten Niveaus liegen. Baufinanzierungen und Zahlungsverkehr wären dabei vergleichsweise stabil. Einlagenerträge würden wie in den anderen Szenarien deutlich zurück gehen. Längerfristig höhere Arbeitslosenzahlen würden darüber hinaus den Konsum und damit die Ratenkreditvolumina noch stärker als im Szenario einer langsamen Erholung reduzieren.

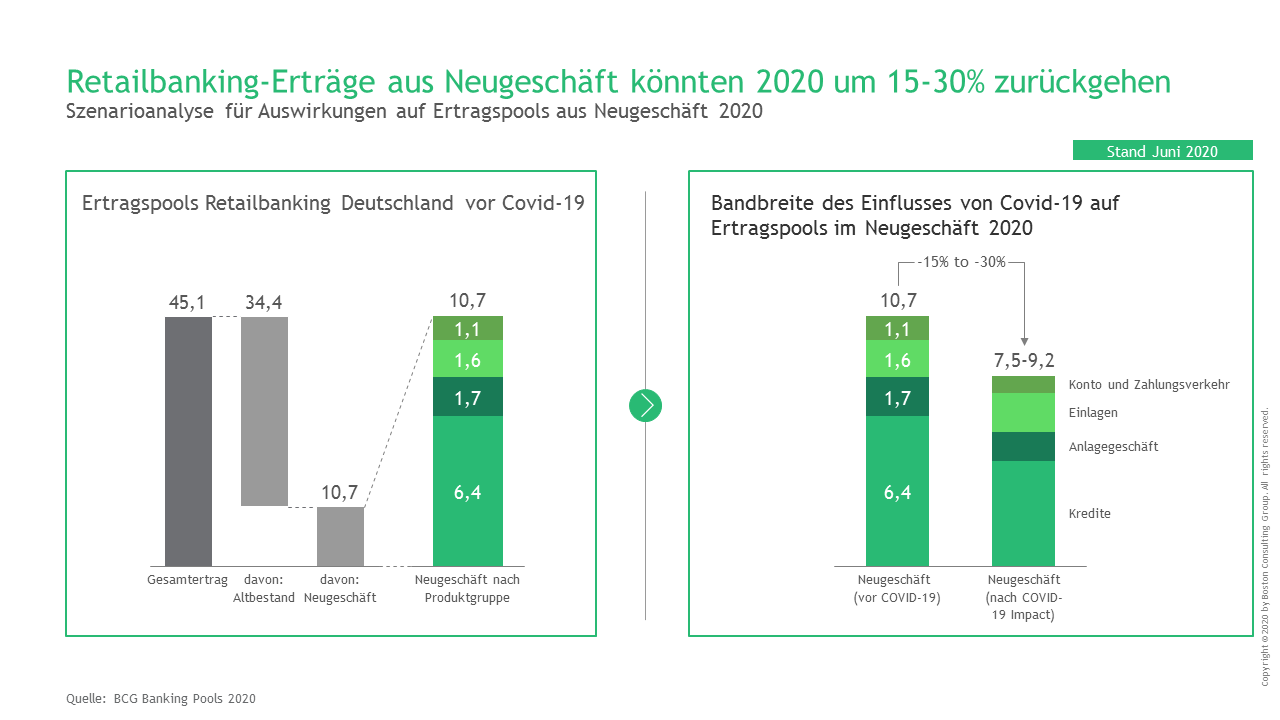

Effekte von Corona auf die Neugeschäftspools 2020

Der größte Teil der jährlichen Erträge im deutschen Retailbanking resultiert aus Produkten und Kundenbeziehungen, die zu Beginn des jeweiligen Jahres bereits bestehen. Nur ca. € 11 Mrd. Erträge entfallen auf Neugeschäft des aktuellen Jahres. Diese Neugeschäftsertragspools setzen sich aus verschiedenen Quellen zusammen:

- Ein Teil ist tatsächlich neues Geschäft; wie z. B. der erstmalig abgeschlossene Konsumkredit

- Ein anderer Teil besteht aus Geschäften, die mit den Kunden die Bank wechseln; wie z. B. das Girokonto eines Bankwechslers

- Ein wieder anderer Teil ist zwar rechtlich Neugeschäft, jedoch in der Realität nur eingeschränkt zugänglich; wie z. B. Prolongationen von Baufinanzierungen, die zu einem Großteil bei der jeweils bisherigen Bank verbleiben

Die Neugeschäftspools stammen zum größten Teil aus Krediten. Konto & Zahlungsverkehr, Einlagen sowie das Anlagegeschäft machen jeweils nur einen kleinen Teil aus. Innerhalb der Kredite kommt ein gutes Drittel aus Baufinanzierungen.

Entwicklung und Zusammensetzung des Neugeschäft-Ertragspools im deutschen Retailbanking vor und nach Corona.

Die Neugeschäftspools für 2020 werden sich je nach Produktkategorie sehr unterschiedlich entwickeln. Wir sehen zum Beispiel in unserem BCG REBEX Consumer Pulse Survey zum Einfluss von Covid-19 auf das Konsumverhalten, dass 24 Prozent der Verbraucher in Deutschland Kaufentscheidungen für Finanzprodukte während des Lockdowns verschoben haben. Teile dieser Entscheidungen werden möglicherweise nachgeholt. Ebenso wird die Geschwindigkeit der wirtschaftlichen Erholung nach dem Lockdown Kaufentscheidungen von Verbrauchern beeinflussen.

Entwicklung der Retailbanking-Ertragspools 2020

Die Entwicklung der Retailbanking-Ertragspools in 2020 wird sich in drei Phasen vollziehen: einem relativ starken Jahresbeginn, einem erheblichen Einbruch während des Lockdowns und einer darauffolgenden Erholung, deren Geschwindigkeit – siehe oben – noch nicht absehbar ist.

- Der größte Neugeschäftspool Kredite könnte um 25-35 Prozent einbrechen. Auch wenn sich dies bisher noch nicht in den Statistiken niederschlägt, könnte das Volumen an Baufinanzierungen erheblich zurückgehen, weil potenzielle Käufer einen Immobilienerwerb aufgrund der gestiegenen Unsicherheit hinsichtlich der eigenen Finanzsituation aufschieben. Gleichzeitig werden schon jetzt zumindest einige Banken zurückhaltender bei der Bewilligung neuen Baufinanzierungsgeschäfts. Autofinanzierungen sind stark abhängig vom PKW-Neugeschäftsvolumen, das stark eingebrochen ist. Ratenkredite und auch Kreditkartennutzung hängen stark vom Ausgabeverhalten der Verbraucher ab, das jenseits von Gütern des täglichen Bedarfs während des Lockdowns stark zurückgefahren wurde und sich nun zu erholen beginnt.

- Bei Einlagen könnte sich zunächst eine eher stabile Entwicklung ergeben. Hier könnten sich Entsparen aufgrund von Einkommensausfällen auf der einen Seite sowie reduzierte Ausgaben und potenziell erhöhter Sicherheits- und Vorsorgebedarf ausgleichen.

- Für Konto und Zahlungsverkehr könnten sich der Rückgang der allgemeinen Konsumneigung und die stark zunehmende Nutzung bankfremder, oft kontaktloser Zahlungsmittel wie PayPal und ApplePay negativ auswirken. Zudem könnte die Bereitschaft für einen Kontowechsel zurückgehen, da für Verbraucher zumindest während des Lockdowns andere Herausforderungen wichtiger waren.

- Im Anlagegeschäft werden anders als bei den anderen Produkten auch die Bestandserträge kurzfristig aufgrund der Einbrüche an den Märkten massiv getroffen. Das Neugeschäft würde vor allem durch ein gestiegenes Sicherheitsbedürfnis beeinflusst. Einbrüche des Verkaufs von Publikumsfonds in der Höhe von 20-30 Prozent wie nach der Finanzkrise könnten sich ergeben, wenn die wirtschaftliche Unsicherheit anhält.

Insgesamt ist ein Rückgang der Neugeschäftspools für das Jahr 2020 in der Größenordnung von 15-30 Prozent möglich.

Implikationen für Retailbanken

Es ist aktuell noch nicht klar absehbar, wie sich die Corona-Krise auf die gesamtwirtschaftliche Entwicklung und konkret auf das Retailbanking auswirken wird. Die Implikationen werden jedoch massiv sein.

Retailbanken müssen ihre Digitalisierungsprogramme beschleunigen, um mit dem veränderten Kundenverhalten Schritt zu halten und dem weiter steigenden Kostendruck zu begegnen.

Der Wettbewerb um Neugeschäft wird sich erhöhen und sich zunehmend auf zwei Ebenen abspielen: direkt an der Kundenschnittstelle und auf Produktebene. Für diesen Wettbewerb müssen Retailbanken sich rüsten.