Bei einer Crowdfinanzierung unterstützen viele Investoren ein einzelnes Finanzierungsvorhaben. In den letzten Jahren haben sich zahlreiche Plattformen mit unterschiedlichen Angeboten am Markt etabliert. Auch für kleine und mittlere Unternehmen gibt es immer mehr Möglichkeiten, den Finanzierungsmix sinnvoll zu ergänzen.

Eine Systematisierung der Angebote und vergleichende Analyse von Crowdfunding

Im Jahr 2015 wurden in Deutschland bereits 249 Mio. € über die „Crowd“ finanziert, was einem Anstieg von 78% gegenüber 2014 entspricht (vgl. The 2nd European Alternative Finance Industry Report). Bei einer Crowdfinanzierung finden sich viele Individuen zusammen, die gemeinsam ein Unternehmen oder Projekt finanzieren. Sie übernehmen damit eine Aufgabe, die bisher vor allem Banken oder professionellen Kapitalgebern vorbehalten war.

Zahlreiche FinTechs beschäftigen sich mittlerweile mit dem Thema Crowdfinanzierung und bieten auf ihren Plattformen entsprechende Services an. Inzwischen reicht das Angebot von Plattformen zur Finanzierung von Ideen und Projekten über die Finanzierung von Start-ups bis hin zur Vergabe von Krediten an Privatkunden und Unternehmen. Die Zahl der Plattformen und vor allem die der Investoren, aber auch die Investitionssummen steigen stetig an.

Die vier Formen der Crowdfinanzierung

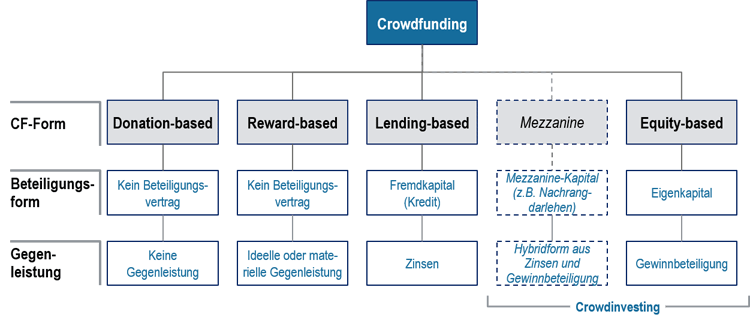

Grundsätzlich werden vier verschiedene Formen der Crowdfinanzierung unterschieden: das equity-based, lending-based, reward-based sowie das donation-based Crowdfunding.

Die verschiedenen Formen unterscheiden sich vor allem im Hinblick auf die Art der Beteiligung sowie die Art der Rendite. (Vgl. z.B. Schramm/Carstens, Startup-Crowdfunding und Crowdinvesting: Ein Guide für Gründer, 2014; Hemer/Schneider/Dornbusch/Frey, Crowdfunding und andere Formen informeller Mikrofinanzierung in der Projekt- und Innovationsfinanzierung, 2011; Moritz/Block, ZfKE 2014)

Beim equity-based bzw. eigenkapitalbasierten Crowdfunding erhält der Investor einen Anteil am finanzierten Unternehmen und erwartet dafür eine finanzielle Rendite. In Deutschland erhalten Investoren, oft aufgrund der regulatorischen Rahmenbedingungen, keine „echten“ Anteile, sondern partizipieren über Mezzanine-Finanzierungsformen an den potenziellen Wertsteigerungen und Gewinnen des Unternehmens.

Grundsätzlich lassen sich vier verschiedene Formen der Crowdfinanzierung unterscheiden. Damit sind sowohl die Beteiligungsform, als auch die Gegenleistung wesentliche Unterscheidungsmerkmale.

In Deutschland spricht man oft auch von Crowdinvesting, dabei sind dann sowohl die Finanzierung über Eigenkapital als auch über Mezzanine-Kapital, z.B. partiarische Nachrangdarlehen, gemeint. Im Folgenden werden die Finanzierungen über Mezzanine-Kapital, die eine Gewinnbeteiligungskomponente enthalten unter dem equity-based Ansatz subsumiert. Beim lending-based bzw. darlehensbasierten Crowdfunding verleiht ein Investor Kapital an ein Unternehmen oder einzelne Individuen und erwartet dafür eine finanzielle Rendite in Form eines Zinses sowie die Rückzahlung des investierten Kapitals. Oftmals spricht man hier von Crowdlending. Beim reward-based bzw. belohnungsbasiertem Crowdfunding erhält der Investor eine nicht-monetäre Rendite, d.h. eine materielle oder auch immaterielle Gegenleistung. Dies ist das klassische Crowdfunding i.e.S. Beim donation-based bzw. spendenbasierten Crowdfunding wird investiert, ohne eine Rendite oder Gegenleistung zu erhalten. Es wird lediglich eine Sache unterstützt und ist damit vergleichbar mit dem klassischen Spendensammeln. Hierbei wird teilweise auch der Begriff Crowddonation verwendet. Trotz der verschiedenen Formen und Unterbegriffe werden die verschiedenen Ausprägungen oft allgemein unter dem Begriff Crowdfunding subsumiert.

Crowdfunding in Deutschland und den USA

Im Jahre 2014 gab es ca. 1.250 Crowdfunding-Plattformen weltweit, davon ca. 375 in den USA und ca. 600 in Europa (vgl. Canada Media Fund). In 2016 waren es Schätzungen zufolge bereits 2.000 Plattformen (vgl. Huffington Post) Ein Vergleich der Marktvolumina zeigt, dass in den USA mit $ 23,2 Mrd. (2015) bisher deutlich mehr Geld über Crowdfunding eingesammelt wurde, als in Europa, wo die Summe bei 5,4 Mrd. € (2015) liegt (vgl. The 2nd European Alternative Finance Industry Report und The 2nd Americas Alternative Finance Industry Report).

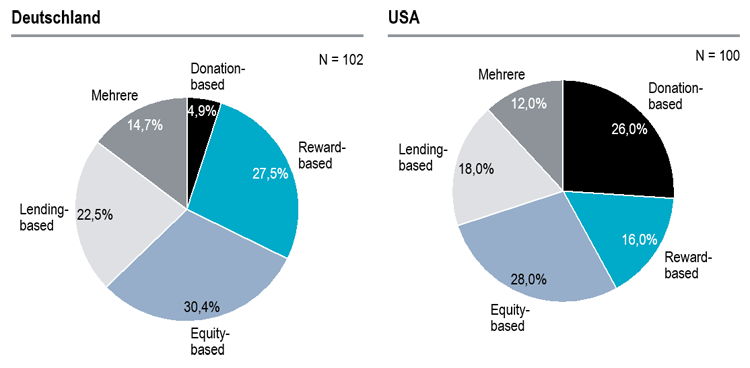

Neben den Volumina, der Anzahl der Plattformen sowie der Anzahl der Investoren, lassen sich die Crowdfunding-Plattformen nach der Form des Crowdfundings (Equity, Lending, Reward oder Donation), dem thematischen Fokus und der Zielgruppe der Plattform unterscheiden. Für die Analyse der beiden Märkte wurden Daten zu den einzelnen Plattformen erhoben, dabei beschränken wir uns auf die TOP 100 der USA und die insgesamt 102 identifizierten Plattformen in Deutschland.

Das equity-based Modell ist in etwa gleich stark in Deutschland und den USA vertreten, wohingegen sich bei dem donation- und reward-based Modell deutliche Unterschiede zeigen.

Die am häufigsten auftretende Form ist sowohl in Deutschland mit 30% als auch in USA mit einem etwas geringen Anteil von 28% ein equity-based Crowdfunding. Beim Lending-Modell zeigt sich ein ähnliches Bild, in Deutschland liegt der Anteil bei 22,5% und in den USA bei 18%. Betrachtet man das Crowdfunding mit monetären Gegenleistungen, fokussieren sich mehr als 50% bzw. knapp 50% der Plattformen in Deutschland bzw. den USA auf das equity- bzw. das lending-based Modell. Deutliche Unterschiede zwischen den beiden Märkten bestehen bei den Formen reward-based und donation-based. Das Donation-Modell ist mit 26% in den USA deutlich weiterverbreitet, was verdeutlicht, dass in den USA Spenden oft auch im Rahmen eines Crowdfundings eingeworben werden können. Im Gegensatz dazu spielt das Donation-Modell nur eine sehr kleine Rolle in Deutschland (4,9%). Anders verhält es sich beim klassischen reward-based Crowdfunding, das von 27,5% der Plattformen in Deutschland angeboten wird, wohingegen es in den USA nur von 16% der Plattformen genutzt wird.

Der Anteil der Plattformen, die mehrere Crowdfinanzierungsformen anbieten ist in beiden Ländern nahezu identisch. Hierbei sind vor allem die Kombinationen aus dem equity- und dem lending-based Modell verbreitet oder eine der beiden Formen in Kombination mit dem klassischen Reward-Modell.

Crowdfunding für kleine und mittlere Unternehmen

Für kleine und mittlere Unternehmen stellt das Crowdfunding eine Möglichkeit dar, den Finanzierungsmix zu erweitern. Mittlerweile gibt es zahlreiche Plattformen, die sich auf diese Zielgruppe fokussieren (26,7% der Plattformen in Deutschland und 31,7% in den USA). Als Beispiele sind Kapilendo und Funding Circle zu nennen.

Die Plattformen bieten Kreditvolumina von mind. 25.000 € bzw. $ bis zu 2,5 Mio. € (Kapilendo) bzw. $ 500.000 (Funding Circle) an. Die zu zahlenden Kreditzinsen liegen in Abhängigkeit der Bonität und der Laufzeit zwischen 2,49% und 27,79%. Die Laufzeit kann bis zu 5 Jahre betragen. Die Investoren können sich mit Beträgen ab 100 € (Kapilendo) bzw. $ 500 (Funding Circle) an Projekten beteiligen. Die Bearbeitungszeiten der Plattformen sind relativ kurz (24h bzw. 48h), so dass Unternehmer zügig eine Antwort bzgl. ihrer Finanzierungsanfrage erhalten. Allerdings muss im Anschluss noch das Projekt veröffentlicht und die Investoren gewonnen werden. Die beiden Plattformen zeigen exemplarisch, dass die Crowdfinanzierung auch von kleinen und mittleren Unternehmen genutzt werden kann, um Finanzierungsvorhaben zu verwirklichen. Insbesondere die Konditionen und digitalen Antragsprozesse stellen eine gute und moderne Möglichkeit dar, sich einer breiten Schar an Investoren zu präsentieren.

Fazit: Crowdfunding ist ein spannendes Thema

Crowdfunding in Deutschland und den USA hat sich in den letzten Jahren stark entwickelt. Die Investitionsvolumina steigen stetig und immer mehr Investoren nutzen Crowdfunding, um Kapital zu investieren oder für Projekte zur Verfügung zu stellen. Bei allen Crowdlendings und -investings ist allerdings auch das Risiko nicht zu unterschätzen, was sich durch die zahlreichen Ausfälle in der letzten Zeit gezeigt hat (vgl. z.B. Kaum gestartet, schon insolvent). Gerade für den einzelnen Verbraucher ist es häufig sehr schwierig die Risiken richtig einzuschätzen und zu bewerten. Der weitere Erfolg des Crowdfunding wird sich auch dadurch bestimmen, wie hoch die Ausfallquote insgesamt sein wird, da zu viele Ausfälle Investoren abschrecken. Auch für Kapitalnehmer wird das Thema durch die steigende Zahl der Investoren immer interessanter. Mit zunehmender Akzeptanz und einer steigenden Anzahl an Investoren können immer mehr und auch größere Finanzierungsvorhaben verwirklicht werden.

Der Artikel ist ein Auszug aus dem Beitrag „Crowdfinanzierungen in Deutschland und den USA – Eine Systematisierung der Angebote und vergleichende Analyse“ aus dem Corporate Finance Themenheft „Digitalisierung der Mittelstandsfinanzierung“.

Leonard Stuckenborg

Leonard Stuckenborg, M.Sc., ist Co-Autor des Beitrags. Er ist wissenschaftlicher Mitarbeiter am Institut für betriebswirtschaftliches Management im Fachbereich 12 (Prof. Dr. Leker) an der Westfälischen Wilhelms-Universität Münster und interner Unternehmensberater bei der LVM Versicherung, Münster. Seine Forschungsschwerpunkte liegen im Bereich FinTech, Rating und Business Model Innovation.