Unternehmen, die auf „Platform Play“ setzen, haben mit ihren kundenzentrierten Angeboten viele Märkte disruptiert – siehe Einzelhandel oder Mobilität. Das hat die traditionellen Akteure empfindlich getroffen. Ein ähnliches Szenario droht jetzt auch Banken.

Banken müssen sich mit Plattformen für die Zukunft rüsten.

Kunden von heute sind mobil, vernetzt und eine exzellente Customer Experience gewohnt. So wollen sie auch ihre Bankgeschäfte erledigen. Dies belegt untere anderem die Studie „2022 World Retail Banking Report“ von Capgemini und Efma. Darin gaben 75 Prozent der befragten Kunden an, dass sie sich von FinTechs angezogen fühlen, weil die einfach und schnell zu bedienende Produkte anbieten, die jederzeit und überall zu geringen Kosten verfügbar sind. Die Kundenwünsche sind also bekannt.

Zahlreiche FinTechs, gut mit Risikokapital ausgestattet, sorgen für kontinuierlich steigenden Handlungsdruck. Allerdings tun sich viele traditionelle Finanzinstitute schwer mit ihrer Transformation: In der o.g. Studie gaben 95Prozent der Führungskräfte im Bankensektor an, dass Altsysteme und eine veraltete IT ihre Bemühungen zur Optimierung daten- und kundenorientierter Wachstumsstrategien behindern. Doch es gibt einen Ausweg: Mit einer Engagement-Banking-Plattform lösen Banken das Dilemma.

Der Handlungsdruck steigt

Immer mehr Unternehmen, die auf Platform Play setzen, dringen in den Finanzdienstleistungssektor ein und hieven den Kampf um Endkunden und Share of Wallet auf ein neues Level. Manche von ihnen wollen künftig sogar sämtliche Finanzservices aus einer Hand anbieten, also Bankgeschäfte, Versicherungen, Aktien- und Kryptohandel. Und auch Shopping und Reisebuchungen sollen Teil des Angebots sein. Super-Apps rund ums Geld, Vorbildern wie WeChat und Alipay nicht unähnlich, könnten in naher Zukunft auch in Europa entstehen. Mit ihrem Fokus auf die Kundenbedürfnisse und die Customer Experience setzen die neuen Player neue Maßstäbe im Banking und rennen gleichzeitig offene Türen ein.

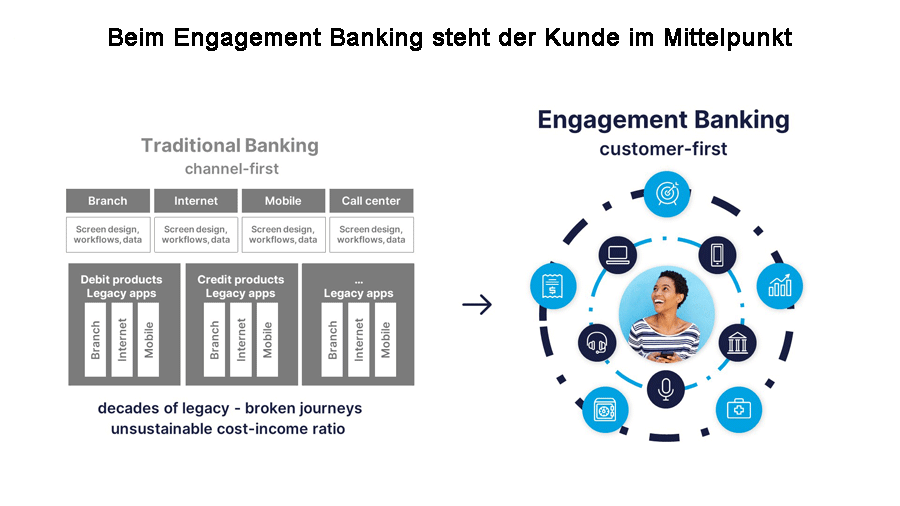

Teil vom Engagement Banking ist der Wandel von Channel-First-Silos hin zu einer Customer-First-IT, die den Kunden in den Mittelpunkt stellt und nahtlose Customer Journeys ermöglicht.

Denn heute erwarten die Verbraucher Kundenzentriertheit und eine großartige Customer Experience auch beim Banking. Mit ihren Erwartungen treffen sie dabei auf zwei Gruppen von Finanzinstituten: Die digital nativen FinTechs auf der einen und die klassischen Retail-Banken bzw. Incumbents auf der anderen Seite. Deren Angebote sind laut dem 2022 World Retail Banking Report noch nicht hundertprozentig kundenzentriert. Daher stellen sie ihre Kunden nicht zufrieden, die wiederum zu Wettbewerbern wie FinTechs wechseln.

Der richtige Hebel muss her

Um konkurrenzfähig zu sein und ihre primäre Beziehung zu den Kunden zu erhalten, müssen Retail-Banken unbedingt zu kundenzentrierten Unternehmen werden. Dafür müssen sie auch ihre IT modernisieren. Denn die herkömmliche IT mit ihren Silos ist Teil des Problems, nicht der Lösung. Daher hilft es Banken nicht, bloß eine neue Benutzeroberfläche der App zu launchen oder weitere Point Solutions einzuführen. Wenn die Prozesse im Hintergrund weiterhin durch die Silos bestimmt werden, bleiben nahtlose Customer Journeys die Domäne der FinTechs und Banken werden nie kundenzentriert.

Eine moderne IT ist aber nicht nur die Grundvoraussetzung für die Transformation zum kundenzentrierten Unternehmen. Sie entfaltet auch in anderen Bereichen positive Wirkungen. Beispielsweise senken digitale, automatisierte Prozesse Kosten und entlasten die Mitarbeitenden von repetitiven, manuellen Routineaufgaben. Ergo wird ihre Produktivität gesteigert. Bitter für Incumbents: Davon profitieren die FinTechs bereits. Und sie geben ihre geringeren Kosten an ihre Kunden weiter.

Doch auf welche Lösung(en) sollten Banken setzen, um ihre IT grundlegend, zielführend und zukunftssicher zu modernisieren? Wie schnell muss die Modernisierung erfolgen, um am Markt relevant zu bleiben und den der FinTechs eigene Angebote entgegensetzen zu können? Und wie können Banken nicht nur ihre üblichen Services und Produkte in kundenzentrierte Experiences umwandeln, sondern sich gleichzeitig so aufstellen, dass sie Innovationen schneller entwickeln und ausrollen können?

Alle Fragen müssen zusammen gedacht werden. Mit das größte Problem für die Incumbents ist, dass die Zeit drängt. Lösungen, die erst in drei Jahren eingeführt werden, schaffen heute (und die nächsten drei Jahre) unzufriedene Kunden.

Vom Essential Banking zum Beyond Banking

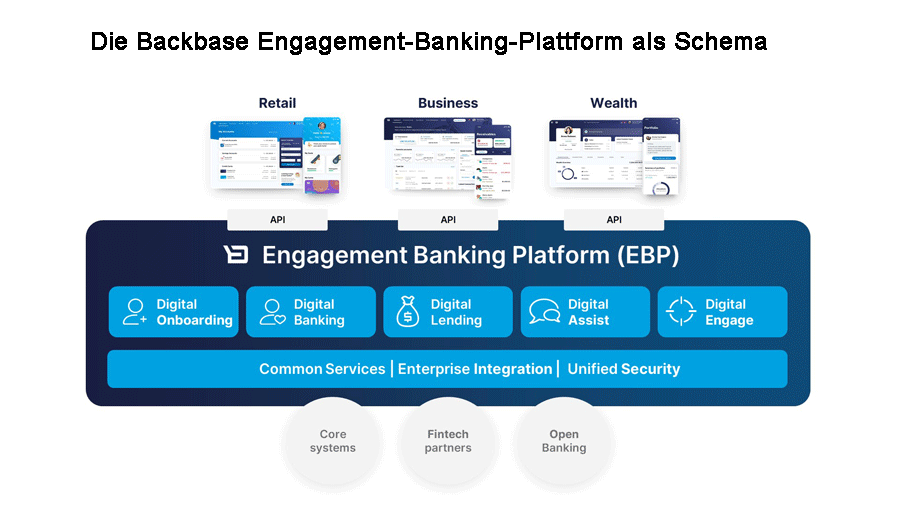

Eine smarte Lösung für eine grundlegende, schnelle und zukunftssichere Modernisierung der Bank-IT ist daher Einkauf und Integration einer Engagement-Banking-Plattform (EBP). Finanzinstitute können mit einer EBP ihren gesamten Customer Engagement Layer modernisieren, und können dies auch schrittweise im laufenden Betrieb tun.

Die Engagement-Banking-Plattform von Backbase wird auf bestehende Systeme aufgesetzt und schafft eine digitale Schnittstelle.

Die Plattform wird auf bestehende Systeme wie das Kernbankensystem und das CRM aufgesetzt. Das bietet mehrere Vorteile: Erstens können die Legacy-Systeme weiterbetrieben werden, der Teil der IT-Landschaft wird nicht berührt. Zweitens modernisiert eine EBP schnell alle Aspekte des Digital Bankings für die Bankkunden. Sie liefert beispielsweise zahlreiche vorkonfigurierte Customer Journeys, verpackt in schlüsselfertigen Banking Apps und Webinterfaces für die Bankkunden, die Kreditinstitute über ein intuitives Design System nur noch an ihr Design anpassen müssen.

Drittens legt eine EBP ein Fundament, auf der Banken Innovationen schnell und einfach realisieren können. Das ist einerseits bedingt durch die Plattform selbst: Moderne Programmiersprachen, ein sauberes Datenmodell und APIs erlauben schnelle Entwicklung und komfortable Einbindung von neuen Systemen und Partnern wie Friendly FinTechs. Eine EBP katapultiert Banken also auch ins Open-Banking-Zeitalter und ebnet den Weg hin zum Aufbau eines digitalen Ökosystems. Andererseits können sich Banken dank des SaaS-Charakters einer EBP voll auf Innovationen fokussieren. Denn eine EBP und alle ihre Bestandteile – wie App und Webinterface – werden von ihrem Anbieter kontinuierlich weiterentwickelt, Banken benötigen also keine Ressourcen für Pflege und Weiterentwicklung von Standardangeboten.

Die neue Bedeutung von Geschwindigkeit

Vor allem die Geschwindigkeit, mit der FinTechs agieren, stellt eine große Herausforderung für die Incumbents dar. Sie stehen vor einer unlösbaren Aufgabe, wenn sie versuchen, in dieser neuen Ära der Geschwindigkeit mit traditionellen Konzepten wie der kompletten Eigenentwicklung von Technologie-Lösungen zu bestehen. Aber mit der richtigen Engagement-Banking-Plattform, die alle Interaktionen mit ihren Kunden orchestriert und schnelle Innovationen ermöglicht, ist jede Bank in der Lage, sich den großen Herausforderungen zu stellen und zu einer Bank zu werden, die ihre Kunden lieben.