FinTechs haben gezeigt, wie eine flexible IT-Architektur zur Übernahme von Marktanteilen führen kann. Daraus ergibt sich die Frage, wie sich klassische Banken und Sparkassen aufstellen müssen, um in der technologischen Evolution nicht ausselektiert zu werden.

Gedanken zur technologischen Zukunft von Banken und Sparkassen.

Der exponentielle technologische Fortschritt ist allgegenwärtig und wir insbesondere durch die Verfügbarkeit von Daten und Technologien getrieben. Im Zuge dessen wandelt sich das Bankgeschäft von einem produktbasierten Vertriebsgeschäft zu einem Servicegeschäft. Es wird zu einer Dienstleistung im Spannungsfeld verschiedener Einflussfaktoren mit neuen Herausforderungen. So führen neue regulatorische Anforderungen, Mitbewerber und veränderte Kundenanforderungen zu einem schwierigen Marktumfeld für die klassischen Banken und Sparkassen. Vor diesem Hintergrund wird Technologie immer mehr zum zentralen Erfolgsfaktor.

Die Wettbewerber in der Bankenbranche wie z. B. Tomorrow Bank oder N26, sogenannten Neobanken, haben bereits gezeigt, wie sich neue und bestehende Geschäftsfelder durch Daten und Technologien erschließen lassen. Sie erzeugen zusätzlichen Wettbewerbsdruck und treiben damit die Evolution der Bankenbranche voran.

Im Folgenden werden mögliche „Cutting-Edge“-Basistechnologien vorgestellt. Es wird deutlich, wie man durch ihren Einsatz „Banking as a Service“ mit der bestmöglichen Benutzererfahrung umsetzen kann.

Daten im Kontext des Sustainble Finance

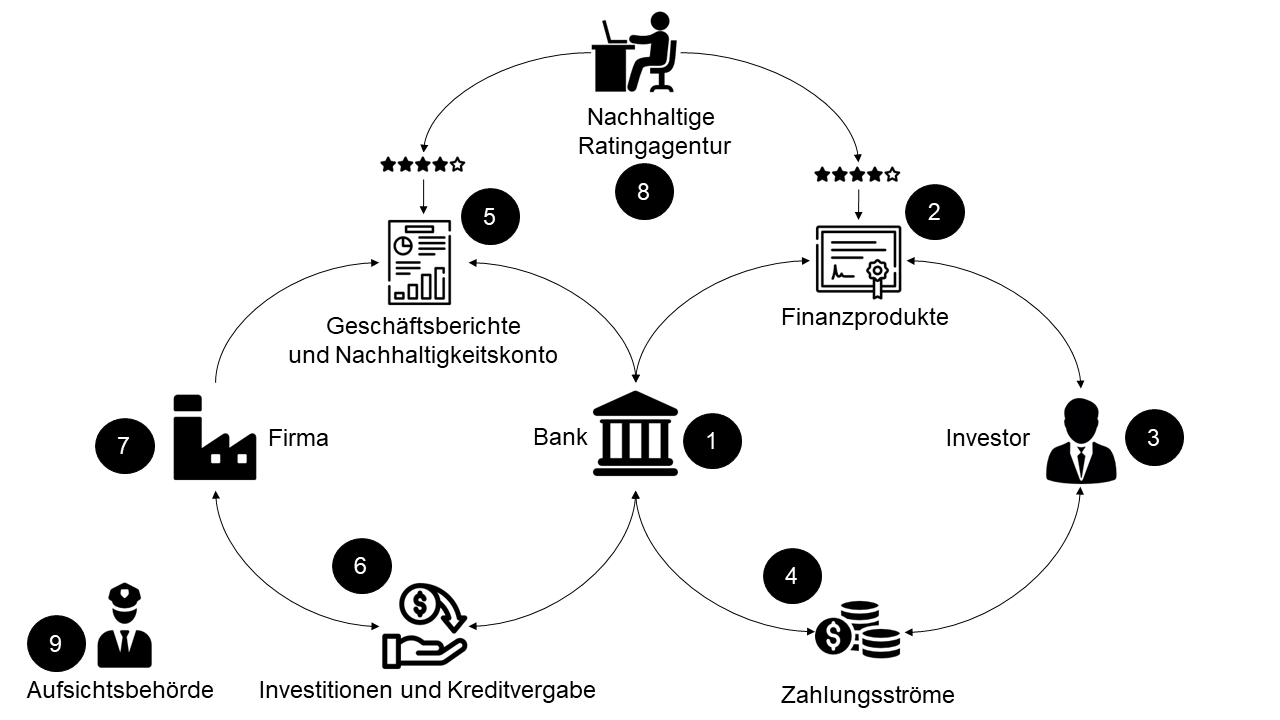

Man kann davon ausgehen, dass die Erfassung, Auswertung und Integration von Daten zu einem essenziellen Bestandteil der zukünftigen Wertschöpfungskette von Banken wird. Ein zusätzlicher Treiber dieser Entwicklung lässt sich aus der Theorie des Sustainable Finance und den sich daraus ergebenden regulatorischen Anforderungen ableiten. Entsprechend dieses Konzepts haben Volkswirtschaften das Ziel, zu einem nachhaltigen ökonomischen System zu transformieren. Hierdurch wird die Datenerfassung und Verarbeitung in das Zentrum des wirtschaftlichen Handels einer Bank gerückt, weil die Bank als zentrale Intermediär die Vergabe der Geldmittel im Sinne des Sustainable Finance steuern soll. Die Abbildung zeigt die Zielsetzung der Gesetzgeber.

Die zentrale Idee des Sustainable Finance.

Die Abbildung zeigt, dass die Bank aufgrund der aufkommenden Anforderung gezwungen ist, die bisherige Datenhaltung zu optimieren und damit verschiedene Geschäftsbereiche, vor dem Hintergrund der Datenflussperspektive, zusammenzuführen. Daraus entsteht ein Veränderungsdruck in allen Geschäftsbereichen, welcher zugleich eine große Change bietet die bisherigen Geschäftsmodelle zu überarbeiten. Ausgehend von den monolithisch zentralen Server Architekturen über Client/Server bis hin zu modernen Microservices.

Microservices machen flexibler

Dienstleister wie „Netflix“ und „Spotify“ zeigen, wie hilfreich Microservice sein können, um hoch performante Dienstleistungen bereitzustellen bei einer gleichzeitigen Optimierung der Serverauslastung.

Die Zielsetzung ist es, jeden Dienst in einer unabhängigen Umgebung zu betreiben, um durch diese Granularität der Dienste eine größtmögliche Flexibilität zu erreichen. Jeder „kleine“ Dienst (engl. Microservice) ist in der Regel in einem sogenannten Container untergebracht. Hierbei handelt es sich um eine eigene Umgebung, die alle notwendigen Abhängigkeiten wie Bibliotheken und Programmiersprachen beinhaltet. Die einzelnen Microservices können über Schnittstellen Informationen austauschen. Damit lassen sich verschiedene Datenflüsse und Verarbeitungen realisieren, ohne dass die gesamte Softwarelandschaft umgebaut werden muss. Die Container lassen sich in virtuellen Maschinen (simulierte Computer) in Cloud Architekturen unterbringen, sodass der Betrieb und die Wartung kostenoptimiert realisiert werden kann.

Bisher sind bei Banken unflexible IT-Architekturen zum Einsatz gekommen, diese Komplexität in der Technologie erschwert die Anpassung. Vor diesem Hintergrund stellt sich die Frage nach neuen Ansätzen, um die angesprochene Flexibilität hinsichtlich der Infrastruktur zu erzeugen.

Microservices verbessern die Nutzererfahrung

Durch die Verwendung von Microservices kann auch die Nutzererfahrung verändert werden. Es lassen sich damit zusätzliche Dienste integrieren, wie beispielsweise die Anzeigen der CO2 Emission in einem Dashboard, die auf Basis der Kontoumsätze des Kunden ermittelt wurden. Darüber hinaus kann der Know Your Customer (KYC) Prozess um einen entsprechenden Dienst erweitert werden, der die Nachhaltigkeitskriterien aus einer externen Banken abruft und eine Indikation für die Nachhaltigkeitsbewertung gibt bei Anmeldung eines neuen Geschäftskunden. Diese Fallbeispiele zeigen, wie durch die richtige Verwendung nicht nur Milliarden von Filmen und Serien gestreamt werden können, sondern auch Dienste bequem an die Bedürfnisse eines Kunden angepasst werden können.

Abschiednehmen von starrer Softwarearchitektur

Festzuhalten ist, dass auf Basis der aktuellen Beobachtungen Banken und Sparkassen gut darin beraten sind, ihre bestehenden monolitischen Softwarearchitekturen abzulösen. Ein möglicher Schlüssel kann hierbei die konsequente Umsetzung von Microservices in der Cloud sein. Durch die gewonnenen Freiheitsgrade lassen sich Geschäftsprozesse und damit auch die Kundenerfahrung flexibel anpassen. Hinzu kommt, dass solche Lösungen im Vergleich zu anderen Kosten reduzieren können. FinTechs und andere innovative Start-Ups haben gezeigt, dass Marktanteile jederzeit von flexiblen und innovativen Firmen übernommen werden können, daher ist jetzt Zeit um Handeln.