Die anhaltende Niedrigzinsphase sowie der harte Wettbewerb hinterlassen immer tiefere Spuren in den Bilanzen der deutschen Kreditinstitute. Eine weiter sinkende Eigenkapitalrendite ist die Folge. Die Banken müssen handeln, um ihre Ertragsprobleme zu lösen.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Zum fünften Mal hat die Managementberatung Bain & Company die Bilanz- und GuV-Strukturen der aktuell 1.630 deutschen Kreditinstitute ausgewertet. Grundlage waren Zeitreihen der Deutschen Bundesbank, der Europäischen Zentralbank sowie Datenbanken von Bankscope, Hoppenstedt, Capital IQ und SNL. Der Zuschnitt der Institutsgruppen orientiert sich an der Klassifizierung der Deutschen Bundesbank. Die Studie zeigt, wie die verschiedenen Institutsgruppen mit den schwierigen Rahmenbedingungen zurechtkommen und wie es ihnen gelingt, ihre Schwächephase zu überwinden.

Wichtigste Erkenntnis: Die Provisionserträge konnten den rückläufigen Zinsüberschuss nicht ausgleichen. Die rückläufigen Erträge der Banken sowie die zunehmenden Kosten für IT- und Regulierung verhindern, dass sich Sparanstrengungen in steigenden Renditen niederschlagen. Unterm Strich belief sich 2017 die durchschnittliche Eigenkapitalrendite nach Steuern auf gerade einmal 2 Prozent. Nur jede zwölfte Bank verdiente ihre Eigenkapitalkosten.

Weniger Mitarbeiter und Filialen

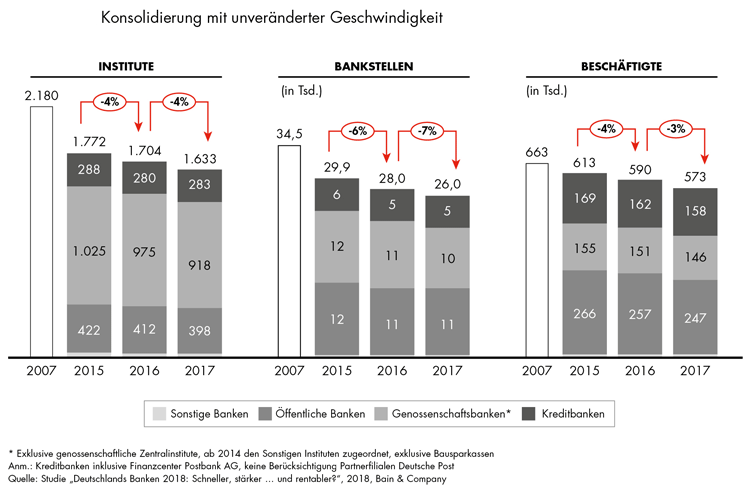

2017 sank die Zahl der Filialen um 2.000 auf 26.000 und die der Beschäftigten um 17.000 auf 573.000. Zugleich verabschiedeten sich 71 Banken aus dem Markt oder gingen in größeren Einheiten auf. Dennoch erhöhte sich die Cost-Income-Ratio gemessen am Vorjahr um 3 Prozentpunkte auf 72 Prozent.

Die Geschwindigkeit der Konsolidierung der deutschen Bankenlandschaft ist unverändert hoch.

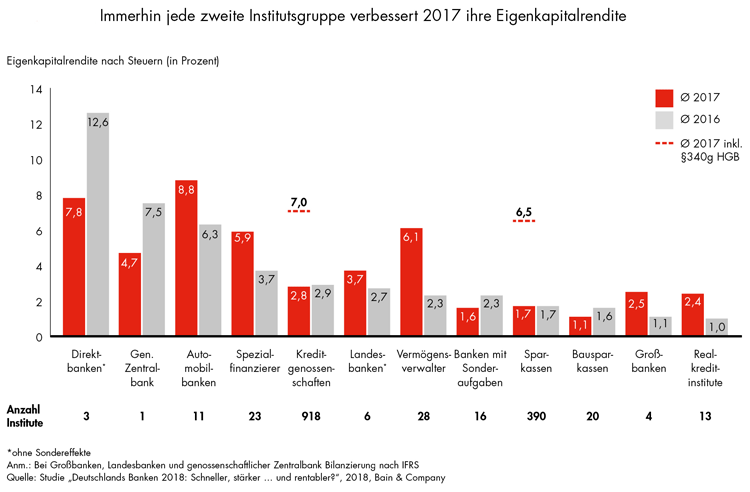

Allerdings bestehen Unterschiede zwischen den Institutsgruppen. Hohe Renditen erwirtschaften vor allem die Automobil- und Direktbanken mit ihren fokussierten Geschäftsmodellen. Bei den beiden zahlenmäßig größten Institutsgruppen, den Sparkassen und Genossenschaftsbanken, erschwert eine Besonderheit in ihrer Bilanzierung den Renditevergleich. Sie stärken ihre Eigenkapitalbasis auch über Zuführungen zum Sonderposten für allgemeine Bankrisiken nach §340g HGB. Allein 2017 verbuchten sie hierfür einen Aufwand von mehr als 8 Milliarden Euro. Wird dieser Aufwand außen vor gelassen, haben die genossenschaftlichen Banken im vergangenen Jahr eine Eigenkapitalrendite von 7 Prozent erzielt. Bei den Sparkassen sind es 6,5 Prozent.

Nur die Hälfte der Institutsgruppen konnte ihre Eigenkapitalrendite in 2017 steigern.

Eigenkapital auf historischem Höchststand

Andere Institutsgruppen setzen dagegen auf eine direkte Stärkung des Eigenkapitals. Mit durchschnittlich 6,5 Prozent erreichte die Eigenkapitalquote der deutschen Banken 2017 einen neuen Höchststand.

Die Renditeschwäche trifft vor allem die Eigentümer. Ein weltweiter Vergleich der Aktienrenditen verschiedener Branchen verdeutlicht das Ausmaß. Diese schrumpfte bei Europas Banken in den vergangenen zwölf Monaten auf durchschnittlich minus 9 Prozent. Die genaue Analyse offenbart: Es mangelt an Vertrauen, die Multiples sind rückläufig.

Sechs Hebel für mehr Erfolg

Doch auch unabhängig vom Börsengeschehen müssen die Banken. Es gilt, die Geschäftsmodelle weiter zu optimieren, die Zusammenarbeit mit Partnern zu intensivieren und größere Einheiten zu schaffen.

Um das Potenzial ihrer Geschäftsmodelle vollständig auszuschöpfen, sieht Bain die folgenden sechs Hebel:

- Klarer Kundenfokus,

- Exzellenz im Vertrieb,

- umfassende Automatisierung und Digitalisierung,

- Reduktion der organisatorischen Komplexität,

- Verringerung der Wertschöpfungstiefe und

- Transformation der IT.

Angesichts der disruptiven Kräfte der Digitalisierung gilt es zugleich, sich vermehrt für Partner aus der eigenen Institutsgruppe, der Branche oder darüber hinaus zu öffnen. Vor allem durch die Plattformökonomie könnten Banken mit schlagkräftigen Partnerschaften Größenvorteile besser ausspielen, neue Qualitätsstandards setzen, Innovationen beschleunigen oder Plattformen aufbauen.

Darüber hinaus werden weitere Fusionen und Übernahmen erwartet, da angesichts des hohen Wettbewerbs- und Profitabilitätsdrucks die Konsolidierung in der deutschen wie internationalen Bankenlandschaft weiter an Dynamik gewinnen könnte. Zunächst aber wird der Alltag der Kreditinstitute davon bestimmt sein, das volle Potenzial im eigenen Haus auszuschöpfen sowie Partnerschaften auf- und auszubauen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.