In den vergangenen Jahren haben Banken und Sparkassen viel Geld in neue, innovative Technologien investiert. Nun ist es Zeit für die nächste Stufe der Digitalisierung.

Internationale Top News und Trends rund ums Banking und Finanzdienstleistungen.

Als sich vor über 20 Jahren langsam aber sicher das kommerzielle Internet verbreitete, gab es Bankvorstände, die in Projekt- und Strategiesitzungen ernsthaft die Meinung vertraten, dies sei eine vorübergehende Erscheinung. Die gleichen Verhaltensmuster waren beim Aufkommen sozialer Medien und der zunehmenden Verbreitung von Smartphones zu beobachten.

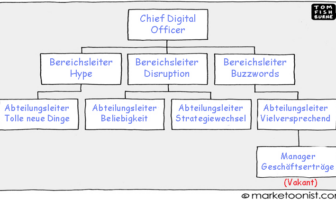

Zumindest bei der Digitalisierung scheint dies nicht der Fall zu sein. Vielleicht liegt es daran, dass mit FinTechs und BigTechs eine Konkurrenz am Horizont auftauchte, die so machen Verantwortlichen eher wach gerüttelt hat ein sich langsam änderndes Kundenverhalten.

Die Evolution der Digitalisierung

Unklar scheint aber nach wie vor manchen zu sein, dass die digitale Transformation kein Projekt mit einem definierten Anfang und einem definierten Ende ist, sondern ein fortlaufender, nicht endender, dafür aber irreversibler Prozess. Letztlich geht es um Change Management und nicht (nur) um Technologie.

Denn auch die Digitalisierung entwickelt evolutiv sich weiter. Technologischer Fortschritt ist der eine Faktor, das Kundenverhalten der andere. Und obwohl die vierte industrielle Revolution vermeintlich erst am Angang steht, zeichnen sich bereits gegenläufige Entwicklungen ab. Nicht die Technik, der Mensch rückt wieder in den Fokus.

„Wir überschätzen immer die Entwicklungen der nächsten zwei Jahre und unterschätzen die Entwicklungen der nächsten zehn Jahre”. – Bill Gates, 1996

Den Menschen an die erste Stelle rücken

Neue Technologie verwirren viele Menschen, zumindest zu Beginn. Dies kann vermieden werden, indem digitale Innovationen auf diejenigen ausgerichtet werden, die am wenigsten technisch versiert sind. Im Ergebnis können damit alle Kundengruppen besser erreicht werden.

Mehr dazu hier: Digital-First Banking Strategies Will Fail If You Don’t Prioritize UX

Kunden in den Mittelpunkt rücken

Bei vielen Banken wird nur den vermögenden, nicht aber den durchschnittlichen Privatkunden Bedeutung zugemessen. Ein wichtiger Erfolgsfaktor digitaler Banken, ist, dass auch der normale Kunde im Mittelpunkt steht. Nicht der Aktionär, der Anleger, der vierteljährliche Bonus, die Dividendenrendite oder die Cost-Income-Ratio. Der Kunde.

Mehr dazu hier: Digital banks are led by clear customer-obsessed principles

Customer Experience und Open Banking

Durch Regulierungen wie PSD2 steigt der Wettbewerbsdruck. Banken suchen daher nach neuen Wegen, um ihre angestammten Einnahmequellen beim Auftauchen potenziell innovativerer Marktteilnehmer aufrechtzuerhalten.

Transparenz ist eine wichtige Anforderung an Banken, um im Zeitalter des Open Bankings bestehen zu können. Eine weitere ist die Sicherstellung eines positiven Kundenerlebnisses und das Schließen der Lücke zwischen Erwartung und Leistung.

Mehr dazu hier: Delivering on the true meaning of ‚open‘ banking in the context of customer experience

Die Erwartungen der Kunden erfüllen

Sämtliche Trends und Vorhersagen veranlassen traditionelle Kreditinstitute die digitale Transformation voranzutreiben. „Digitale zu werden“ ist nicht mehr eine Frage des „ob“, sondern des „wann“. Die Herausforderung besteht darin, dabei den Wünschen der Verbraucher gerecht zu werden. Sie erwarten, dass Bankensektor den Vorbildern aus anderen Branchen folgt. Die meisten Institute sind davon jedoch noch weit entfernt und der Abstand wird nicht geringer.

Mehr dazu hier: Major Storm Clouds On The Digital Banking Horizon

Weitere interessante Themen der Finanzwoche

Es gab aber noch weitere interessante Beiträge:

Voice Banking und die „Fast-Follower“-Strategie

Die „Fast-Follower“-Strategie ist unter Finanzinstituten sehr beliebt. Doch der Ansatz ist nicht unumstritten. McKinsey hat kürzlich Finanzinstitute darauf hingewiesen, dass für man für den Erfolg entweder zuerst am Markt sein muss oder zumindest ein„Very-Fast-Follower“.

Die Numerica Credit Union war eine der ersten Institute in den Vereinigten Staaten, die Voice Banking angeboten haben. Nun will die Bank den Service auf die nächste Stufe heben und dazu sich selbst, ihre Partner und sogar Amazon weiter vorantreiben.

Mehr dazu hier: Banking With Alexa: What Works, What Doesn’t

Ein paar berechtigte Fragen zum Datenhype

Das finnische Finanzministerium will Finnland zur ersten „Realtime-Volkswirtschaft“ der Welt machen. Ziel ist Halbierung der Kosten von Verwaltungsprozessen für KMU und eine Steigerung der Produktivität, auch durch die Verringerung von Risiken und die Bereitstellung von Finanzdaten in Echtzeit.

Es zielt aber auch auf ein radikal besseres Service-Design ab, indem Daten in Echtzeit an die „Lebensereignisse“ der Konsumenten Straße herangeführt werden. Künstliche Intelligenz soll dabei eine wichtige Rolle spielen. Dies wirft neue spannende und grundsätzliche Fragen zu Daten und deren Nutzen auf.

Mehr dazu hier: Has anybody calculated the value?

Der Schlüssel zum Erfolg einer Finanz-App

Verbraucher benötigen ein einfach zu bedienendes Wellness-Tool für Finanzen, das mehr kann, als Geld vom Girokonto auf das Sparkonto zu übertragen.

Sie brauchen einen Weg, um ihre finanzielle Gesundheit zu verbessern, und zwar auf eine Weise, die das Verhalten verändert, die Bildung fördert, Leistung belohnt und einen Live-Coach zur Verfügung stellt, der ihnen hilft, wenn es schwierig wird.

Um dies zu erreichen, sind sechs zentrale Elemente zu beachten.

Mehr dazu hier: 6 Keys to a Best-in-Class Financial Wellness App with Data, AI and a Human Touch

Berichte aus Banken und FinTechs

Auch in der vergangenen Woche gab es einige Berichte über Aktivitäten in der Finanzbranche sowie einzelner Institute, die ich Ihnen nicht vorenthalten möchte.

ABN Amro bietet Wearable Payments

Nach einer erfolgreichen Testphase bietet ABN Amro allen niederländischen Kunden die Möglichkeit, ihre Konten mit einer Vielzahl von Wearables zu verknüpfen, um damit kontaktlos bezahlen zu können. Neben Smartwatches diverser Hersteller werden auch Optionen für Schlüsselanhänger, Ringe und Armbänder angeboten.

Mehr dazu hier: ABN Amro introduces wearable payments

In Russland per Fingerabdruck bezahlen

Die russische Sberbank hat sich mit der Supermarktkette Azbuka Vkusa zusammengetan. Kunden können zukünftig ihre Einkäufe mit ihren Fingerabdrücken bezahlen. Um den Service zu nutzen, müssen sie sich vorher in der Filiale registrieren lassen und ihre biometrischen Daten hinterlegen.

Mehr dazu hier: Sberbank partners supermarket for fingerprint payments

Aca will Millenials zum Sparen bringen

AXA Investment Managers hat einen Anteil von 10 Prozent an Dreams. einem FinTech-Start-Up,das Künstliche Intelligenz nutzt, um Kunden zum Sparen und Anlegen zu bringen. AXA IM wird damit zum ausschließlichen Anbieter von Investmentfonds für die 300.000 Kunden des schwedischen Unternehmens, der vor allem aus Millenials besteht. Die Plattform soll demnächst auch in Deutschland verfügbar sein.

Mehr dazu hier: AXA IM chases millennial generation with Dreams investment

Und zu guter Letzt

Wenn ich nicht mehr weiter weiß, gründe ich nen Arbeitskreis

Die italienische UniCredit hat einen Beratungskreis für „Transformation und Innovation“ eingerichtet. Interne und externe Spezialisten sollen dort zusammenkommen, um die Entwicklung der digitalen Investitionsstrategie der Bank zu unterstützen.

Mehr dazu hier: UniCrediit sets up transformation and innovation advisory board