Der Konkurrenzdruck auf Banken wird in Zeiten hoher Produkt-Vergleichbarkeit und steigenden Kundenerwartungen immer größer. Innovative digitale Produkte sowie die zunehmende Relevanz von ESG und Open Banking bieten neue Ansätze und ermöglichen Differenzierung.

Innovative digitale Produkte bieten Banken und Sparkassen neue Ansätze und ermöglichen Differenzierung.

In einem zunehmend wettbewerbsintensiven und volatilen Geschäftsumfeld ist es für Banken wichtiger denn je, ihre Ansätze zu Themen wie Customer Experience, Rentabilität und Datennutzung zu überdenken. In den letzten Jahren hat sich immer deutlicher gezeigt, dass der Erfolg von Banken künftig davon abhängen wird, inwieweit sie in der Lage sind, durch den Ausbau ihrer Serviceleistungen und digitalen Customer Journeys einen Mehrwert sowie nahtlose und effektive Erlebnisse für ihre Kunden zu generieren.

Es kommt auf den Mehrwert an

Intuitive, gut durchdachte Finanzprodukte allein reichen nicht mehr aus, um neue Kunden zu gewinnen, die Kundenbindung zu fördern und neue Ertragsquellen zu erschließen. Viel wichtiger ist es geworden, einen klaren Mehrwert zu bieten und die Wünsche und Bedürfnisse der Kundschaft anstelle der Produkte in den Mittelpunkt zu rücken. Weiter vorangetrieben wird diese Transformation des Finanzwesens durch Open Banking.

Die Art und Weise, wie wir mit digitalen Technologien umgehen, angefangen bei unserem Smartphone, hat unsere Gewohnheiten und wie wir Informationen konsumieren, stark verändert. Der fortschreitende demografische Wandel unterstützt diesen Prozess und hat neben vielen anderen Branchen auch die Bank- und Finanzbranche wesentlich beeinflusst. Die Kunden des Privatkundengeschäfts, insbesondere die jüngeren Generationen, erwarten mehr von ihrer Bank. Dateneinblicke in Echtzeit und personalisierte Inhalte, die auf verständliche Weise bereitgestellt werden, werden nach und nach zur Norm.

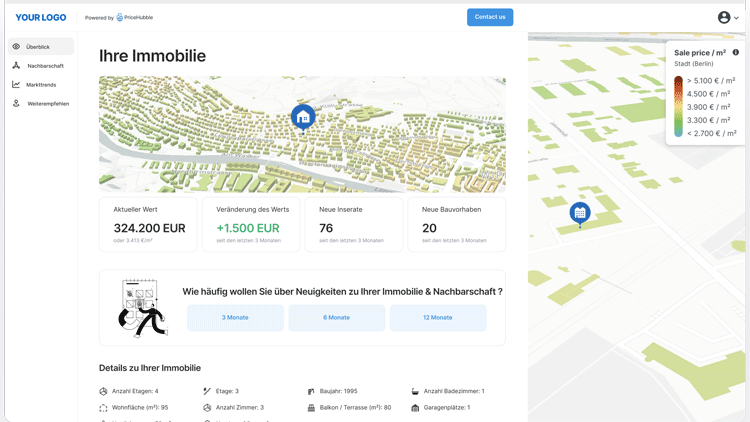

Eine automatisierte Wertentwicklung der Immobilie unterstützt die Kundenbindung.

Darüber hinaus erwarten Kunden mehr Nachhaltigkeit von ihrer Bank. Dieser Trend hat einen spürbaren Einfluss auf das Bank- und Finanzwesen, so dass die Berücksichtigung von Umweltbelangen in der Strategie von Finanzinstituten inzwischen unerlässlich geworden ist. Die Auswahl der Bank richtet sich nicht mehr nur nach den angebotenen Leistungen und Services, sondern darüber hinaus auch nach Nachhaltigkeitsaspekten.

3 Ansatzpunkte zur Differenzierung

Angesichts der veränderten Verhaltensweisen und Kundenerwartungen haben Banken schnell erkannt, dass es entscheidend darauf ankommt, ob und inwieweit es ihnen gelingt, das Kundenerlebnis zu optimieren. Nur die Bank, die sich im Meer der Anbieter differenzieren kann, bleibt zukunftsfähig. Drei wesentliche Aspekte können dabei behilflich sein:

- Eine 360-Grad-Übersicht über das Vermögen

- Emotionale Anlagegüter verständlicher machen

- Kunden bei ESG- und nachhaltigkeitsbezogenen Themen unterstützen

1. Eine 360-Grad-Übersicht über das Vermögen

Die Bereitstellung einer Übersicht über das Gesamtvermögen der Kunden hilft, die Kundennähe zu erhöhen und fördert nachhaltige Beziehungen. Zwar haben viele Institute bereits eine Ansicht der liquiden Vermögenswerte in ihre digitalen Umgebungen integriert – einschließlich der Möglichkeit, diese jederzeit in Sekundenschnelle abzurufen – doch nur wenige bieten eine echte 360-Grad-Sicht, die sämtliche Anlageklassen berücksichtigt.

2. Emotionale Anlagegüter verständlicher machen

Anlagegüter wie Immobilien sind nicht nur ein reines Investment. In erster Linie sind sie etwas, das Kunden meist ein Leben lang begleitet und dadurch sind sie oftmals auch das größte und emotionalste Asset. Banken sollten also versuchen, ihre Dienstleistungen mit wichtigen Lebensereignissen wie dem Kauf einer Wohnung oder eines Hauses zu verbinden. Kunden suchen keine Hypothek, sondern ein Haus. Regelmäßige Updates zur Wertentwicklung der Immobilie bieten nach dem Erwerb den perfekten Wiederanknüpfungspunkt zur Sicherung und zum Ausbau der Kundenbindung.

3. Kunden bei ESG- und nachhaltigkeitsbezogenen Themen unterstützen

Und schließlich können Banken sich zu einem Thema positionieren, das für die Kundschaft immer wichtiger wird: Nachhaltigkeit. Die jüngsten Gesetzesänderungen auf nationaler und europäischer Ebene haben unter Eigenheimbesitzer zu Handlungsdruck und Verunsicherung geführt. Viele wollen ihre Immobilie „grüner“ und energieeffizienter machen, wissen aber nicht zwangsläufig, wo sie anfangen sollen.

Banken können sich als Experten für ESG-relevante Sachverhalte und Immobilienthemen positionieren und durch Informationen zur Energieeffizienz und die Auswirkungen auf den Immobilienwert zu einer treibenden Kraft im Hinblick auf energetische Sanierungen werden. Denkbar ist beispielsweise auch, Sanierungspotenziale aufzuzeigen.

Diese einzigartige Situation – zunehmender Wettbewerb und steigende Kundenerwartungen in Verbindung mit der Notwendigkeit einer stärkeren Digitalisierung – schafft sowohl Herausforderungen als auch Chancen für Banken. Diese müssen ihr Leistungsangebot diversifizieren und digital transformieren, um weiter bestehen zu können.

Fazit: Differenzierung durch digitale Services

Um sich im aktuell volatilen Wettbewerbsumfeld zu beweisen, sind Immobilien für Finanzinstitute eine ausgezeichnete Möglichkeit, neuartige digitale Services zu schaffen, die Kunden ansprechen und somit die Kundenakquise und Kundenbindung erleichtern.

Antje Heber

Antje Heber ist Koautorin des Beitrags. Sie ist bei PriceHubble Deutschland für den Bereich Marketing und PR zuständig. Die studierte Politik- und Verwaltungswissenschaftlerin ist seit 2012 in der Immobilienbranche tätig. Nachdem sie bei verschiedenen Agenturen u.a. Makler, Fondsgesellschaften, Projektentwickler und Verbände bei der Pressearbeit beraten hat, leitete sie die Unternehmenskommunikation eines Projektentwicklers im Wohnimmobiliensegment.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.