Digital ist besser: Das gilt auch für Kreditkartenbeantragungen, bei denen die Luxemburger Advanzia Bank jetzt mit modernster Technologie einen neuen Geschwindigkeitsstandard gesetzt hat – höchste Sicherheits- und Compliance-Standards inklusive.

Digital ist besser: Das gilt auch für Kreditkartenbeantragungen, bei denen die Luxemburger Advanzia Bank jetzt mit modernster Technologie einen neuen Geschwindigkeitsstandard gesetzt hat – höchste Sicherheits- und Compliance-Standards inklusive.

Trotz der fortschreitenden Digitalisierung kann die Bankfiliale ein wichtiger Bestandteil im Banking-Ökosystem sein. Mit innovativen Konzepten können die Filiale und der persönliche Kontakt zur Bank zu einem entscheidenden Wettbewerbsfaktor werden.

Internetportale sind für Banken ein wesentliches Element zum Aufbau einer Kundenbeziehung. Wie Finanzinstitute ihr Kundenportal zukunftssicher aufstellen können erläutern Philipp Jebens und Simon Wallbaum von KPMG.

Die PSD Bank Nürnberg bietet ihren Kunden in der Baufinanzierung maximalen Komfort und höchste Flexibilität. Komplettiert wird die volldigitale Kundenreise seit Kurzem durch die Qualifizierte Elektronische Signatur.

Vor 20 Jahren startete das Web 2.0 mit digitalen Interaktionen. Jetzt kann das Web 3.0 auf der Blockchain digitales Geld und andere Rechte verwahren und innerhalb von Sekunden übertragen. Droht dem Banksystem eine Disruption wie seinerzeit den Buchläden?

Embedded Finance soll eine neue Revolution des Bankgeschäfts ermöglichen. Kunden erwerben Finanzprodukte jenseits von Banken. Der eigentliche Produktgeber im Hintergrund bleibt unsichtbar. Ein Blick auf den Trend und die Potenziale.

Phishing-Angriffe stellen eine zunehmende Bedrohung für Banken dar, da Kriminelle gefälschte E-Mails verwenden, um an sensible Kundendaten zu gelangen. Mit einer speziellen Technologie können Banken ihre E-Mail-Kommunikation absichern und ihre Kunden besser schützen.

Banken sind bei der Finanzierung junger kleiner und mittlerer Unternehmen oft zurückhaltend. Doch was wäre, wenn eine 100-prozentige Ausfallabsicherung beiden Seiten Vorteile bringt? Ein digitales Ökosystem macht dies möglich.

Betrüger entwickeln immer raffiniertere Methoden. Um Betrug zu bekämpfen, müssen Unternehmen genau wissen, welche Kunden vertrauenswürdig sind. Eine 360-Grad-Sicht auf den Kunden und der Austausch von Risikoinformationen sind entscheidend.

Im Kreditgeschäft mit kleinen und mittleren Unternehmen ist Effizienz gefragt. Automatisierte Kreditentscheidungen können hierzu einen wesentlichen Beitrag leisten, wie das Beispiel einer italienischen Bank zeigt.

Die Blockchain-Technologie läutet eine neue Evolutionsstufe des Internets ein. Viele Geschäftsmodelle kommen auf den Prüfstand – auch und gerade in der Finanzwirtschaft. Das neue digitale Ökosystem bietet große Chancen für den Standort Deutschland und Europa.

Das Metaverse hat Auswirkungen auf die Finanzbranche und die Zukunft des Geldes. Zu den Mechanismen der Metaverse-Ökonomie gehören digitale Vermögenswerte und Web3-Technologien. Diese könnten die Finanzlandschaft in nie dagewesener Weise verändern.

Die Zukunft der Immobilienbewertung ist da: AVMs haben im Rahmen aktueller Regulatorik für Banken zuletzt enorm an Bedeutung gewonnen. Sie revolutionieren das Kreditgeschäft und bieten erhebliche Vorteile bei der Integration von ESG in den Risikoprozess.

Das Metaverse nur ein Hype? Digitale Assets, Tokenisierung und digitale Identitäten schaffen neue Möglichkeiten und Herausforderungen für traditionelle Finanzinstitute. Wenn wir über die Zukunft des Geldes im Metaverse sprechen, sprechen wir über „Metamoney”.

Weltweit gibt es über 400 Neobanken. Einige von ihnen haben bereits den Breakeven erreicht. Doch gerade in Deutschland – vormals noch eine der Neobanking-Hochburgen – straucheln die FinTech-Institute.

Digitale Transformation und regulatorische Innovationen revolutionieren den Finanzmarkt. APIs und Business Ecosystems sind Schlüssel für zukunftsweisende Geschäftsmodelle. Branchenübergreifende Kooperationen können die Zukunft des Finanzsektors neu definieren.

Die „Schwachstelle Mensch“ ist das größte Risiko für digitale Sicherheit. Doppelte Authentifizierung nervt die Nutzer. Biometrische Verfahren sind umstritten und müssen sicher integriert werden. Wie kann ihr Einsatz sicher und sinnvoll erfolgen?

Die Digitalisierung hat die Art und Weise, wie Bankgeschäfte erledigt werden, drastisch geändert. Finanzdienstleister müssen flexibel reagieren, um den sich schnell verändernden Kundenwünschen zu begegnen. Die OLB hat ihre Omnikanalstrategie danach ausgerichtet.

Open Finance ist nicht nur ein aktueller Trend im Finanzmarkt sondern auch ein zentrales Ziel der Europäischen Kommission. Über die aktuellen Entwicklungen und Zukunftsperspektiven habe ich mich mit Matt Colebourne, CEO der Qwist Group, unterhalten.

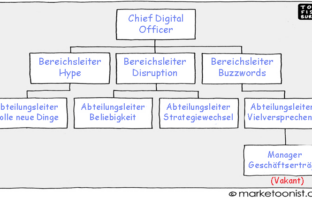

Die Digitalisierung der Finanzbranche ist seit in vollem Gange. Oder vielleicht doch nicht? Ist womöglich doch alles nur ein Hype der vorübergehen könnte, noch ehe wirklich etwas passiert ist? Der eine oder andere mag dies noch immer glauben oder hoffen…

Eine komplett digitale und voll automatisierte Baufinanzierung. Viele Player am Markt sprechen davon. Keiner hat sie bislang. Wie die Interhyp Gruppe als Technologieführer in diesem Bereich das Thema angeht und die Puzzleteile nach und nach zusammenführt.

Zur Überraschung vieler Vorstände von Banken und Sparkassen ist die Digitalisierung doch keine eierlegende Wollmilchsau. Entgegen aller Erwartungen löst Technologie keineswegs alle Probleme der Finanzbranche mit einem Schlag.

Der Finanzsektor wird sich durch generative Künstliche Intelligenz drastisch verändern, aber der Weg dorthin ist nicht trivial und erfordert mehr als Spielerei mit Chat-Maschinen. Es wird Rückschläge geben und die Zukunft sieht nicht für alle Häuser gleich aus.

Banken stehen unter hohem Wettbewerbsdruck. Daher ist Differenzierung durch digitale Services geboten. Attraktive Möglichkeiten entstehen in diesem Kontext durch die Nutzung von Immobiliendaten.

Digitalisierung bedeutet keineswegs, zukünftig alles nur noch digital zu machen. Es geht vielmehr darum, die Dinge in der digitalen Welt richtig zu machen. In vielen Banken und Sparkassen wird dies noch nicht so richtig verstanden.

Die Sanierung von Immobilien stellt für viele Eigentümer eine besondere Herausforderung dar. Um ihre Kunden dabei wirksam zu unterstützen, hat die Rheinhessen Sparkasse ein komfortables Online-Tool mit umfangreichen Funktionen entwickelt.

Banken stehen vor der Herausforderung, Kundenanfragen für kleinvolumige Kreditanfragen angemessen zu behandeln. KMUs suchen deshalb nach Alternativen. Digitale Kreditgeber können KMUs maßgeschneiderte und flexible Finanzierungsoptionen bieten.