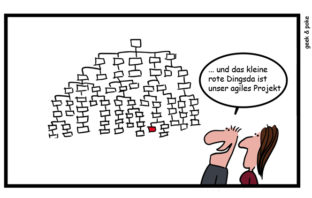

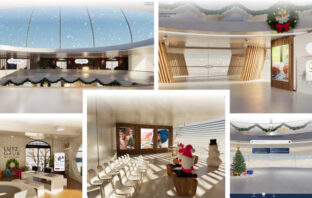

Die Degussa Bank verbindet Optimierung und Transformation durch die Nutzung von Digital Twins. Sie wirken als Transformations-Katalysator des Geschäftsmodells, um mit mehr Agilität neues Wachstum durch tiefgreifende Veränderungen und Innovationen zu ermöglichen.