Künstliche Intelligenz wird – unterstützt vom Trend zu Digitalisierung – mehr und mehr auch Funktionen und Bereiche innerhalb der Banken sowie zwischen Bank und Kunde erfassen und verändern.

Künstliche Intelligenz wird – unterstützt vom Trend zu Digitalisierung – mehr und mehr auch Funktionen und Bereiche innerhalb der Banken sowie zwischen Bank und Kunde erfassen und verändern.

Das Thema Digitalisierung ist für Banken eigentlich nichts Neues: Die ersten „digitalen“ Überweisungen gab es schon Anfang der 80er Jahre mit BTX – gesteuert wurde mit Stern, Raute und Zahlen. Viele Banken folgten dem Trend und mittlerweile gehören Online- und mobile Dienste zum Standard rund um den Globus.

Ein wichtiger Trend im Bereich der Digitalisierung sind tragbare internetfähige Geräte, die sogenannten Wearables. Doch viele Banken haben noch keine klaren Vorstellungen über deren Einsatz im Bereich Finanzdienstleistung. Ein Beispiel zeigt, wie sich Lifestyle und Bankleistung erfolgreich kombinieren lassen.

FinTech-Startups sind weder relevant noch disruptiv, so lautet die provozierende These von Matthias Kröner, Gründer und CEO der Fidor Bank in einem bemerkenswerten Gespräch, in dem er auch klare Worte für ein nachhaltiges Geschäftsmodell für das Banking der Zukunft findet.

Neue digitale Technologien ermöglichen Kunden auch in der Finanzdienstleistungsbranche einen besseren Zugang zu Informationen als jemals zuvor. Banken müssen sich digital entwickeln und verändern, um im Wettbewerb nicht zurückzufallen.

Während die erste Welle der FinTech-Startups vor allem bestehende Finanzdienstleistungen und Vertriebsprozesse effizienter gestaltet hat, wird die zweite große Welle wesentlich integrativer sein und bei weitem über die Optimierung bestehender Finanzprodukte hinausgehen.

Die Digitalisierung verändert ganze Lebensbereiche. Darunter fällt z.B. das Thema „Smart Home“, Angebote im Bereich der intelligenten Vernetzung der eigenen vier Wände. Auch für das Banking erschließen sich damit völlig neue Möglichkeiten, den Kunden im Alltag zu unterstützen.

Die Digitalisierung verändert die Art und Weise, wie wir Dinge wahrnehmen und mit ihnen interagieren. Kunden werden digital – die Finanzindustrie muss ihnen folgen. Viele Banken sind jedoch noch nicht bereit dazu. Doch was bedeutet „digital“ für Banken und ihre Kunden? Im heutigen Gastbeitrag werden mögliche Strategien auf dem Weg zum „Digital Trusted Advisor“ aufgezeigt.

Das Digital Onboarding hat das Potenzial, den gesamten Prozess im Back Office zu revolutionieren und um eine Vielfaches effizienter zu gestalten. Bevor eine Bank das Thema jedoch anpackt, muss sie sich ein paar Gedanken strategischer und taktischer Natur machen.

FinTech war (und ist) wohl einer der meist diskutierten Begriffe in der Finanzbranche. Nach anfänglicher Euphorie hat sich inzwischen – wenn schon nicht Ernüchterung – zumindest Nachdenklichkeit breit gemacht. Grund genug, einmal zu prüfen, wie die aktuellen Perspektiven aussehen.

Wer verbirgt sich hinter der die FinTech Mafia? Was tut die FinTech Mafia? Und warum sollten Sie darauf achten? Antworten auf diese Fragen gibt Brett King im heutigen Gastbeitrag.

Eines der brandaktuellen Trends innerhalb der Digitalisierung ist das Thema „Blockchain-Technologie“. Die einen sprechen von disruptiver Gefahr, die anderen betonen die Chancen für die etablierten Banken. Der heutige Gastbeitrag zeigt, worum es dabei geht.

Geschäftsvolumen und Marge nehmen ab und FinTech Unternehmen atomisieren Bankdienstleistungen – verschiedene Faktoren machen der Bank von heute zu schaffen. Jede Bank muss nun einschätzen, wie diese Entwicklungen zu bewerten sind und daraus eine eigene Strategie entwickeln.

Das Thema FinTech ist heiß. So heiß, dass viele bereits von einer Blase sprechen, weil sie die Versprechungen, Chancen und Erwartungen für überzogen halten. Doch anders als Spekulationsblasen könnte die aktuelle FinTech-Blase durchaus etwas Positives auslösen.

Vor kurzem habe ich Ihnen zwölf Fragen zur Zukunftsfähigkeit des IT-Managements von Banken und Sparkassen vorgestellt. Heute nun liefere ich fünf Thesen zur Bedeutung eines strategischen Technologie-Managements nach.

Die Digitalisierung hat die Finanzbranche fest im Griff und steht zwischenzeitlich bei allen Finanzunternehmen weit oben auf der strategischen Agenda. Auch für Hochschulen stellt sich die Frage, wie der akademische Nachwuchs optimal auf die veränderten Anforderungen vorbereitet werden kann. Der heutige Gastbeitrag beschreibt einen möglichen Weg.

Die Digitalisierung und disruptive Technologien haben auch den Markt für Finanzdienstleistungen erfasst und stellen Banken vor neue Herausforderungen. Kreditinstitute sollten im Rahmen eines digitalen Fitness Tests ihren digitalen Reifegrad überprüfen, um richtig zu agieren.

Robo-Advisory – automatisches Portfolio- und Anlagenmanagement auf Basis kundenspezifischer Risiko- und Anforderungsprofile – ist eines der „next big things“. Ziel: Den Beratungsprozess digitalisieren und Algorithmen geschickt mit persönlicher Beratung kombinieren.

Während Internet-Riesen Allianzen im Banking schmieden, hat der deutsche Bankenverband vor kurzem FinTech-Unternehmen eine Mitgliedschaft angeboten. Grund genug einmal bei Michael Kemmer nachzufragen, wie es denn um das Thema steht.

Laut einer aktuellen Umfrage können sich 38 Prozent der Deutschen vorstellen, Datenbrillen zu nutzen. Dabei war Google Glass doch angeblich schon für tot erklärt worden. Und wo liegen die Chancen für Banken?

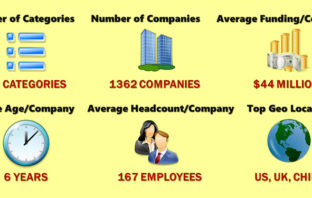

FinTech-Startups sind im Kommen. Weltweit gibt es rund 12.000 von ihnen in nahezu allen Bereichen des Bankgeschäftes. Eine Infografik gibt einen Überblick und zeigt die Schwerpunkte auf.

Das Thema „FinTech“ boomt unverändert, hat es den Anschein. Interessantes zu hören gab es dazu vor kurzem auf einer Tagung zur Digitalisierung der Finanzdienstleistung. Einige Highlights stelle ich Ihnen heute vor.

Das Thema FinTech bekommt eine neue Dimension: Mit Apple, Amazon, Google, Intuit und PayPal haben sich vier große Technologie-Unternehmen zur Financial Innovation Coalition (FIN) zusammengeschlossen. Ihr erklärtes Ziel sind Innovationen im Bereich Finanzdienstleistung.

Sicherlich ist es sinnvoll, die Diskussion über den Wettbewerb und den Nutzen durch die neuen Angebote von FinTech-Unternehmen ernsthaft zu führen. Mitunter kommt es jedoch bereits zu Übertreibungen. Am Ende wird es nicht viele Gewinner im Wettbewerb um die Gunst der Kunden geben.

Hatten Sie in Ihrer Kindheit auch ein Sparschwein. Wohl die meisten Menschen haben damit das Sparen und den Wert des Geldes erlernt. Im Zeitalter von Mobile Banking hat eine neuseeländische Bank nun eine innovative digitale Spardose erfunden.

Thomas Dapp ist als profunder Experte in Sachen „Digitalisierung der Finanzdienstleistung“ bekannt. In einem kurzen Video spricht er über wesentliche Trends und die Möglichkeiten der Banken, richtig zu reagieren.

Ist “digital” nur ein anderes Wort für “online”? Oder gibt es einen Unterschied den wir verstehen sollten? Der heutige Gastbeitrag untersucht die Unterschiede zwischen traditionellen Universalbanken und neuen digitalen Finanzunternehmen anhand von acht verschiedenen Dimensionen.