Im Schatten von Bitcoin und Co. erfahren auch andere Anwendungen der Blockchain-Technologie immer mehr Akzeptanz. Die etablierten Banken werden nicht umhinkommen, sich mit eigenen Angeboten zu positionieren.

Digital Assets und Kryptowährungen gewinnen an Akzeptanz

„Bitcoin-Kurs knackt Rekord“ oder „Horror-Wochenende für Bitcoin-Anleger“. Die Kursschwankungen großer Kryptowährungen sorgen seit geraumer Zeit für Schlagzeilen in den Medien. Doch dieser Hype überdeckt nur den wahren Umbruch in der Finanzwelt. Denn dieselbe Technologie, die sogenannte Blockchain, erfasst längst die gesamte Wertschöpfungskette der Banken – von der Kapitalanlage über das Kreditgeschäft und den Handel bis hin zu Payments und dem Zahlungsverkehr. Digital Assets, und damit digitale Vermögenswerte, sind nicht mehr aufzuhalten.

Theoretisch werden Banken dadurch als Intermediäre bei vielen Transaktionen überflüssig. Die aber können gegensteuern, wenn sie sich jetzt auf fünf Themen konzentrieren: Kryptowährungen, Central Bank Digital Currencies (CBDCs), Digital Token, Decentralized Finance (DeFi) und Blockchain-Ökosysteme.

Hohe Wachstumsdynamik im B2B-Geschäft mit Kryptowährungen

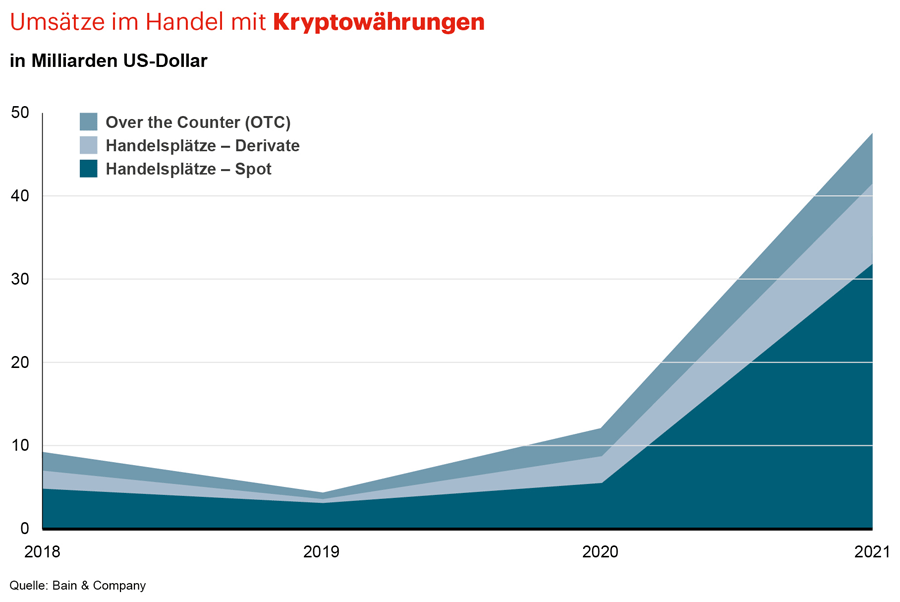

Lange galten Kryptowährungen als Spielwiese privater Anleger auf unregulierten Onlinemarktplätzen. Doch angesichts rasant steigender Umsätze drängen nun auch institutionelle Anleger ins Geschäft. Kryptowährungen entwickeln sich zu einer neuer Assetklasse, die Bedeutung von Derivaten und des außerbörslichen OTC-Geschäfts („Over the Counter“) nimmt zu.

Steigende Umsätze im Handel mit Kryptowährungen

Als Zahlungsmittel dagegen eignen sich Kryptowährungen bislang nur begrenzt. Dies liegt zum einen an deren hoher Volatilität. Zudem mangelt es an tatkräftiger Unterstützung seitens der Zentralbanken. Doch auch hier bahnt sich eine Wende an. 80 Prozent dieser Institutionen beschäftigen sich nach Informationen der Bank für Internationalen Zahlungsausgleich (BIZ) derzeit mit digitalem Zentralbankgeld (Central Bank Digital Currencies, CBDCs). Den Kreditinstituten könnte dies allerdings mittelfristig Probleme bereiten. In einem Szenario mit einer direkteren Rolle der Zentralbanken via CBDC gerät ihre Vermittlerfunktion beispielsweise bei der Auszahlung von Staatsgeldern sowie im automatisierten Interbanken- und B2B-Geschäft unter Druck.

Mehr Transparenz und Effizienz durch Digital Token

Mit Digital Token droht ihnen zudem auch im Kapitalmarktgeschäft Konkurrenz. Digitale Echtzeit- und Eigentumszertifikate auf Basis der Blockchain erhöhen die Transparenz und steigern die Effizienz bislang wenig regulierter Märkte. In der Kunstwelt sind Non-Fungible Token (NFT) bereits das Trendthema 2022 – und ein Signal für die Billionenmärkte Private Equity, Private Debt und Immobilien. Tatsächlich ist das Volumen im Immobilienbereich weltweit 32 Mal so hoch wie am öffentlichen Markt. Im Private-Debt-Segment sind es zweieinhalb Mal, im Private-Equity-Sektor viereinhalb Mal.

Für die Mehrheit der Beteiligten wäre es attraktiv, ließen sich die privaten Transaktionen dank Blockchain jederzeit nachvollziehen und würde deren Abwicklung schneller und günstiger erfolgen. Die Frage ist, ob die Banken eine solche Infrastruktur anbieten werden oder Dritten wie Fintechs das Feld überlassen. Zumindest langfristig ist denkbar, dass sich die Blockchain-Infrastruktur auch an den Börsen durchsetzt.

Von disruptiver Kraft könnte auf lange Sicht nicht zuletzt das Thema DeFi sein. Rund um den Globus arbeiten Entwickler an Finanzanwendungen und -funktionen, die von nutzergesteuerten dezentralen Organisationen betrieben werden und nicht mehr von zentralisierten Parteien wie Banken. Auch diese nutzen die Blockchain und – damit verbunden – Smart Contracts. Solche Protokolle werden in die Blockchain geschrieben und unter festgelegten Voraussetzungen automatisiert ausgeführt. Der Mittler wäre ausgeschaltet, ganz gleich, ob es um einen Kredit oder eine Wertpapiertransaktion geht. Schon heute gibt es auf DeFi basierende Börsen, deren Handelsvolumina sich in der Spitze mit denen kleinerer, traditioneller Börsen messen können.

Einstiegsmöglichkeiten in den Zukunftsmarkt Digital Assets

In den vergangenen Jahren ist ein ganzes Ökosystem rund um Anwendungen der Blockchain in der Finanzwelt entstanden. Venture-Capital- und Private-Equity-Geber haben bislang schätzungsweise über 50 Milliarden US-Dollar in rund 2.000 entsprechende Fintechs investiert. Deren Leistungsspektrum reicht vom Mining und von der Bereitstellung von Infrastrukturen für Entwickler über die Verarbeitung von Daten und konkrete Anwendungen bis hin zum Handel und zur Wertaufbewahrung. Genau dieses Ökosystem sollten sich die etablierten Kreditinstitute zunutze machen. Partnerschaften mit Fintechs, aber auch Übernahmen sind eine Möglichkeit für Banken, im Zukunftsmarkt der digitalen Assets Fuß zu fassen.

Zugleich sollten Finanzinstitute prüfen, welche Angebote konkret zu ihrem Haus passen. Angesichts des wachsenden Interesses institutioneller Anleger ist es beispielsweise überlegenswert, der Kundschaft den Zugang zu Kryptomärkten zu verschaffen, sei es direkt oder sei es über Produkte wie Krypto-ETFs. Denkbar ist zudem die frühzeitige Ausgabe tokenisierter Wertpapiere für private Märkte, was im Alleingang oder im Zusammenspiel mit Partnern erfolgen kann. Auch der Zahlungsverkehr bietet Chancen. So könnten Banken Unternehmen grenzüberschreitende direkte Zahlungen mit Stablecoins ermöglichen.

Eines aber sollten Kreditinstitute auf keinen Fall machen: das Geschäft mit digitalen Assets ignorieren. Selbst wenn die Kursschwankungen des Bitcoins noch mit Argwohn betrachtet werden, so wird die Blockchain-Technologie die Finanzwelt zweifelsohne nachhaltig verändern. Die digitalen Assets sind nur Vorboten dieser Revolution.

Karl Gridl

Karl Gridl ist Koautor des Beitrags. Er ist Associate Partner bei Bain & Company und Mitglied der Praxisgruppe Banken. Zuvor war der HSG-Absolvent Direktor bei der UBS und als Senior Consultant für PwC tätig.

E-Book „#Banking2025“ zum Download

Der Artikel ist Teil einer Serie zu den mittelfristigen Perspektiven und Chancen für Finanzinstitute. Alle Beiträge sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bislang sind folgende Beiträge in der Serie erschienen:

- Commerzbank-Chef Knof: „Die Bancassurance ist viel besser als ihr Ruf“ - Zur Zukunft der Partnerschaft zwischen Banken und Versicherungen

- Die Sparkasse der Zukunft - Ein Ratgeber zur langfristigen Relevanz und Überlebensfähigkeit

- Firmenkundengeschäft als letzter großer Ertragsbringer - Drei Handlungsfelder für traditionelle Banken

- Das „Big Picture“ für Compliance

- Die Veränderung der Bankaufsicht

- Die Zukunft des Bank-CFOs

- Vorsorge wird digital

- 10 Trends, Herausforderungen und Chancen für das Asset Management

- Im Mittelpunkt steht das Kundenerlebnis

- Banken haben eine Schlüsselrolle bei der ESG Transformation

- Die drei größten Herausforderungen im Firmenkundengeschäft

- Vorboten einer Revolution in der Finanzbranche

- Zehn Handlungsimplikationen für den digitalen Euro

- Wie die Sparda-Bank Nürnberg auf den Wandel reagiert

- Die sieben Treiber der privaten Baufinanzierung

- Vom Verhinderer zum Enabler

- Drei Mega-Trends verändern die Immobilienbranche

- „Qualität hat einen Preis“

- Wie sich die VR Bank Metropolregion Nürnberg für die Zukunft rüstet

- „Wohin steuern kleine und mittlere GenoBanken?“