Banken stehen am Scheideweg. Sie haben die Wahl, entweder reiner Infrastrukturdienstleister zu werden oder Zusatzgeschäfte durch datenbasierte Mehrwertdienste zu generieren. Ein Blick über den Tellerrand der Branche eröffnet neue Chancen.

Datenbasierte Mehrwertdienste versprechen Zusatzerträge im Banking.

Die anhaltende Niedrigzinsphase sorgt bei Banken für sinkende Margen. Steigende Anforderungen aus dem Bereich Regulierung tragen nicht gerade zu Kostensenkungen bei. Legalisiert durch die PSD2, sind eine Vielzahl von FinTechs als neue Player in den Bankenmarkt eingedrungen. Für Banken sind sie einerseits mögliche Partner, andererseits jedoch Wettbewerber im Kampf um die Kundendaten. FinTechs sind – wie auch die GAFAs – hier vor allem durch größere Nähe zum Kunden und einem friktionsfreien Zugang zu den Services im Vorteil. Der geneigte Leser wird sich denken, dass dies alles nichts Neues ist. Stimmt auch! Aber auch nicht!

Datenbasierten digitalen Diensten gehört die Zukunft – so viel ist sicher. Banken stehen im Zeitalter der digitalen Transformation an einem Scheideweg: Einerseits können sie sich entscheiden, dem aktuellen Trend weiter zu folgen und so zu einem reinen Infrastrukturdienstleister – sprich „Kassenwart“ – zu werden. Das bedeutet, dass viele wesentliche und wertvolle Kundendaten von Wettbewerbern abgezweigt werden bevor sie das Zahlungskonto erreichen und für Mehrwertdienste der Banken verfügbar wären. Das Zahlungskonto ist somit nicht der Datenpool für sekundäre Datennutzung, der es eigentlich sein könnte und – aus dem Blickwinkel Know your Customer – auch sein sollte.

Wege für neues Geschäft: Sekundäre Datennutzung, Datenintegration und Datenveredlung

Andererseits kann eine Bank sich entscheiden, neben der reinen Infrastrukturdienstleistung, die sie auch nahezu beliebig austauschbar macht, die Herausforderung „datenbasierte Generierung von neuem Geschäft“ anzunehmen. In der Kreation und Umsetzung von Mehrwertdiensten, die besonders für jeden einzelnen Kunden und friktionslos nutzbar oder erreichbar sind, steckt das Potenzial des inhaltlich und wirtschaftlich interessanteren Weges in die Zukunft.

Dabei – das liegt voll im Trend – versprechen die Themen sekundäre Datennutzung, Datenintegration und Datenveredlung hohes Wachstumspotenzial auf der Geschäftsseite bei zumindest vergleichsweise geringen Kosten für die Erzeugung der Daten. Auch die Integration neuer Daten bspw. aus dem Internet der Dinge (IoT) ist durch sinkende Preise auf der Edge heute bereits gut zu bewerkstelligen. In der heutigen, zunehmend digitalen Welt verändern sich herkömmliche Wertschöpfungsketten und der Konsument rückt stärker in den Fokus. Darum werden Daten immer wichtiger und ihre intelligente Vernetzung ist ausschlaggebend, damit der Markt gegenüber den GAFAs bestehen kann. Vor allem die Nähe der GAFAs zum Kunden und der friktionsfreie Zugang zu digitalen Diensten sind essenzielle Erfolgsfaktoren.

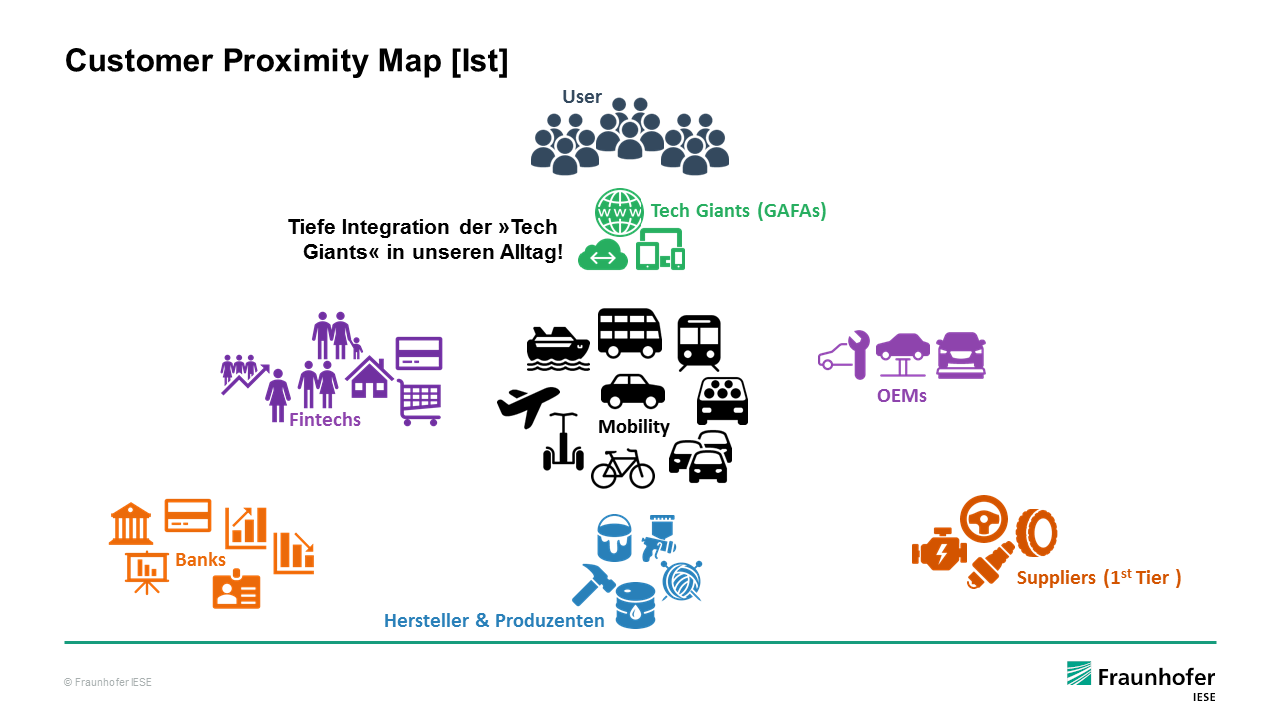

Die Customer Proximity Map zeigt schematisch die Nähe verschiedener Marktsegmente zu Kunden bzw. Konsumenten (oben) wie sie derzeit über digitale Services erreicht wird.

In welchen Branchen gibt es schon erfolgreiche Geschäftsmodelle, die datenbasierte Dienste auf Basis von sekundärer Datennutzung erfolgreich bereitstellen? Ein Beispiel dafür ist der Caruso Dataplace, ein Marktplatz der Caruso GmbH für Daten aus vernetzten Fahrzeugen.

Caruso Dataplace – die Plattform für Daten aus vernetzten Fahrzeugen

Fahrzeuge auf der Straße erzeugen Unmengen von Daten. Mehr und mehr von diesen Daten werden über Connectivity-Lösungen im Auto verfügbar gemacht – entweder direkt durch den Fahrzeughersteller, z.B. BMW ConnectedDrive, durch Nachrüsttechnologien wie OBD2-Dongles, z.B. Continental OBD Dongle oder Geräte mit eigener Sensorik, z.B. HUK-Coburg mit Telematik Plus.

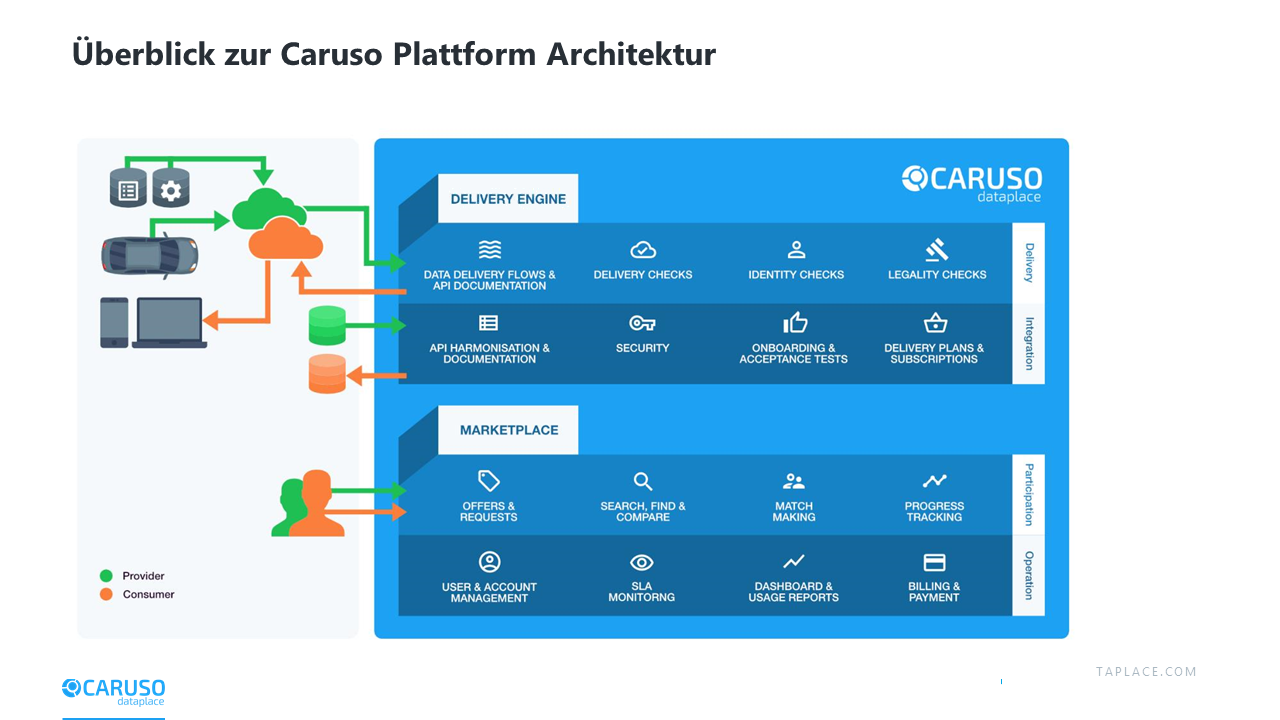

Caruso Dataplace ist ein Marktplatz, auf dem die im Fahrzeug generierten Daten Dritten zur Verfügung gestellt und monetarisiert werden können. Dabei übernimmt Caruso die Integration und Standardisierung der Daten, ihrer Formate und der unterschiedlichen Übertragungsarten (pull, push, oder stream). Die Standardisierung ermöglicht es, innovative datenbasierte Use Cases umzusetzen, und zwar fahrzeugunabhängig über alle Fahrzeugmarken hinweg und entkoppelt vom eigentlichen Datenlieferanten. Die Nähe zum Kunden steigt und der Dienst ist von der unitären Instanz Fahrzeug abgekoppelt und an eine Person gebunden.

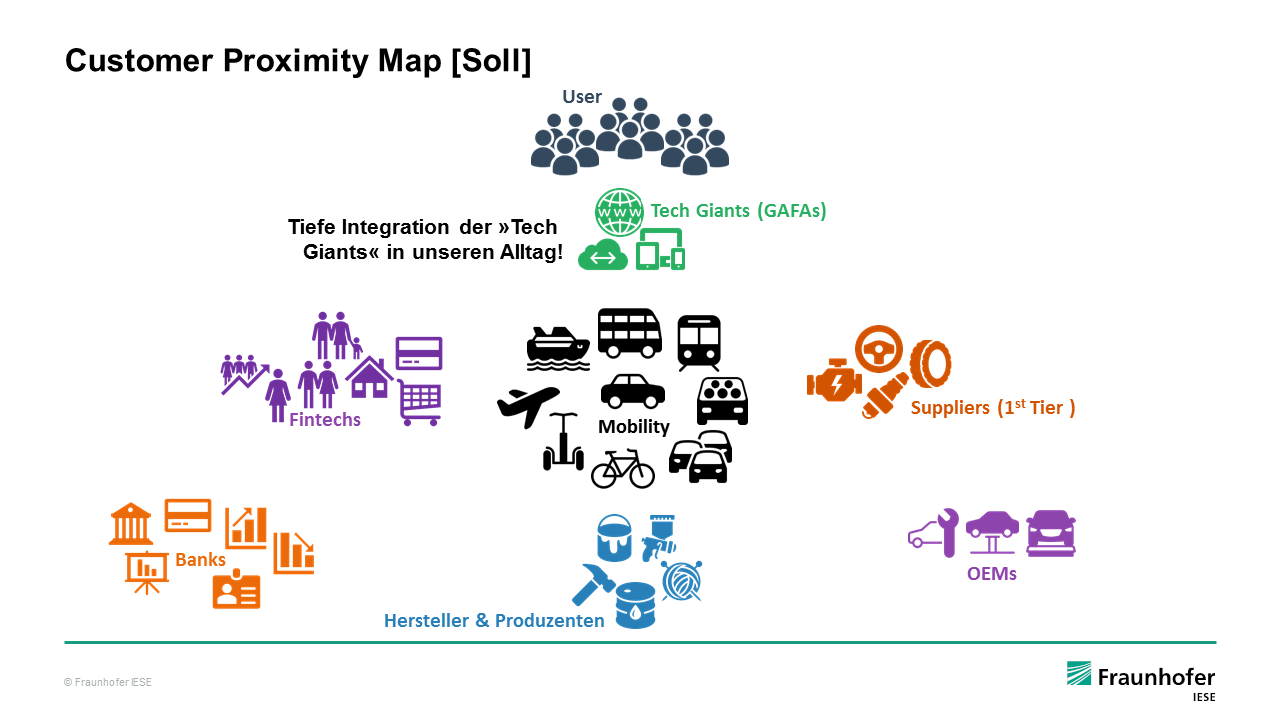

Customer Proximity Map digitaler Mehrwertdienste (Soll-Zustand)

Die Customer Proximity Map zeigt schematisch die Nähe verschiedener Marktsegmente zu Kunden bzw. Konsumenten (oben) wie sie über digitale Services erreicht werden kann bzw. im Fall CARUSO erreicht werden soll.

Das Geschäftsmodell umfasst die Bereitstellung des Marktplatzes und die Abwicklung der Transaktionen zur Datenlieferung. Caruso selbst bietet dabei keine eigenen Daten an, sondern ist an den über die Plattform getätigten Transaktionen beteiligt. Ebenso werden Daten nicht zentral gespeichert, sondern lediglich an den Anwender durchgeleitet. Damit werden Voraussetzungen geschaffen, um relevante fahrzeugbezogene Daten für die digitale, vernetzte Welt zugänglich zu machen.

Anwendungsfälle: Nutzen im Automotive After Sales Bereich

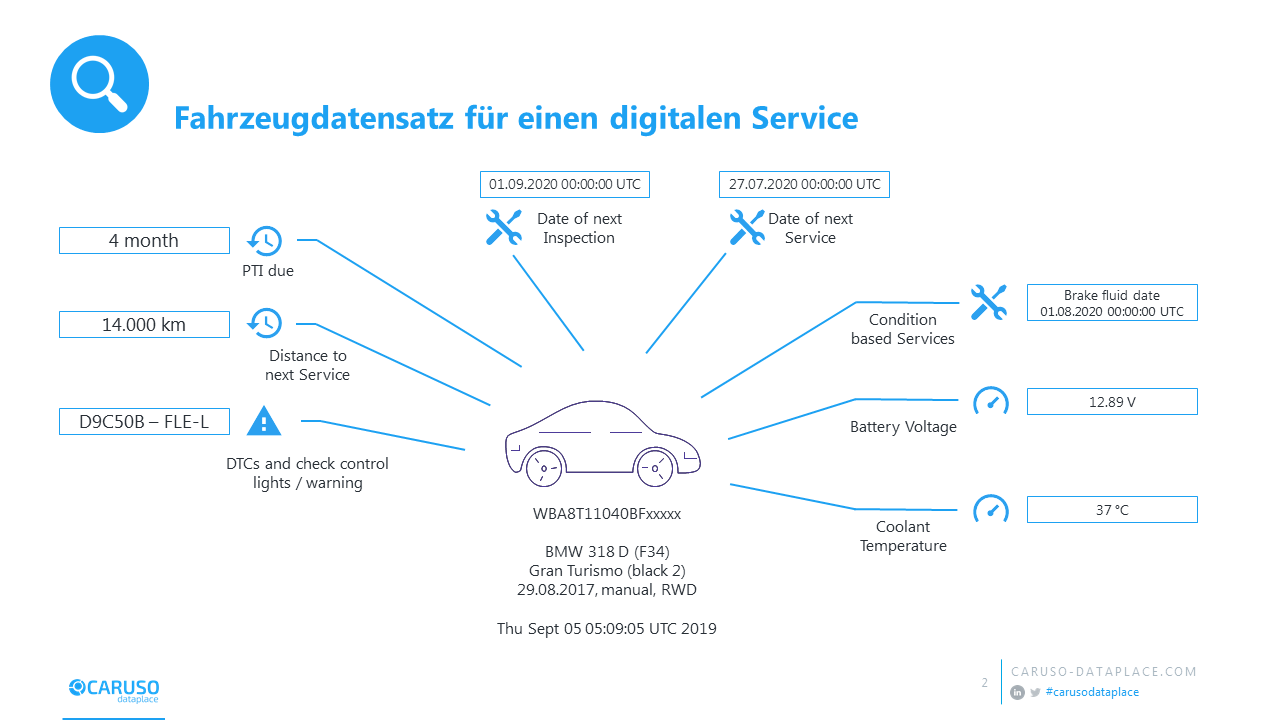

Einer der ersten Anwendungsfälle ist beispielsweise das Auslesen des Kilometerstands und die Information über die nächste anstehende Inspektion. Voraussetzung dafür ist eine Einwilligung des Fahrers zur Datenübertragung an den Dienstleister. Die Werkstatt kann so im Voraus eine detaillierte Identifizierung des Fahrzeugs vornehmen und passende Teile, Betriebsmittel und Spezialwerkzeuge bereithalten. Beim Termin selbst verkürzen sich dadurch Wartezeit und Dauer der Inspektion signifikant. Zudem kann der Prozess für Beschaffung von Ersatzteilen und Betriebsmitteln optimiert werden, was zu Kosteneinsparungen und höherer Kundezufriedenheit führt.

Weitere exemplarische Anwendungsfälle, die mittels bezogener Daten realisiert werden, sind beispielsweise die Folgenden:

- KFZ-Versicherungen können Pay-as-you-Drive-Telematiktarife anbieten und erhalten die notwendigen Daten direkt aus dem Fahrzeug. Auch „First Notification of Loss“ ist so denkbar und machbar.

- App-Anbieter können Fahrzeuginformationen (Vehicle Health) oder Schutzmaßnahmen (Geo-Fencing oder Diebstahlschutz) für den Endverbraucher realisieren.

- Für Flotten- und Fuhrparkmanager und Miet- oder Leasing-Anbieter optimieren Informationen direkt aus dem Fahrzeug viele Funktionen und ermöglichen effiziente, kostengünstige Prozesse.

- Weitere Möglichkeiten bietet Predictive Maintenance, also die Fähigkeit Fehler, Verschleiß und Ausfälle präzise vorherzusagen und präventiv zu vermeiden.

- Werkstätten, Pannendienstleister und Diagnoseanbieter können mit Informationen direkt aus dem Fahrzeug im Falle eines Ausfalls Zustand des Fahrzeugs und Kritikalität der Störung analysieren.

Die Abbildung des Fahrzeugdatensatzes zeigt die erforderlichen Fahrzeugdaten für einen bestimmten digitalen Service, hier beispielsweise im Bereich vorausschauende Wartung. Solche Daten werden von CARUSO an den Service individuell zusammengestellt geliefert.

Die Caruso Plattform Architektur zeigt die beiden Hauptkomponenten mit Ihren wichtigsten Basisdiensten wie z.B. Identity Checks oder Progress Tracking. Die „Delivery Engine“ sorgt dabei für Übertragung der qualitätsgesicherten und standardisierten Daten on Demand oder ratierlich. Der „Marketplace“ ermöglicht den Betreibern von digitalen Services die Zusammenstellung des für den Service erforderlichen Fahrzeugdatensatzes.

Ein Vergleich mit Banken

Vergleicht man denkbare datenbasierte Geschäftsmodelle von Banken mit dem hier skizzierten Modell, so gibt es einige Gemeinsamkeiten, die das Potenzial andeuten, das auf der Bankseite gehoben werden kann. Zunächst hat der Markt eine ähnliche Größenordnung hinsichtlich der Skala: in beiden Fällen sprechen wir für über multi-Millionen Assets (Fahrzeuge hier, Zahlungskonten dort) im Zentrum der Dienste. Die Plattform ist ein Enabler für datenbasierte Mehrwertdienste rund um das Fahrzeug und bietet integrierte, harmonisierte Daten an einer Schnittstelle an.

Ähnlich dazu können einige Banken in die Rolle eines Datenintegrators und einer Datendrehscheibe gehen. Dies ist insbesondere denkbar, da Banken hinsichtlich Sicherheit und Datenschutz nach wie vor höchstes Ansehen und Vertrauen bei den Kunden genießen. So würden hohe Investments für Compliance und Sicherheit beginnen auf der Ertragsseite zu wirken. Nicht zuletzt können Banken auf dieser Basis auch selbst Dienste zu hochwertigen Daten anbieten. Services wie z.B. ein persönlicher Lebensassistent, der – mit Daten aus multiplen Quellen angereichert – gezielte und individuelle Empfehlungen zur aktuellen Lebenssituation auf Basis der persönlichen Präferenzen geben kann, sind für bestimmte Gruppen von Kunden mehr als wünschenswert. Dabei kann die Bandbreite der Integration von Social-Media-Daten über Nebenkostenabrechnungen, Online Shops bis hin zu Standortdaten reichen. Einige Banken gehen bereits innovativ erste Schritte in diese Richtung und werden im wahrscheinlichen Erfolgsfall vermeiden können, zum reinen Infrastrukturdienstleister zu werden.

Key Learnings zur Plattform-Ökonomie

Das Fraunhofer IESE hat Caruso von 2016 bis 2019 während des Entstehungsprozess und über das Go-Live Ende 2017 hinaus begleitet. Dabei hat das IESE geholfen, die Vision von Ökosystem und Plattform mit zu gestalten und war dabei unter anderem mit Technologiebewertungen, mit der Entwicklung von Architekturkonzepten, sowie in der technischen Umsetzung der DSGVO-Vorgaben eng involviert. In der Zusammenarbeit sind eine Reihe von Key Learnings entstanden, die teilweise bereits bekannte Aspekte bestätigen, zum Teil aber auch neue Erfahrungen umfassen:

- Größe, d.h. Nutzerzahlen, sind zunächst (temporär) wichtiger als Profit.

- Ökosystem und Plattformangebot müssen Ende-zu-Ende gedacht und entwickelt werden, z.B. wurde bei Caruso eine klare Entscheidung getroffen keine Fahrzeugnutzer-Accounts bereitzustellen und beispielsweise keine Fahrzeug-Datencockpits – dies sollen Spezialanbieter umsetzen und ist konform zur Mission (vgl. oben).

- Ein einfaches und möglichst automatisches Onboarding von Dienstnutzern sollte frühzeitig erreicht werden, da dies zur Minimierung von manuellen Aufwänden beiträgt.

- Digitale Wachstumspfade sollten identifiziert werden, um so das Geschäft weiter auszubauen und schrittweise auf ein Zielbild bzw. eine Vision des Ökosystems entlang dieser Pfade in für das Unternehmen und den Markt hinzuarbeiten.

- Eine Transparenz über Datennutzung und -verarbeitung schafft Vertrauen; hier ist auch die Kommunikation zu Kunden und Partnern (Business und Consumer) essentiell.

Zusammenfassung und Ausblick

Banken haben derzeit noch die Möglichkeit über Datenintegration und Datenveredlung Mehrwertdienste profitabel in den Markt zu bringen und sich so einerseits in Kooperation mit FinTechs zu begeben, andererseits aber auch ein Gegengewicht zu denselben zu bilden. Beispiele wie Caruso zeigen, dass es mit dem richtigen und wohldurchdachten Ansatz durchaus funktionieren kann, sich (wieder) in einer vorderen Linie beim Kunden zu positionieren und diese Nähe profitabel zu nutzen.

Dabei ist es wichtig zu bedenken, dass auch für dieses Marktsegment für das Plattformgeschäft gilt, dass einerseits auf Grund der Kosten und andererseits auf Grund der Wettbewerbssituation nicht jede Bank eine solche Datendrehscheibe realisieren kann. Es werden wenige große bzw. starke Anbieter oder Konsortien von Banken sein, die solche Dienste im Bereich Datenintegration und Datenveredlung als Basis für Mehrwertdienste anbieten können. Dennoch bleibt das Potenzial für digitale Umsätze durch Dienstangebote, die diese Plattformen nutzen, sehr hoch und kann neben dem reinen Banking ein echter Wachstumspfad sein.

Dr. Jens Knodel

Dr. Jens Knodel ist Koautor des Beitrags. ER ist Head Of Platform Engineering bei der Caruso GmbH. Zuvor war der Softwareingenieur Projektmanager beim Fraunhofer-Institut für Experimentelles Software Engineering IESE.