Automatisierte Prozesse bei der Kreditentscheidung für Gewerbekunden revolutionieren die FinTech Branche bald auch in Deutschland. Auszahlungen innerhalb von nur 3 Minuten nach Antragstellung sind der neue Status Quo.

FinTech-Lösungen ermöglichen eine automatisierte Kreditentscheidung, auch für Gewerbekunden.

Anything, anytime, anywhere – im 21. Jahrhundert ist (fast) alles jederzeit von überall aus erreichbar. Reisen buchen, Kleidung bestellen, E-Mails schicken, Weiterbildung, Kochrezepte – ganz einfach mit ein paar Klicks abrufbar. Das Kaufverhalten und die Kundenansprüche haben sich in den letzten Jahren sehr stark verändert – Kunden sind es aufgrund von Modernisierung und Digitalisierung gewohnt, in kürzester Zeit diverse Produkte online zur Verfügung gestellt zu bekommen. Für Unternehmen ist es daher unabdingbar, digitale Vertriebskanäle zu etablieren und diese für die Kunden attraktiv zu gestalten.

So haben herkömmliche Finanzdienstleister das Angebot im Verbrauchergeschäft erheblich digitalisiert und verbessert. Dementsprechend entwickeln sich die Kundenansprüche auch im Gewerbekundenbereich, in dem Banken nach wie vor Schwierigkeiten haben, digitale Prozesse anzubieten.

Die traditionelle Kreditvergabe an KMUs dauert noch viel zu lange!

Gerade Selbstständige und kleine und mittlere Unternehmen (KMU) leiden oft sehr unter der langen Zeitdauer, um einen Kredit wegen der oft knappen Liquidität zu erhalten. Die Mittel für notwendige Investitionen, die Anschaffung von Waren oder Betriebsmitteln oder neuer Maschinen und Anlagen werden meist zeitnah benötigt, um die Zukunftsfähigkeit des Unternehmens zu sichern oder lukrative Großaufträge zu finanzieren. Die Dauer vom Antrag bis zur Auszahlung bei einem traditionellen Kreditgeber dauert in der Regel Wochen oder Monate – das schadet dem Geschäft. Zumal endet der Antrag nicht selten in einer Absage, das Spiel beginnt von vorne bei einer anderen Bank, oder die Kunden geben ihr Bestreben nach einem Kredit auf. Laut KfW-Mittelstandspanel 2017 fehlen dem deutschen Mittelstand hierdurch jährlich Investitionen von etwa 40 bis 50 Milliarden Euro.

Doch wieso dauern die Kreditentscheidungen so lange?

Bei traditionellen Finanzdienstleistern ist das persönliche Beratungsgespräch oft unumgänglich. Das bedeutet: Termin vereinbaren, abwarten, das Unternehmen dem Berater präsentieren, auf eine Entscheidung warten, der Berater muss Rücksprache halten – warten, warten, warten.

Einen Angebotsvergleich bei verschiedenen Banken einzuholen kostet gleich doppelt so viel Zeit – und auch Nerven. Zudem gibt es viele analoge Faktoren, die Zeit kosten: Werte müssen oft händisch durch den Finanzberater abgerufen werden, dazu muss er erst einmal viele verschiedene Informationen zusammensuchen und das Rating berechnen. Unterlagen müssen nachgereicht werden, wobei viele der angeforderten Dokumente nur in geringem Zusammenhang mit der Kreditentscheidung stehen und von begrenzter Relevanz sind.

Handelt es sich um einen höheren Kredit, werden in den Entscheidungsprozess noch weitere Entscheider hinzugezogen. Die Wartezeit steigt entsprechend je mehr Entscheider Mitspracherecht haben und richtet sich nach deren Zeitplan.

Banken und Digitalisierungsstrategie – noch keine Freunde

Woher kommt die Scheu vor zu viel Digitalisierung? Die meisten Banken stehen in der Entwicklung von digitalen Geschäften im Firmenkundenkreditgeschäft noch relativ am Anfang. Neue, durch Digitalisierung und Automatisierung bedingte Arbeitswege gestalten den internen Prozess immer effizienter.

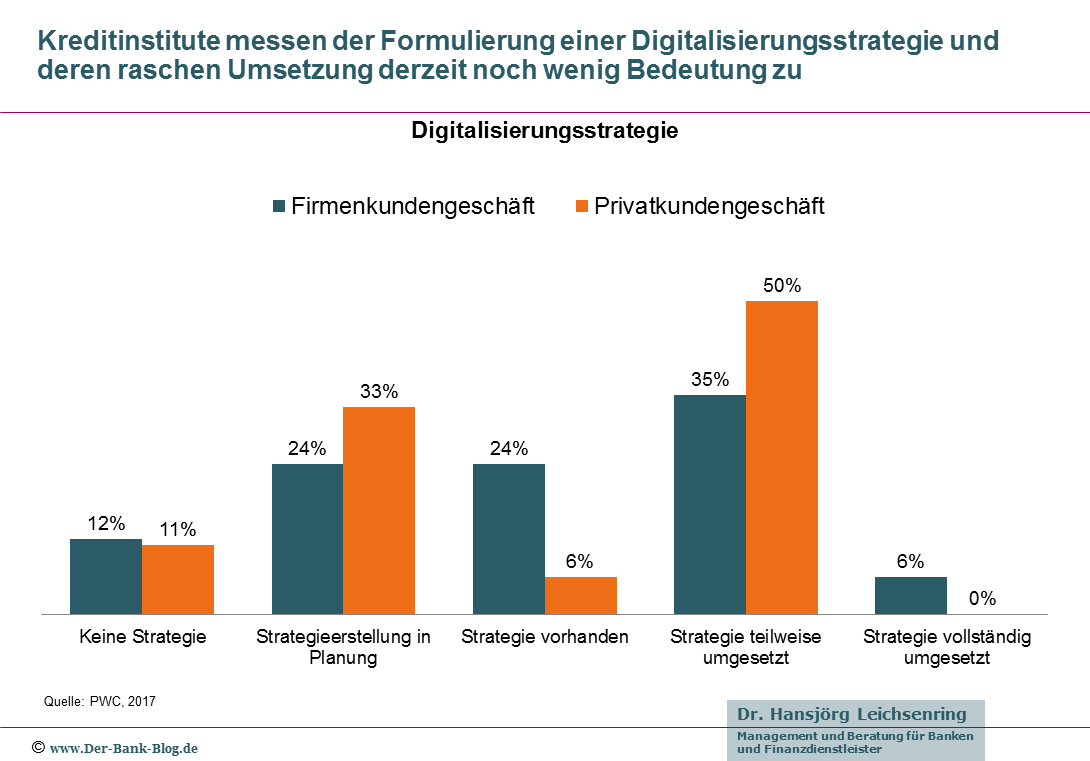

Dennoch ist – einer Studie zufolge – bei vielen Banken bisher noch keine oder nur eine teilweise Digitalisierungsstrategie vorhanden. Im Firmenkundengeschäft stecken fast ein Viertel der Banken noch in der Planungsphase – kein Wunder, schließlich erweist sich das Automatisieren und Digitalisieren von Arbeitsprozessen im Vergleich zum homogenen Markt in der Privatwirtschaft schwieriger als im heterogenen.

Digitalisierungsstrategie: Vergleich Privatkunden- und Firmenkundengeschäft

Alternative: Ein digitaler, schneller Online-Kredit

Oft haben Banken bestenfalls das Frontend digitalisiert – Engpässe auf der Mid- und Backoffice-Ebene sind die Folge. Eine rasche Umstellung ist nicht zu erwarten, schließlich ist die Digitalisierung ein komplexer Prozess, der viele Jahre dauern wird.

Das FinTech Unternehmen iwoca hat im Vergleich zu traditionellen Unternehmen die gesamte Wertschöpfungskette von Grund auf digitalisiert. Beginnend bei einem intelligenten Frontend, das Daten für Kunden ausfüllt, über APIs, um umfangreiche Datensätze zu erstellen, Verbindungen zu Bankkonten unter Verwendung von PSD2-Standards herzustellen und schließlich digital zu extrahieren, was nicht über die API abgerufen werden kann. Das verkürzt die Zeit erheblich, die für die Bearbeitung eines Antrags und die Kreditentscheidung benötigt wird.

Auf der Überholspur – der schnellste Kleinkredit der Welt

Auch die letzten manuellen Prozesse in der Kreditvergabe sind automatisierbar. Innerhalb von 3 Minuten vom Start der Anmeldung bis zum Geld in der Bank hat iwoca 2018 den schnellsten Geschäftskredit der Welt in Großbritannien abgewickelt. Dies wurde ermöglicht durch automatisierte Kreditentscheidungen – innerhalb von Sekunden nach Abschluss des Antrags führt das Programm automatische Analysen durch und entscheidet anhand vorgegebener Parameter, ob der beantragte Kredit bewilligt oder abgelehnt werden soll. Der gesamte Prozess, inklusive Legitimationsprüfung und Vertragsannahme, ist hier digitalisiert.

Die langen Wartezeiten für Kunden sind vorbei

Moderne FinTech Unternehmen haben die Bedürfnisse der Kunden erkannt: Die automatisierte Kreditentscheidung revolutioniert die Kreditvergabe von Grund auf. Phasenweise wird das System nun auch am deutschen Markt eingeführt. Es bleibt abzuwarten, wie die traditionellen Finanzdienstleister auf die rasante Entwicklung im Bereich der online Kreditvergabe an KMU und Selbstständige reagieren werden.