Bankkunden werden immer anspruchsvoller was Qualität, Funktionalität und Einheitlichkeit des Bankenauftrittes über alle Kontaktkanäle angeht. Gleichzeitig steigt aber auch die Wechselbereitschaft der Kunden, wenn neue Kundenwünsche nicht erfüllt werden. Wie kann eine Bank diesen Ansprüchen genügen?

Servicequalität gewinnt im Zeitalter der digitalen Transformation an Bedeutung

Eine Umfrage des Marktforschungsinstitutes Yougov zeigt, dass im Jahr 2016 etwa jeder Zehnte der Befragten die Haupt-Bankverbindung gewechselt hat. Im Jahr zuvor waren es noch halb so viele. Diese steigende Wechselbereitschaft zeigt einen Trend, der relativ gleich verteilt in allen Einkommens- und Vermögensschichten belegbar ist. Banken müssen daher auf diesen Trend reagieren und den Ursachen für den Wechsel begegnen.

Eine Wechselursache bei Bankkunden ist die wachsende Kundenerwartung an die digitalen Services. Dabei ist eine funktional fehlerfreie Umsetzung der Kundenwünsche nicht mehr ausreichend. Stattdessen muss die Benutzung digitaler Services von einer positiven Nutzererfahrung des Kunden begleitet werden. Banken, die dies nicht erfüllen, laufen Gefahr ihre Kunden zu verlieren. Damit ist eine Konzentration der Kunden auf einige wenige Banken zu erwarten, die es schaffen, digitale Services mit einer positiven Nutzererfahrung zu vereinbaren.

Positive Nutzererfahrung und Kundenloyalität

Für eine positive Nutzererfahrung und eine dauerhafte Kundenloyalität ist es elementar, den Kunden an dem Ort abzuholen, an dem der Kunde seine Wunscherfüllung sucht. Dabei müssen auch in einer digitalen Service-Welt Wünsche schnell und ohne Hürden erfüllt werden. Die Aktualität und Konsistenz der Informationen auf allen Kanälen ist dabei ein Qualitätsmerkmal. Beispielweise sollte der Kunde nach einer getätigten Abhebung am Geldautomaten seinen aktuellen Saldo und Verfügungsrahmen nicht nur dort, sondern auch direkt im Onlinebanking sehen können. Genauso sollte ein Kunde in einer Bankfiliale mit längerer Öffnungszeit anrufen können und dort mehr als nur den Hinweis auf die Arbeitszeiten in seiner gerade geschlossenen Heimatfiliale bekommen.

Wie gravierend eine unzureichende Reaktion auf Kundenbedürfnisse für ein Unternehmen sein kann, zeigen Beispiele wie das von Yahoo. In Zeiten eines schnellen und öffentlichen Feedbacks durch Bewertungen beispielsweise. in App-Stores werden Anbieter ohne Servicequalität sofort abgestraft. Daher muss sich eine Bank gerade in einer digitalen Service-Welt um Servicequalität mit sehr hoher Kundenfokussierung bemühen. Denn nur so werden die notwendigen positiven Nutzererlebnisse erzeugt, die Loyalität erhöhen und ein Wachstum ermöglichen.

Servicequalität in der digitalen Transformation

Eine Servicequalität mit Kundenfokussierung ist keine Innovation. Schon vor der allgemeinen Verbreitung der Informationstechnologie waren die Unternehmen mit einer hohen Kundenorientierung besonders erfolgreich. Dazu gehört das aktive und kontinuierliche Einholen von Kundenfeedback, um schnell mittels kurzer Entwicklungszyklen reagieren zu können. Die Zufriedenheit und die Loyalität von Kunden werden dabei als selbstverständliche Key Performance Indikatoren verwendet. Plakativ kann dies mit „Service with a smile“ umschrieben werden.

Da Veränderungen in der digitalen Transformation tiefgreifender und schneller erfolgen, rückt für eine Bank die Kundenorientierung noch stärker in den Vorhergrund. Dabei steht nun die in der Vergangenheit im Backoffice versteckte IT im Vordergrund und übernimmt wesentlich mehr Verantwortung im direkten Kundenkontakt. Die IT muss daher schnell in kurzen Entwicklungszyklen bei niedrigerer Fehlertoleranz auf Kundenfeedback reagieren können. Gleichzeitig kommen zu den bisherigen Anforderungen noch die Erwartung einer passenden emotionalen Ansprache, der Anspruch einer hervorragender Usability und der Beherrschung der steigenden technischen Komplexität.

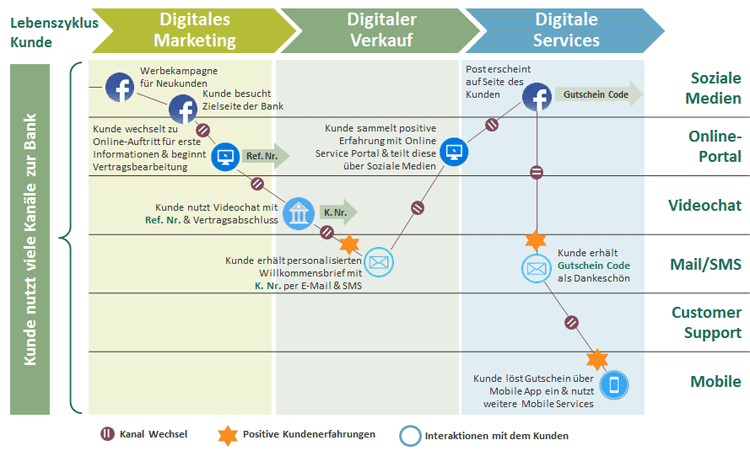

Beispielhafte Customer Journey über verschiedene Kanäle und Zuständigkeitsbereiche

Beim Übergang vom Multi-Channel hin zum Omni-Channel-Modell wird die Herausforderung für die Entwicklung und die End-to-End-Qualitätssicherung besonders deutlich. Das Ziel dabei ist es, dem Bankkunden einen gefühlt nahtlosen Übergangs zwischen verschiedenen Kommunikationskanälen und Systemen zu ermöglichen. Dieses Thema ist in seinem Zusammenspiel aus Funktionalität, Dauerverfügbarkeit, Sicherheit und Performanz für jegliche IT-seitige Implementierung und Qualitätssicherung eine große Herausforderung. Daher sind in der IT und der Qualitätssicherung neue Wege notwendig. Entsprechende Ansatzpunkte sind in der folgenden Grafik zu finden.

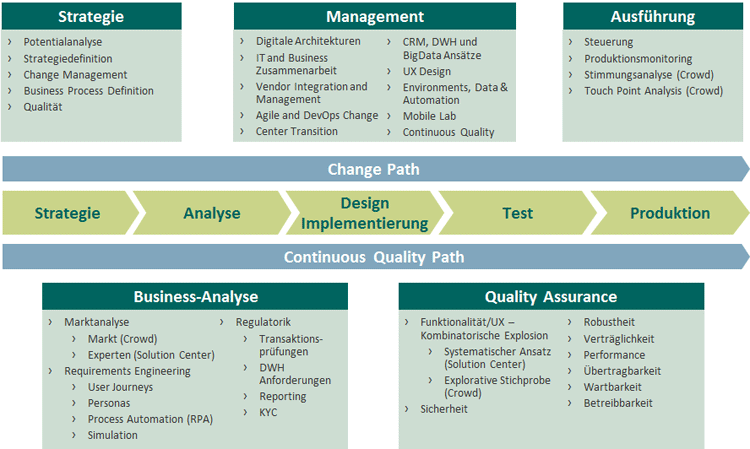

Ansatzpunkte für Servicequalität im vereinfachten Software-Lebenszyklus

Nachdem die Transformationsstrategie festgelegt wurde, müssen viele Bereiche wie die zugehörige Architektur und Entwicklungsmodelle aktiv verwaltet werden. Dabei sollten in der Strategie unter anderem die Ansprüche hinsichtlich der Usability, der Verfügbarkeit und der Einbindung Dritter berücksichtigt werden. Darüber hinaus sollten während der Ausführung die Kundenerfahrungen stetig beobachtet, die Strategie feinjustiert und die notwendigen Verbesserungen auf den Weg gebracht werden. Eine enge Zusammenarbeit zwischen den einzelnen Unternehmensbereichen vom Fachbereich bis zum Betrieb in einer Bank ist daher notwendig.

Um eine hohe Servicequalität gewährleisten zu können, muss die Qualitätssicherung möglichst früh und kontinuierlich in die kürzeren Entwicklungszyklen eingebunden sein. Dabei gilt das generelle Paradigma, möglichst früh im Entwicklungsprozess mit der Qualitätssicherung zu beginnen, um erkannte unerwünschte Effekte einfacher und preiswerter korrigieren zu können. Dies ist in einer digitalen Service-Welt bei einer schnellen Verbreitung von Fehlerwirkungen umso wichtiger. Daher muss die Qualitätssicherung in der digitalen Transformation spätestens in der Business-Analyse beginnen.

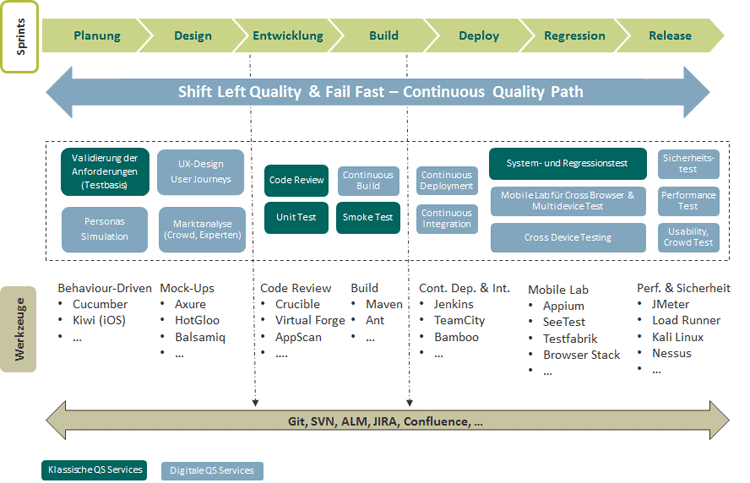

Das frühere Ansetzen der Qualitätssicherung in der digitalen Transformation wird mit dem Begriff „Shift Left“ beschrieben, das in der folgenden Grafik dargestellt ist.

Qualitätsmaßnahmen und Unterstützungswerkzeuge im Software-Lebenszyklus

Um im agilen Umfeld effizient das Richtige richtig zu entwickeln, sollte ein „Continuous Quality Path“ etabliert werden. Dabei sind gerade im mittleren Bereich durch einen hohen Automatisierungsgrad erhebliche Effizienzsteigerungen und Qualitätsverbesserungen über das Konzept „Continuous Build and Integration“ möglich. Hierfür liefert der Markt diverse Unterstützungswerkzeuge. Entscheidender als diese ist jedoch die Bereitschaft aller Beteiligten, die Digitalisierung zu einem Teil der eigenen DNA zu machen. Besonders für Entwickler und Tester steigen durch den Einbezug in alle Projektphasen die Anforderungen. Denn sie müssen beispielsweise neben ihrer Kernaufgabe auch ein stärkeres Verständnis für Design und Business Analyse aufbringen. Neben einer Werkzeugauswahl ist die Qualifizierung der Mitarbeiter für die Etablierung eines nachhaltigen „Continuous Quality Paths“ notwendig.

Gerade bei Omni-Channel-Implementierungen ist Crowd-Testing als vielseitiges in der Qualitätssicherung einsetzbar. Neben einer unvoreingenommenen Sichtweise auf das Produkt erhält man eine hohe Testabdeckung über eine Vielzahl von Geräten und Betriebssystemen. Dabei ist diese Methode sowohl effizient als auch kostengünstig und in allen Phasen des Softwarelebenszyklus vom Design über den Test bis zur Produktionsüberprüfung anwendbar. Trotzdem ist Crowd-Testing nur eine Ergänzung für einen stärker strukturierten und kontrollierten Test. Daher setzt der Erfolg von Crowd-Testing eine Einbettung in die weiteren Qualitätssicherungsmaßnahmen voraus. Crowd-Testing ist intern über Friends-and-Family-Programme oder spezialisierte kommerzielle Anbieter umsetzbar.

Bei zunehmender Digitalisierung steigen die Risiken hinsichtlich Informationssicherheit, die minimiert und nachverfolgt werden müssen. Dafür ist nach den Compliance-Anforderungen der BaFin ein Risikomanagement System zum Beispiel nach der ISO 27.00x einzuführen. In der Softwareentwicklung muss IT-Security im gesamten Softwareentwicklungszyklus berücksichtigt werden. Dementsprechend müssen alle Beteiligten sensibilisiert und dahingehend qualifiziert werden. Dies schließt die kostenintensive Beratung durch Sicherheitsexperten, die Anschaffung spezieller Werkzeuge und die Weiterbildung von Mitarbeiter ein. Daher ist zur Finanzierung von Maßnahmen zur IT-Security die direkte Unterstützung der Unternehmensführung notwendig. Ohne diese Maßnahmen kann eine Bank sehr schnell aufgebautes Kundenvertrauen unwiederbringlich verlieren.

Fazit: Chancen der digitalen Transformation überwiegen

In der digitalen Transformation spielt die IT eine zentrale Rolle in der Beziehung einer Bank zu ihrem Kunden. Nur eine gut geführte IT kann die komplexen Konzepte wie Omni-Channel umsetzen. Dabei ist das stetige Einholen von Kundenfeedback und das Optimieren der digitalen Services für eine hohe Kundenzufriedenheit wichtig. Hierfür werden kurze Softwareentwicklungszyklen benötigt, die mit einer starken Qualitätssicherung unterstützt werden müssen. Wenn passende Maßnahmen wie der „Shift Left“- Ansatz, das Crowd-Testing und die Minimierung von Informationssicherheitsrisiken von der IT beherrscht werden, ergeben sich nie dagewesene Chancen für den Erfolg einer Bank.

Pascal Klok ist Consultant bei SQS Software Quality Systems

Pascal Klok ist Co-Autor des Beitrags. Er ist seit dem Jahr 1999 für die SQS Software Quality Systems AG als Consultant tätig. Seine Schwerpunkte liegen im Qualitäts-und Test-Management bei Finanzdienstleistern mit Fokus auf Beratung von Projektleitungen sowie der Leitung von Testteams.