Das Angebot von Finanzinstituten und -Intermediären schlüpft zunehmend in digitale Kanäle. Dank der Distributed Ledger-Technologie (DLT) werden bald aufwändige Vertriebsprozesse vollends aus dem Finanzwesen verschwinden. Die Anwendung sorgt für mehr Effizienz und Wettbewerbsfähigkeit in der Branche.

Wie Banken mit digitalen Vertriebslösungen ihre Wettbewerbsfähigkeit sichern können.

Die Gruppe der Selbstentscheider im Banking wächst. Immerhin schon 30 Prozent aller Finanzgeschäfte werden im Internet abgeschlossen – mit der Folge, dass auch traditionelle Finanzinstitute ihre Vertriebsstrategien überdenken. So richten sich Banken mehr und mehr auf das Zusammenwachsen der Filial- und der Netzwelt ein, mit der Herausforderung, auch ihre digitalen Vertriebsaktivitäten gezielt auf die unterschiedlichen Bedürfnisse ihrer Klientel abzustellen. Den Finanzdienstleistern stehen dabei Fintechs mit ihren innovativen, in der Regel digitalen Lösungen zur Seite.

Neue Technologien bringen wesentliche Vorteile

Papierbasierte Prozesse aus dem Bank- und Finanzwesen sind vielerorts ohnehin längst Vergangenheit, immer mehr Institute bieten ihre Dienstleistungen sogar schon vollständig digital an. Viele der neuen Technologien bringen so wesentliche Vorteile, dass man sich ihrer Nutzung nicht mehr länger verschließen kann. Als vorausschauender Finanzdienstleister sollte man daher zum Beispiel bei der Verwendung einer neuen, gemeinschaftlich genutzten technologischen Infrastruktur häufig auch gleich seine Geschäftsstrategie überdenken. Der Grund: Ein Institut allein wird mit seinem derzeitigen Offering den immer weiter steigenden Kundenansprüchen künftig kaum noch gerecht werden können. Verbinden sich hingegen komplementäre Akteure über ein modernes, gemeinsames Netzwerk, kann dies die Angebots- und Servicequalität als Ganzes heben und zusätzlichen Wert für Endkunden schaffen. Nutzt man (IT-)Infrastruktur gemeinschaftlich, entsteht eine sogenannte Plattformökonomie. Die für Endkunden weitere Nutzenstiftung kann zu einem wichtigen Wettbewerbsvorteil führen, der oft über das langfristige Überleben entscheidet.

Schlanke Prozesse als Erfolgsfaktor

Vor nicht allzu langer Zeit machte man sich in vielen mittelständischen deutschen Banken nur wenige Gedanken über optimierte digitale End-to-End-Prozesse, die in der Lage sind, viele weitere Anbieter entlang der Wertschöpfungskette einzuschließen. Doch wir befinden uns im Zeitalter des “Open Banking”. In einer zunehmend vernetzten, hochdynamischen Konsumentenumgebung, in der man beispielsweise online ein Paket bestellt und es nur wenige Stunden später empfängt, möchten auch Bankkunden vor allem eins: schnell und sicher ein Depot oder Konto eröffnen oder einen Kredit abschließen.

Hinzu kommt, dass sich AnLedger neben klassischen Anlagen wie Anleihen oder Aktien auch vermehrt den neuen digitalen Assets wie Kryptowährungen und digitalisierten Wertpapieren (in Form von Token) zuwenden. Grundsätzlich alle Vermögenswerte wollen sie dabei über vollständig digitale Marktplätze unkompliziert und effizient handeln können. Für ein ideales Anlageerlebnis gilt somit, schnelle, einfache Lösungen sowie eine sofortige digitale Verfügbarkeit von Assets rund um die Uhr sicherzustellen.

Das „Internet der Werte“: eine Infrastruktur für die Finanzwelt von morgen

Die Dynamik bei der Digitalisierung in der Branche nimmt in allen Geschäftsbereichen, inklusive der Geldanlage, immer weiter zu. Viele Prozesse sind dank der in der letzten Zeit neu aufgekommenen DLT-Marktplätze schon jetzt rechtssicher automatisiert. Weitere wesentliche Vorteile dieser Technologie sind ihre Transparenz und Schnelligkeit, mit der Transaktionen in Echtzeit abgewickelt werden können.

Die größten Herausforderungen des sich neu entwickelnden digitalen Kapitalmarkts waren bislang die unzureichenden Möglichkeiten im Handel und die damit verbundene mangelnde Liquidität; Abhilfe schafft auch hier die Distributed Ledger Technologie (DLT). Als DLT oder „verteiltes Kontenbuch“ wird eine dezentrale Datenbank bezeichnet, die Teilnehmern eines Netzwerks eine gemeinsame Schreib- und Leseberechtigung erlaubt. DLT erfasst die Transaktionen im Detail und speichert sie an mehreren Orten gleichzeitig. Die der Blockchain ähnelnde Technologie ermöglicht auf diese Weise den Aufbau überregionaler, digitaler Handelsplätze, die dem breiten AnLedgerpublikum einen direkten Zugang zu digitalen Finanzinstrumenten und deren Verwahrung bieten. Viele sprechen schon vom «Internet der Werte». Damit gemeint ist die Infrastruktur des Internets von morgen, die einen Transfer- und Aufbewahrungsraum für alle erdenklichen (Vermögens-)Werte bietet.

EU-Pilotregime öffnet bahnbrechender Technologie die Tür zu den Finanzmärken

Die EU macht für DLT schon im kommenden Jahr den Weg in Form eines Pilotregimes frei. Das könnte eine Zeitenwende am Kapitalmarkt einläuten. Das Regime in Form einer „regulatorischen Sandbox“ verbreitert den Spielraum für die gesamte Finanzindustrie: DLT-Marktplatzinfrastrukturen werden von bestimmten Regularien wie der MiFID II und/oder Central Securities Depository Regulation (CSDR) befreit und am Finanzmarkt etabliert. Das Pilotregime wird im März 2023 starten und zunächst für einen Zeitraum von drei Jahren Anwendung finden. Anschließend werden die EU-Mitgliedstaaten ihre Erfahrungen mit der European Securities and Markets Authority (ESMA) teilen, um eine Entscheidungsgrundlage für eine Geltungsverlängerung bzw. Folgeregulierung zu schaffen.

Peer-to-Peer-Prinzip: Marktplatz der Zukunft

Der Rahmen des EU-Regimes erlaubt die Implementierung eines DLT-Trading- and Settlement-Systems (TSS), das es erstmals erlaubt, unterschiedliche Rollen verschiedener Produkt- und Serviceanbieter in eine einzige Einheit zusammenzuführen. Damit sorgt die Technologie für den notwendigen Schutz und stellt einen Ersatz für die vormals getrennten Einheiten dar. Gleichzeitig wird dafür gesorgt, dass alle notwendigen Funktionen in der Wertschöpfungskette bestehen bleiben. Das Kernprinzip der Technologie basiert darauf, dass Aktivitäten auf einem DLT-basierten Marktplatz nach dem Peer-to-Peer-Prinzip (über direkte Interaktion zweier ebenbürtiger Partner ohne Vermittlung durch einen Dritten) in Echtzeit ablaufen. So wird sichergestellt, dass keine Manipulation durch Dritte erfolgen kann, was ein hohes Vertrauensniveau gewährleistet.

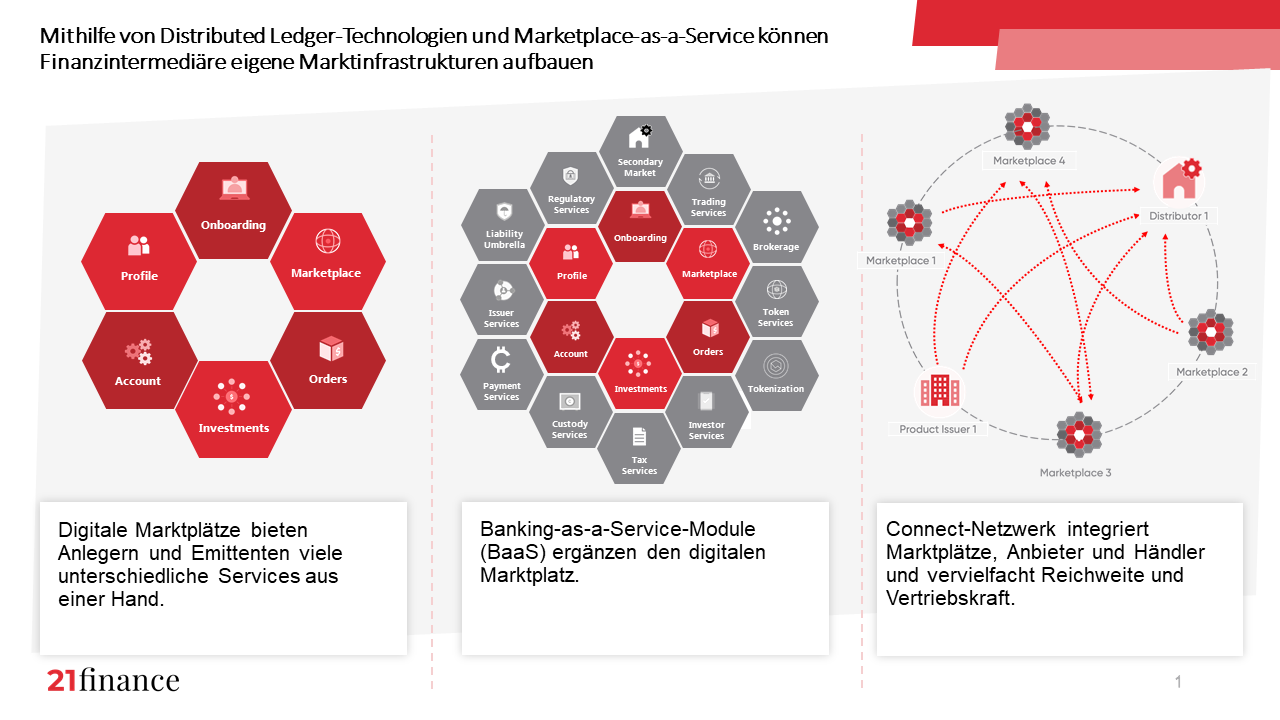

Eigene Marktinfrastrukturen mit Distributed Ledger-Technologien und Marketplace-as-a-Service.

Mit DLT-Handelsplätzen neue Umsatzquellen erschließen

Mit Hilfe von DLT-Marktplatzinfrastrukturen können Finanzinstitute, aber auch Unternehmen außerhalb des Finanzsektors ihre eigene Handelsplatzinfrastruktur betreiben und so neue Käufergruppen erreichen. Sie können den Handel traditioneller Finanzprodukte in Form elektronischer Wertpapiere in Echtzeit anbieten, die «Buyers Journey» über viele weitere nutzenstiftende Services verbessern – und sich letztlich langfristig am Markt positionieren.

DLT-Handelsplätze ermöglichen es, neue Umsatzquellen zu erschließen, das verwaltete Vermögen zu steigern und gleichzeitig die Betriebskosten um bis zu 70 Prozent zu senken. Das Zukunftspotential der digitalen Infrastrukturen ist dabei enorm – auch vor dem Hintergrund, dass die Tokenisierung, also das Verpacken von Sach- und Vermögenswerten in kleine digitale Einheiten, daneben unaufhaltsam voranschreitet.