Digitaler Kundenservice

Banken und Sparkassen sind wie andere Branchen auch längst von der digitalen Revolution erfasst, selbst wenn sie dies noch nicht verinnerlicht haben. Dies bedeutet auch neue Herausforderungen im Kundenservice, wie Prof. Dr. Heike Simmet im heutigen Gastbeitrag erläutert.

Marktdruck wächst

Durch das zunehmende Know-how-Sharing im Web ist der Kunde über allgemeine Bankleistungen heute in der Regel bereits gut informiert. Zudem ist die Kundenkommunikation insgesamt transparenter und öffentlicher geworden. Qualitätsmängel in der Bankberatung werden nicht mehr einfach hingenommen. Der Marktdruck für eine digitale Transformation im Kundenservice wächst daher deutlich.

Moderner Kundenservice

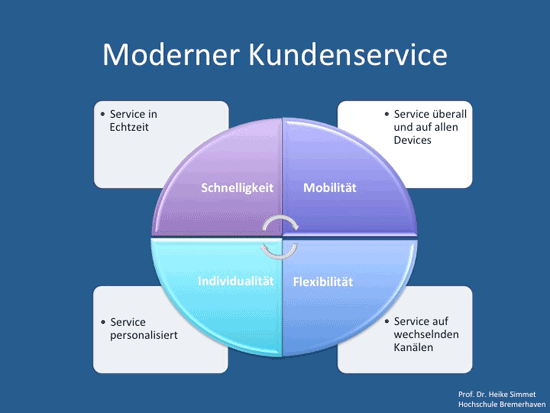

Wendet sich der vernetzte Kunde an das Service-Center einer Bank verlangt er einen modernen Kundenservice, d.h. vor allem Schnelligkeit, Mobilität, Flexibilität und Individualität.

Vier Elemente für modernen Kundenservice

Er will Service in Echtzeit und akzeptiert weder ein Ausharren in telefonischen Warteschlangen noch eine längere Wartezeit bei der E-Mail-Bearbeitung. Er fordert Service per App überall und auf allen Devices – zu Hause, unterwegs und bei der Arbeit. Der Kunde ist zudem multioptional. Dementsprechend will er Service auf wechselnden Kanälen flexibel in Anspruch nehmen können. Standardauskünfte reichen ihm nicht mehr aus. Stattdessen fordert er personalisierten Service mit einem ständigen Abgleich der Kundenhistorie.

Neue Technologien und Plattformen

Zur Erfüllung dieser Anforderungen werden immer mehr neue Technologien eingesetzt. Beispielsweise unterstützt zunehmend Live Chat bzw. Videoberatung die Kundenkommunikation. So nutzt die Hypovereinsbank dieses Instrument der innovativen Kommunikation – hier als Online-Filiale bezeichnet -, um die individuelle und persönliche Beratung nicht nur in den Filialen, sondern auch online sicherstellen zu können.

Die Videoberatung im Bankservice bietet völlig neue Interaktionsmöglichkeiten, denn Kalkulationen, Produktbeschreibungen im Anlagegeschäft und auch Charts über Zinsentwicklungen können durch die visuelle Unterstützung wie im persönlichen Beratungsgespräch in der Filiale gezeigt werden. Zudem lassen sich Dokumente in der neuen Online-Filiale der Hypovereinsbank über ein gesichertes System in einem Pin/Tan-Verfahren auch elektronisch unterschreiben.

Doch nicht nur im Support sondern auch im Vertrieb kann die Videoberatung genutzt werden. Denn Verkaufsargumente lassen sich Face-to-Face durch die Kraft der nonverbalen Kommunikation nun einmal deutlich effizienter einsetzen. Blickkontakt durch Videoberatung schafft gerade bei sensiblen Bankgeschäften Vertrauen. Zudem können Verkaufsargumente wesentlich wirkungsvoller durch Charts oder Tabellen visuell unterstützt werden. Inbound-Service wandelt sich so zum aktiven Verkaufsinstrument.

Komfortabler Self-Service per App und Sprachdialogautomatisierung sind weitere neue Technologien, die es im Zuge des digitalen Wandels im Kundenservice von Banken zu integrieren gilt.

Auch Social Media ist für Banken kein Fremdwort mehr. Immer mehr Banken bewegen sich mittlerweile in den neuen Kanälen wie Facebook oder Twitter und bieten hier aktiv Kundensupport an. Schon 20% der Bankkunden in Deutschland sehen nach einer Studie von ING-DiBa und der Ipsos Marktforschung in Social Media einen geeigneten Kontaktkanal zur Bank wenn gleich auch die Akzeptanz von Social Banking in Südeuropa bereits weitaus höher ist.

Neben der Präsenz in bestehenden Social Media Kanälen richten Banken zudem eigene Service-Communities bzw. Kunden-Communities im Social Web ein. Derartige Communities bieten den Vorteil eines direkten Dialogs mit den Kunden auf einer eigenen Plattform. Hierdurch lässt sich eine deutlich stärkere Kundenbindung erzielen, da Trends und Bedürfnisse in Bezug auf das eigene Angebot wesentlich einfacher als auf fremden Social Media Kanälen erfasst werden können.

Zudem tragen Communities zur Reduktion des Anrufvolumens im Service Center bei und erschließen auf diesem Weg erhebliche Kostensenkungspotenziale. Ähnlich lautende Anfragen und Probleme im Kundenservice können durch intelligente Klassifizierungsverfahren leichter identifiziert und rationeller als durch klassische One-to-One Methoden per Telefon oder E-Mail gelöst werden.

Immer mehr Unternehmen institutionalisieren spezielle Social Media Command Center. Hierbei handelt es sich um eine neue organisatorische Einheit, die aus Kompetenzen von Kundenservice, Marketing und auch Controlling gespeist wird. Ziel ist es, alle Kommunikationsflüsse in Bezug auf Produkte, Services und Unternehmen im Social Web zu erfassen um proaktiv in der Kundenkommunikation tätig werden zu können.

Social Media Command Center der Chase Bank

Quelle: @ChaseSupport

Bei der Chase dient das Social Media Command Center nicht nur zur Verbesserung des Kundenservices in der externen Kommunikation sondern auch zur internen Kommunikation der eigenen Social Media Aktivitäten. Denn nur dann, wenn der Social Media Gedanke intern verstanden und gelebt wird, ist eine authentische Kommunikation mit den Kunden möglich. Die Mitarbeiter der Chase arbeiten daher in einem eigens gebauten Raum der für alle anderen Mitarbeiter transparent und sichtbar ist. Auf diese Weise werden Kundenanliegen innerhalb des Unternehmens transparent gemacht.

Omnichannel als zukünftige Herausforderung

Defizite im Kundenservice von Banken liegen bislang in der Integration der unterschiedlichen Kanäle (d.h. von Filiale, Telefon, Mail, SMS, Chat, Social Media etc.). Denn die verschiedenen Kanäle im Kundenservice müssen flexibel koordiniert und in einem Omnichannel-Ansatz zu einem ganzheitlichen Serviceerlebnis für den Kunden zusammengefügt werden.

Der Omnichannel-Ansatz geht dabei weit über den bekannten Multichannel-Ansatz hinaus. Es kommt hier nicht nur darauf an, dem Kunden verschiedene Kanäle anzubieten. Vielmehr ist der reibungslose Zugang und jederzeitige Wechsel der Kanäle mit einem einheitlichen Service Design für den Kunden ausschlaggebend. Hier gibt es Studien zu Folge noch einen erheblichen Nachholbedarf.

Vernetzte Service-Intelligenz gefordert

Einen ganz neuen Treiber im Kundenservice stellt das Internet der Dinge dar. Durch das sogenannte „Internet of Things“ entwickelt sich das Erfordernis einer neuen vernetzten Service-Intelligenz in der Kundenkommunikation. Denn immer mehr Devices und Maschinen sind in Zukunft direkt oder indirekt mit dem Internet verbunden.

Für den Kunden werden die webbasierten Dienste für den schnellen sowie flexiblen und ortsunabhängigen Zugang zu den Leistungen einer Bank zunehmend wichtiger. So können beispielsweise spontane Kreditanfragen beim Einkauf hochpreisiger Produkte in Zukunft wohl auch direkt über spezielle Devices im Handel erfolgen.

Auflösung klassischer Strukturen

Ein tiefgreifender Wandel der Serviceprozesse von Banken steht bevor. Nicht nur das Filialgeschäft, sondern auch der klassische telefonische Kundenservice wird sich in den kommenden Jahren deutlich reduzieren. Eine sozial-digital vernetzte und multimediale Servicewelt für den Kundenservice der Banken von morgen ist im Entstehen.

2 Kommentare

Guten Tag Frau Prof. Simmet,

ich habe mit Interesse Ihren Beitrag gelesen, der die Herausforderungen für Banken beim Kundenservice auf den Punkt bringt.

Aus meiner Sicht ist aber neben den genannten Kundenanforderungen Schnelligkeit, Mobilität, Individualität und Flexibilität das Thema Datenschutz und –sicherheit ein zentraler Aspekt, der im Zusammenhang mit modernen Kommunikationsformen über das Internet nicht vernachlässigt werden darf. Nicht nur der Vertragsabschluss muss über ein gesichertes System erfolgen, wie sie es anhand der Hypovereinsbank erläutern. Banken und Sparkassen müssen sicherstellen, dass die umfangreichen aufsichtsrechtlichen Vorgaben der Finanzwirtschaft wie das Bankgeheimnis während des gesamten Gespräches beim Live-Chat oder bei der Videoberatung gewahrt bleiben.

Darüber hinaus glaube ich, dass beide Beratungsansätze auch ihre Grenzen haben und etwa bei komplexen Fragen beim Ausfüllen eines Kreditantrages oder im Antragsprozess für die Immobilienfinanzierung nur bedingt weiterhelfen.

In anderen europäischen Ländern hat sich bereits eine innovative Form der persönlichen Online-Beratung etabliert, die in Deutschland kurz vor dem Durchbruch steht: Co-Browsing. Co-Browsing ist eine geführte Live-Beratung im Web, bei der zwei Gesprächspartner von unterschiedlichen Standorten gemeinsam durch Internet-Seiten browsen und dabei Vertragsdokumente absprechen und ausfüllen oder ein Beratungsgespräch führen. Co-Browsing erlaubt keinen Zugriff auf Daten außerhalb des Browserfensters und unterscheidet sich deutlich von Screensharing-Lösungen. So bietet Co-Browsing unter Einhaltung strenger Datenschutzrichtlinien den sichersten Weg, um mit Kunden über das Web zusammenzuarbeiten. Unabhängige IT-Marktexperten wie die Gartner-Group prognostizieren, dass Co-Browsing innerhalb der nächsten fünf bis zehn Jahre zum Standard für die Online-Beratung wird. Vorher sind aber IT-Abteilungen in der Bankbranche gefordert, den Einsatz innovativer Software in Einklang mit regulatorischen Vorgaben zu bringen. Bei FI-TS haben wir diese Entwicklung erkannt und bieten mit der Finance Cloud, welche die aufsichtsrechtlichen Vorgaben der Branche umfänglich erfüllt, innovativen Software-Unternehmen einen sicheren Zugang in die Finanzwirtschaft. Auf diesem Weg sind Software-as-a-Service-Angebote schnell und flexibel nutzbar.

Hallo Frau Prof. Simmet,

schön auch hier von Ihnen zu lesen. Der Artikel hat mein Interesse geweckt und gern würde ich mich mit Ihnen einmal bzgl. einer neuen voice compass Publikation und vielleicht einem Beitrag von Ihnen abstimmen.

Wir sind ja „reichlich“ in der sozialen Netzen verbunden…

Viele Grüße

Detlev Artelt