Veränderungen im Kundenverhalten, neue Wettbewerber, Regulierungen und digitale Technologien verändern weltweit den Zahlungsverkehr. Banken müssen ein neues Ökosystem für Zahlungen schaffen und Kunden neue Mehrwertdienste anbieten.

Mobile Payment, das Bezahlen via Smartphone steckt hierzulande noch in den Kinderschuhen. Die Anforderungen sind vielfältig. Im Bank Blog finden Sie aktuelle Studien zu dieser neuen Entwicklung, die insbesondere für Banken und Sparkassen eine Bedrohung darstellt.

Der digitale Zahlungsverkehr boomt und wird vor allem von Ländern, wie Russland und China vorangetrieben. Große Technologieunternehmen und FinTechs drängen auf den Markt und etablierte Anbieter stehen sowohl vor technischen als auch vor regulativen Herausforderungen bei der Entwicklung neuer Zahlungs-Ökosysteme.

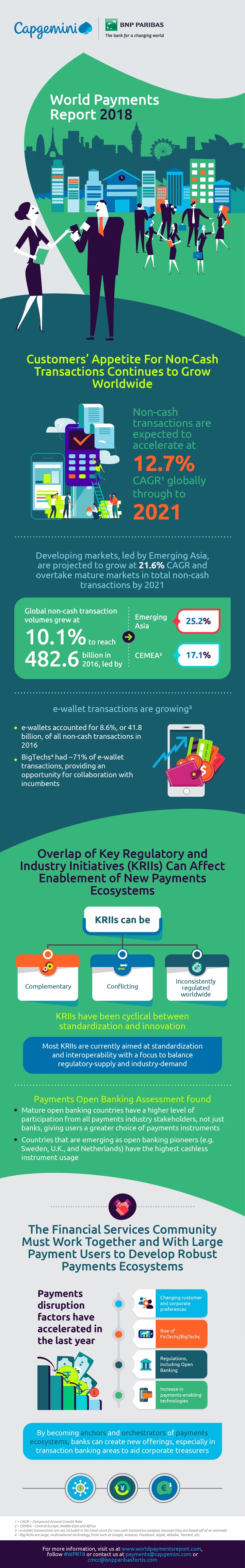

Die Unternehmensberatung Capgemini und BNP Paribas haben vor kurzem eine Studie zu den aktuellen Entwicklungen im Bereich Payments vorgelegt. Daraus geht hervor, dass die von Banken bisher angeleiteten Initiativen für eine neue Zahlungsverkehrslandschaft nicht ausreichen werden, um langfristig den Markt zu beeinflussen. Zudem wird erstmals der Stand des Open Bankings in 16 Ländern aus Zahlungssicht dargestellt.

In Schwellenländern boomt das bargeldlose Bezahlen

Bargeldlose Transaktionen werden der Analyse zufolge bis 2021 eine durchschnittliche jährliche Wachstumsrate von 12,7 Prozent aufweisen. In den letzten beiden Jahren betrug das Wachstum 10,1 Prozent.

Vor allem Schwellenländer treiben den Boom. Für den Zeitraum 2015 bis 2016 waren das Russland (durchschnittliche Wachstumsrate 36,5 Prozent), Indien (33,2 Prozent) und China (25,8 Prozent).

Entwicklungsmärkte werden zwischen 2016 und 2021 eine durchschnittlich jährliche Wachstumsrate von 21,6 Prozent an bargeldlosen Zahlungen aufweisen, angeführt von Asien mit 28,8 Prozent. Bis zum Jahr 2021 dürften die Entwicklungsmärkte für rund die Hälfte aller Transaktionen ohne Bargeld weltweit verantwortlich sein und damit erstmals die Industrieländer überholen, deren aktueller Anteil bei 66,3 Prozent liegt.

Steigende Zahl der bargeldlosen Zahlungen in Deutschland

In Deutschland stieg die Anzahl der bargeldlosen Zahlungen um durchschnittlich acht Prozent auf 21,3 Milliarden Transaktionen. Das Lastschriftverfahren (dazu zählen unter anderem auch Zahlungen mit einer Debitkarte, insbesondere das Elektronische Lastschriftverfahren) bleibt in Deutschland das am meist genutzte Zahlungsverfahren ohne Bargeld, ca. 51 Prozent aller bargeldlosen Zahlungen wurden 2016 mit diesem Verfahren getätigt (identisch zu 2015).

Im Hinblick auf die Anzahl bargeldloser Zahlungen pro Einwohner im Zeitraum von 2015 bis 2016 wird deutlich, dass die Schweden erstmals öfter bargeldlos (461,5 Transaktionen) zahlen als die US-Bürger (459,6 Transaktionen), das ist ein durchschnittlicher Anstieg um 13,3 Prozent in Schweden. In Deutschland stiegen die bargeldlosen Transaktionen pro Einwohner um 6,4 Prozent im gleichen Zeitraum an.

Technologieunternehmen mit neuen digitalen Angeboten

Der Zahlungsverkehrsmarkt bleibt weiterhin in Bewegung, da sich neue Technologien durchsetzen und sich multinationale Technologieunternehmen (BigTechs) sowie FinTechs stärker behaupten. Besonders E-Wallets sind auf dem Vormarsch und bieten große Marktchancen für neue Zahlungsanbieter. Im Jahr 2016 machten E-Wallets 8,6 Prozent der bargeldlosen Transaktionen aus (Volumen 41,8 Milliarden), von denen 71 Prozent von BigTech-Anbietern bereitgestellt wurden.

Innovation trifft auf Komplexität

Obwohl immer mehr neue Payment-Anbieter auf den Markt drängen und sich die Branche vor konstanten Umbrüchen sieht, bleibt die Entwicklung von innovativen Zahlungsverkehrsökosystemen äußerst komplex. Dies ist zum einen durch eine Vielzahl von Regularien als auch die sich ständig ändernden technischen Anforderungen und zum anderen durch die hohen Erwartungen an derzeitige Sicherheitsstandards bedingt. Nur 38 Prozent der für den Report befragten Bankmanager gaben an, dass sie eine Schlüsselrolle in neuen Zahlungsverkehrsökosystemen spielen wollen.

Weltweit gibt es derzeit mehrere Echtzeit-Zahlungssysteme mit unterschiedlichen Kriterien in Bezug auf Geschwindigkeit, Volumen, Wert und Abwicklung, z.B. IMPS (Indien), FAST (Singapur), NPP (Australien) oder FPS (Großbritannien). 74,1 Prozent der befragten Führungskräfte gaben an, dass die Einführung einer Echtzeit-Zahlungsinfrastruktur durch mangelnde Interoperabilität zwischen den Systemen und durch schwache Daten- und Autorisierungsstandardisierung (59,3 Prozent) behindert würde.

Bei der Distributed Ledger Technology (DLT) haben 85,9 Prozent der Befragten die mangelnde Interoperabilität, 83,1 Prozent mangelnde Klarheit der Vorschriften und 77,1 Prozent Skalierbarkeit als einschränkende Faktoren genannt.

Infografik: Weltweite Zunahme bargeldloser Zahlungen

Die folgende Infografik zeigt ausgewählte Ergebnisse der Studie im Überblick:

Zunahme von bargeldlosen Zahlungen und disruptiven Elementen verändert den Zahlungsverkehr.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.

2 Kommentare

Zitat: „Das Lastschriftverfahren (dazu zählen unter anderem auch Zahlungen mit einer Debitkarte, insbesondere das Elektronische Lastschriftverfahren) bleibt in Deutschland das am meist genutzte Zahlungsverfahren ohne Bargeld, ca. 51 Prozent aller bargeldlosen Zahlungen wurden 2016 mit diesem Verfahren getätigt (identisch zu 2015).“

Hier wäre es doch schön, wenn man zwischen einer SEPA-Lastschrift und dem Girocard-Verfahren unterscheiden würde. Sonst wirft man Äpfel und Birnen in einen Topf und nennt es danach willkürlich Apfel- oder Birnen-Gelee;-).

Das am Meisten in Deutschland von Kunden genutzte Verfahren ist das Girocard-Verfahren der Deutschen Banken und Sparkassen. Das Verfahren, welches mit PIN (kontaktlos (noch) bis 25 Euro meistens ohne PIN) genutzt wird.

Danke für die Ergänzung