Handelt der Markt zu langsam in Hinblick auf die Digitalisierung im Corporate Banking? Etablierte Banken laufen Gefahr, dieses nächste wichtige Rennen zu verlieren. Der Kontakt zum Firmenkunden befindet sich im Wandel.

Das Bankgeschäft mit Firmenkunden wird zunehmend digitaler.

Als Mitglied der Geschäftsführung von finleap connect bin ich zunächst Nutzerin von Firmenkunden-Angeboten, sowohl von etablierten als auch von Challenger-Banken. Daneben verfolge ich die Entwicklungen im Open Banking und die im FinTech-Markt steigende Relevanz des SME-Banking. Verbinde ich diese Perspektiven miteinander, ergibt sich meine persönliche Meinung zum Status Quo.

Wir stehen am Anfang des digitalen Corporate Banking

In den 2010er Jahren war die Digitalisierung von Finanzprodukten eher auf Privatkunden fokussiert. Während die Potentiale dahingehend noch ausgeschöpft werden, verschiebt sich der Fokus auf digitale Firmenkunden-Angebote.

Warum diese Reihenfolge? Digitale Lösungen für Firmenkunden dürften für alle in der Wertschöpfungskette rentabler sein. Die vielfältigen Anwendungsfälle und somit die Möglichkeiten sich durch digitale Features abzuheben, erscheinen greifbarer. Angefangen beim Onboarding zum Firmenkonto, dem klassischen Zahlungsverkehr, über Unterstützungsfunktionen zwischen Konto, Buchhaltung und Steuerabgaben, Expense-, Cash-, Forecast- und Risiko-Management, Lieferkettenfinanzierung, Dokumentenmanagement, Factoring, bis hin zu Kreditantragstrecken oder Treasury- bzw. Investment-Angeboten. Nimmt man banknahe Versicherungen oder die betriebliche Altersvorsorge noch dazu, eröffnen sich weitere Felder.

Natürlich sind in den letzten Jahren bereits für einzelne Zielgruppen Teile der erwähnten Anwendungsfälle digital bespielt worden. Viele dieser Angebote entstehen jedoch entkoppelt, d.h. sind nicht Teil des Angebots oder im Einflussbereich der Hausbank. Nicht nur der White Label und Open Banking Trend und somit die Unabhängigkeit von Banklizenzen beschleunigt diese Entwicklung. Die Breite der Möglichkeiten des Corporate Banking erlaubt es auch, erfolgreiche Geschäftsmodelle fokussiert auf einzelne Anwendungsfälle und Nischen hin zu entwickeln. Zudem lassen sich Firmenkunden in Zielgruppen clustern, die unterschiedlicher nicht sein können: vom Digital Native Freelancer, über den familiengeführten Handwerksbetrieb bis hin zum börsennotierten Corporate. Augenscheinlich ergibt diese Entkopplung somit Sinn. Denn die digitale Antwort auf jeden der angerissenen Anwendungsfälle bedeutet für sich genommen eine große Komplexität, die meist nur für eine Zielgruppe perfekt gelöst werden kann.

Vielfältige Chancen bedeuten komplexe Herausforderungen

Challenger-Banken neigen vielleicht dazu das komplexe Umfeld unter- aber auch die Wechselbereitschaft von Firmenkunden zu überschätzen. Derweil steht der ein oder andere Bereichsleiter Firmenkunden der klassischen Welt aber vielleicht auch immer noch erschlagen vor dem Flipchart mit den Innovationsideen für sein Segment. Und währenddessen versorgen wir die ersten Challenger mit unserem Kontowechsel-Produkt und planen weitere Open Banking Features.

Um nun aus der Nutzerbrille eines Firmenkunden – aka regulierten Tech-Dienstleisters ohne komplexe Lieferketten-Bedürfnisse – zu sprechen: Wir nutzen aktiv drei Banken. Diese lassen sich grob einteilen in Haupt- und Nebenbank für den Zahlungsverkehr (Risikoverteilung) und eine Challenger-Bank für unsere Firmen-Debitkarten und das Expense-Management. Daneben nutzen wir verschiedene klassische aber auch Challenger-Tools für das weitere Finance Management. Im Gesamturteil fallen bei den Etablierten auch nach Jahren der Digitalisierungswelle anstrengende, manuelle Prozesse auf. Dafür begegnen wir Einschränkungen bei Challengern, wenn es um das Rollen- und Rechtemanagement für unsere wachsende Unternehmensgröße geht. Das Angebot selbst ist operativ sehr unterschiedlich und wenig auf uns angepasst. Sinnvolle – eher simple Features, wie die Benachrichtigung über Kontobewegungen und -stände wären bereits sehr hilfreich für unseren Alltag, sind aber nur bei unserer Challenger Bank gegeben. Und dennoch bleiben unsere Zahlungsverkehrsbanken bis auf weiteres Klassiker.

Die Hauptbank eines Firmenkunden zu werden ist für Challenger nochmal schwieriger als im Retailumfeld. Die Auswahl einer Hauptbank erfolgt im Wesentlichen in Hinblick auf deren Verlässlichkeit, um unnötige Risiken zu vermeiden. Für eine Wechselbereitschaft im laufenden Geschäft muss der Challenger neben einer vergleichbaren Sicherheit echte Mehrwerte über eine schicke praktische UX hinaus, zum Beispiel eindeutige Aufwandsersparnisse bieten.

Können Etablierte sich auf dieser geringen Fluktuation ausruhen? Nein! Der wertvolle Kontaktpunkt zum Finanzbereich des Firmenkunden kann derweil auch an Player wie Microsoft oder SAP und nicht nur FinTechs verloren gehen.

Digitale Lösungen schrittweise umsetzen

Die Lehren aus der technischen Entwicklung im Retailbanking sind für Banken teilweise auf die Business Banking Welt übertragbar, sprich die Strategie kann zunächst auf nutzerzentrierte, kontextbezogene Banking-Lösungen abzielen. Mit dem Unterschied, dass Nutzerzentrierung die erste wesentliche Herausforderung darstellt. Auf welche Zielgruppe will ich mich als Bank oder FinTech fokussieren? Brauche ich neben einem Größenfokus auch einen Branchenfokus für meine Produktideen?

Wenn dahingehend das Ziel klar ist, sollten anfänglich eher simple Alltags-Features für den Buchhalter und den CFO auf Kundenseite entstehen (Push-Nachrichten, Kategorisierung, Multibanking, Financial Timelines, etc). Denn auf diese Weise kann es gelingen, Firmenkunden durch kleine aber feine Fortschritte von der eigenen (Digitalisierungs- oder Challenger-) Strategie zu überzeugen. Anbieter mit einem kontextuellen Ansatz können die Schnittstelle zum Kunden für wertvolle Cross Selling Anknüpfungspunkte behalten oder Neukunden gewinnen, auch wenn sie nur die zweite, dritte oder nicht mal eine Bank sind.

Natürlich kann sich die Firmenkunden-Bank stattdessen die Blockchain-Antwort auf jedes Anwendungsproblem oder den Neubau komplexer End-to-End Prozesse durch interne Ressourcen vornehmen. Dieser Weg ist für ihre Kunden allerdings über lange Zeit unsichtbar. Und wenn deren Unzufriedenheit derweil durch ganz alltägliche Hürden steigt, entsteht eben das Risiko, die wertvolle Schnittstelle zu ihnen an Open Banking Angebote zu verlieren.

Wie auch im Retailbereich sollte die Kooperation mit Technologieanbietern zentraler Teil der Strategie sein – das gilt für Großbanken wie für Challenger. Die Komplexität dieses Bereichs ausschließlich mit eigener Technologie abzudecken halte ich für nahezu unmöglich, auch wenn wie beleuchtet, absehbar ist, dass die Digitalisierung im Firmenkundenbereich langwieriger wird als im Retailumfeld.

Fazit und Ausblick: Ziel ist eine zentrale Plattform

Mein Anspruch als Nutzer ist klar: ideal wäre eine zentrale Plattform für alle Anwendungsfälle, die wir derzeit über diverse Anbieter abdecken.

Ob Challenger Banken in diesem sehr speziellen Markt auf Dauer mithalten können, wird sich zeigen – in Nischen sicherlich. Es fällt zum Beispiel auf, dass nachhaltiges Banking für SME noch nicht von Challengern in Angriff genommen wurde. Für Plattform-Modelle sind Großbanken allein auf Basis ihrer Bestandskunden und Mittel in einer besseren Ausgangsposition. Allerdings verlieren sie derzeit (nicht nur tech-affine) Gründer als Neukunden. Dies passiert auch bewusst, weil die Verwaltung dieser und die Wette auf deren Skalierung sich für sie nicht rechnet. Eine Marktaufteilung statt klare Gewinner scheint somit absehbar.

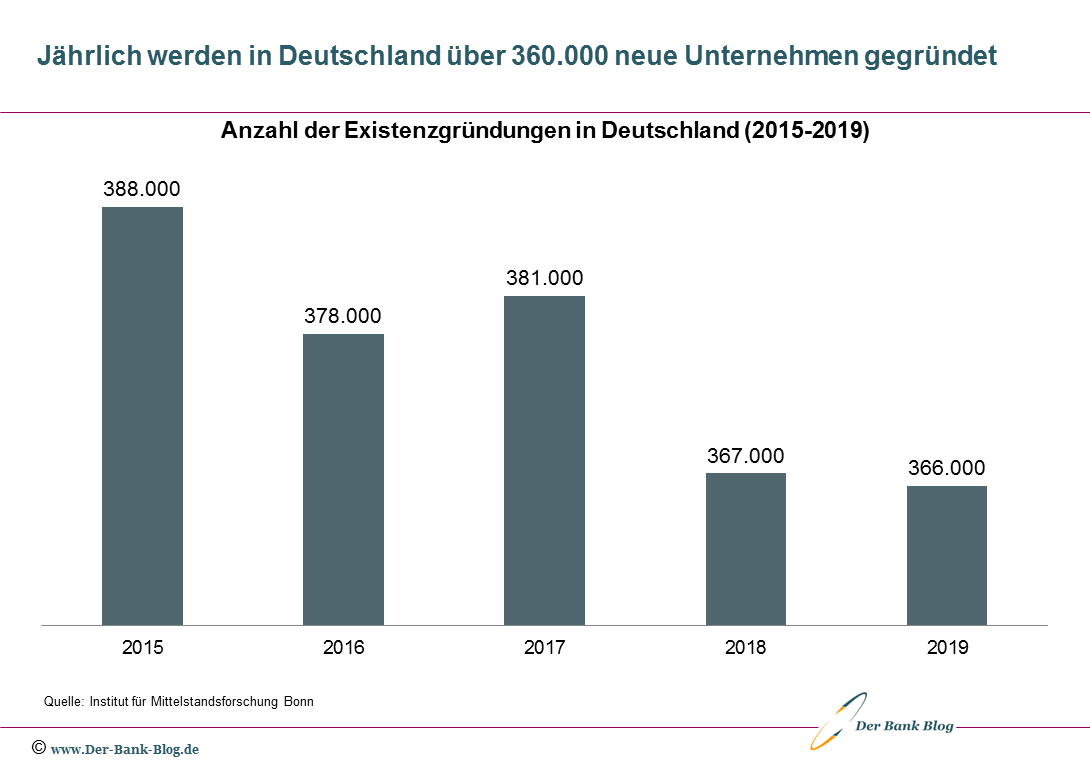

Entwicklung der Anzahl der Existenzgründungen in Deutschland.

Die Plattform-Modelle der Etablierten werden also eher auf die größeren Unternehmen fokussieren, während Challenger weiter Marktanteile bei Freelancern, Kleinunternehmen und Neugründern gewinnen. Mit durchschnittlich jährlich über 360.000 Existenzgründungen allein in Deutschland allerdings ein attraktiver Markt, wenn man ihn durch digitale und somit effiziente Prozesse rentabel bedienen.