Der Wettbewerb in der Finanzbranche nimmt zu. FinTechs und große Tech-Unternehmen greifen nach Marktanteilen der Banken. Finanzinstitute können jedoch viel von diesen Unternehmen lernen, um die eigene Digitalisierung gezielt voranzutreiben.

Wie Banken mit Plattformen die Kundenbindung steigern können.

Banken droht von mehreren Seiten Gefahr. Sie haben sich lange auf ihren Marktanteilen ausgeruht und wenig Innovationen eingeführt und werden jetzt von Unternehmen überholt, die den Menschen echten Mehrwert und nahtlose digitale Erlebnisse zu bieten. Die Kunden erwarten ähnlich perfekte digitale Erlebnisse nun auch von ihrer Bank. Allerdings bekommen sie diese nur selten. Daher sinkt die Zufriedenheit bei vielen Bankkunden kontinuierlich – das zeigt auch eine Studie von Backbase und der GFK.

Innovative Lösungen bekommen die Kunden bei den neuen Playern. Und immer, wenn Kunden die Angebote der neuen Player nutzen, rücken Banken für sie ein Stück weiter in den Hintergrund. Banken haben jetzt keine starke Beziehung mehr zu ihren Kunden, insbesondere zu den jüngeren, und werden zu austauschbaren Dienstleistern. Dies ist ein gefährlicher Prozess für die Institute, da sie für die Kunden nicht nur austauschbar werden, sondern auch wichtige Cross- und Upselling Potenziale anderen überlassen.

Kunden vergleichen digitale Erlebnisse

Verbraucher bekommen heutzutage täglich erstklassige und nahtlose digitale Angebote auf verschiedenen Plattformen geboten und werden so langfristig an sie gebunden. Insbesondere die Lösungen von E-Commerce-Anbietern treiben die Erwartungen der Verbraucher an digitale Services in die Höhe. Bei Banken bekommen viele Verbraucher jedoch keine vergleichbaren digitalen Erfahrungen und fühlen sich durch fehlende Services auch noch eingeschränkt.

Die Studie bringt alarmierende Zahlen zur Kundenzufriedenheit ans Tageslicht: 43 Prozent der Befragten sind unzufrieden mit ihrer Bank. Ein Fünftel aller Befragten (21 Prozent) plant sogar, mit seinem Girokonto zu einer anderen Bank zu wechseln. Besonders hoch sind Unzufriedenheit und Wechselwilligkeit bei den Jüngeren. Knapp 34 Prozent der 18-29-Jährigen planen, ihr Girokonto zu einer anderen Bank umzuziehen.

Bankkunden sind an neuen Services interessiert

Die Studie zeigt auch, dass Bankkunden durchaus an neuen Services interessiert sind und beispielsweise ihr Online-Banking nicht nur für Überweisungen oder zum Kontrollieren des Kontostandes nutzen würden. Sie können sie sich gut vorstellen, auch Verträge und Abos dort zu verwalten. Viele, insbesondere die Jüngeren, wünschen sich auch einen Finanzmanager, der ihnen aufschlüsselt, für was genau sie ihr Geld ausgeben. Auch das Thema Multibanking wird immer wichtiger. Viele Verbraucher haben mehrere Konten (Tagesgeldkonto, Wertpapierdepot usw.) und würden diese gerne in einer einzigen App abrufen können.

Vom Finanzmanager bis hin zur Verwaltung von Versicherungen und des Stromanbieters: Viele dieser Services werden aber nicht von Banken, sondern von innovativen FinTechs angeboten. Dies führt dazu, dass die Bankkunden immer weniger Kontakt mit ihrer Bank haben, vermehrt mit den Drittanbietern interagieren und sich enger an diese binden. Dieser Prozess schreitet immer schneller voran und birgt die Gefahr, dass Banken für Verbraucher zu austauschbaren Dienstleistern werden, die man in Apps von anderen Unternehmen hinterlegt und verwaltet.

Ökosystem Bank für finanzielle Belange

Doch viele der Lösungen, die Verbraucher so schätzen und sich woanders holen, könnten auch von Banken angeboten werden. Banken würden davon profitieren, denn ihre Kunden müssten das Ökosystem der Bank dann nur selten oder niemals verlassen, um ihre finanziellen Belange zu regeln. Und bei vielen Transaktion – wie beispielsweise dem Wechsel des Stromanbieters – kann die Bank eine Provision einstreichen. Die Bank könnte somit zum Orchestrator eines Ökosystems werden.

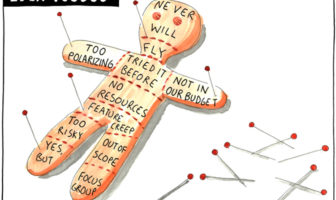

Die Bedrohung ist da, und Auswege sind auch skizziert. Doch konkrete Projekte gibt es kaum. Ein Grund, warum Banken hinterherhinken, ist die IT. Veraltete Back-End-Systeme und eine monolithische Infrastruktur im Front-End verhindern nicht nur eine erstklassige Banking Experience für Kunden und Mitarbeiter. Diese Legacy IT verunmöglicht auch Innovationen.

Mit einem Plattform-Ansatz zur beliebtesten Banking-App

Wie lässt sich eine Plattform aufbauen, ein Ökosystem erschaffen, in dem den Kunden die Services und Lösungen angeboten werden, die ihre Bedürfnisse so gut befriedigen, dass sie es kaum noch verlassen? Lediglich die Banking-App zu verbessern oder neu zu gestalten, ist nicht ausreichend. Denn das Ökosystem braucht zunächst ein starkes Fundament – eine Engagement-Banking-Plattform. Diese neue Technologie wird auf bestehende Systeme wie das Kernbankensystem und das CRM aufgesetzt und ist dann im wahrsten Sinne des Wortes eine Plattform, auf der dann Innovationen realisiert werden. Eine Engagement-Banking-Plattform – bzw. die Produkte darauf – können schnell und flexibel an die sich ständig ändernden Anforderungen angepasst werden. Und neue Systeme und Partner können komfortabel über APIs angebunden werden.

Mit Engagement Banking zum Erfolg

Gute Engagement-Banking-Plattformen haben vorkonfigurierten Customer Journeys und bieten State-of-the-Art Apps und Web-Interfaces für die Bankkunden. Je nach Plattform ist beispielsweise ein Finanzmanager schon Teil der App und vom Webinterface. Er muss also nicht erst entwickelt werden und steht den Kunden sofort nach dem Go-Live der Plattform und der neuen App zur Verfügung.

Die Entwicklung einer Engagement-Banking-Plattform ist allerdings eine große Herausforderung und kann Jahre dauern. Glücklicherweise gibt es Engagement-Banking-Plattformen auch als schlüsselfertige White-Label-Lösung, die nur implementiert und angepasst werden muss. Die hauseigene IT kann sich dann um andere Themen kümmern und hat Ressourcen für den Ausbau des Ökosystems oder für die Entwicklung von Innovationen.

Banken müssen wichtigster Bezugspunkt für Kunden sein

Banken sollten sich zum Ziel setzen, dass Bankkunden in allen finanziellen Fragen – oder zumindest bei so vielen wie möglich – zuerst mit ihrer Bank anstatt mit Drittanbietern interagieren. Dazu müssen Banken jedoch ihre IT modernisieren und als erstes eine robuste Plattform einführen, auf der sich Innovationen realisieren lassen, die ein Ökosystem schaffen. So können Banken die komplette Customer Journey orchestrieren. Die Bank bleibt der wichtigste Bezugspunkt und bindet ihre Kunden langfristig durch exzellente digitale Erlebnisse sowie personalisierte Angebote.

Viele Banken sehen die neuen Player am Markt in erster Linie als Konkurrenz an. Und es mag stimmen, dass gewisse Marktanteile schon für immer verloren sind – beispielsweise im Bereich Payments und BNPL. Doch in vielen Bereichen sind die BigTechs und FinTechs den Banken lediglich einen oder zwei Schritte voraus. Mit einer vorausschauenden Digitalisierungsstrategie, den richtigen Partnern und intelligenten Innovation, können Banken jedoch schnell wieder Boden gut machen. Doch die Zeit ist knapp und die Uhr bleibt nicht stehen.

Bank Blog Partner Backbase ibietet ein personalisiertes und nahtloses Kundenerlebnis auf allen digitalen Endgeräten und Kanälen.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.