Die Branche digitalisiert sich – seit Jahren. Jedoch über das Wie, Wann und Wieviel herrschen unterschiedliche Meinungen. Die SWK Bank sieht die Digitalisierung indes als zusätzliche Unternehmensfunktion. Die Belegschaft spielt dabei eine besondere Rolle.

Digital-affine Mitarbeiter sind ein wichtiger Erfolgsfaktor für Banken.

Die klassische Betriebswirtschafts- beziehungsweise Funktionenlehre gliedert ein Unternehmen in Teilaufgaben, die zusammen sowie arbeitsteilig den Betriebszweck erfüllen und die Unternehmensziele erreichen sollen. Diese Teilaufgaben nennt der Betriebswirt bekanntermaßen „Funktionen“. Die Grundfunktionen in Unternehmen sind die Beschaffung, die Produktion, der Vertrieb und die Finanzierung, soviel ist bekannt. Allen gemein ist, dass sie nicht nur saisonal, punktuell oder etwa Projekt-bezogen eingesetzt werden, sondern integraler Bestandteil des dynamisch-interdisziplinären Betriebsprozesses sind. Folgt man dieser Betrachtungsweise, gesellt sich heutzutage unweigerlich eine neue Unternehmensfunktion hinzu: die Digitalisierung.

Digitalisierung bedeutet nämlich keine zeitlich begrenzte, einmalige Einführung bestimmter Technologien, die, einmal implementiert, fortan das Unternehmen umfänglich digitalisiert haben. Und Schluss. Nein, im Gegenteil, Digitalisierung meint einen dauerhaften Prozess, der unendlich fortläuft und ständig hinterfragt werden sollte. Will man wettbewerbsfähig bleiben, muss in der Finanzdienstleistungsbranche die Digitalisierung mittlerweile als ein integraler Bestandteil zur Erfüllung der Unternehmensziele gesehen werden. Sie stellt somit eine interdisziplinäre Unternehmensfunktion dar.

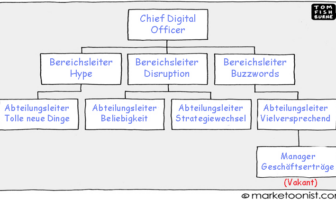

Konsequenter Schritt: Chief Digital Officer

Die SWK Bank lebt diese Unternehmensfunktion schon seit der Zeit, als der Begriff Digitalisierung noch nicht in aller Munde war beziehungsweise in der deutschen Volkswirtschaft noch gar nicht existierte: Überall dort, wo es im Unternehmensalltag sinnvoll erschien, wurden neue Technologien eingesetzt. Um dem Thema noch konsequenter gerecht zu werden, schaffte sie die Position des Chief Digital Officers im Januar 2020. Zudem investierte die SWK Bank in den letzten Jahren ganz erheblich in die weitere Digitalisierung und stellte sich so – mit neuen Technologien – auf die nächste Stufe ihrer Digitalisierung: Es wurden noch stärker datengetriebene Prozesse installiert. Ein Ziel ist die deutlich höhere Skalierbarkeit, um Geschäftsbereiche noch effizienter abzuwickeln zu können, sowohl im Eigen- als auch im Drittgeschäft, dem White-Label-Banking.

Ein Beispiel zur Verdeutlichung: Anfang 2019 hatten einige Partner, für die die SWK Bank das Einlagengeschäft abwickelt, die Zinsen in sehr kurzen Laufzeitbändern erhöht. Das führte zu einem Posteingangsfaktor von dreizehn. Es gingen also dreizehnmal so viele Anträge ein wie üblich. Um diese Anträge abzuarbeiten und gleichzeitig das Serviceniveau halten zu können, mussten viele Überstunden gemacht und an vielen Samstagen gearbeitet werden. Parallel dazu wurde eine Anwendung entwickelt, die es ermöglicht, ein Vielfaches dessen, was bis dato verarbeitet werden konnte, automatisiert zu bewältigen. Durch diese Automatisierung ist die SWK Bank in diesem Geschäftsbereich enorm skalierbar geworden und in der Lage, deutlich schneller eine ungleich größere Anzahl von Anträgen abzuarbeiten. Im Spätsommer 2019 wurde diese Anwendung mit sehr großem Erfolg ausgerollt. Aktuell wird der Bereich des White-Label-Bankings ausgebaut, um weitere Partnerbanken zu akquirieren.

Niedriges Durchschnittsalter hilft

Durch die relativ lange Digitalisierungshistorie der SWK Bank, ist heute jeder Mitarbeiter entsprechend konditioniert: Es gehört für ihn zum Tagesgeschäft dazu, unentwegt darüber nachzudenken, ob das, was man tun noch zeitgemäß ist oder einen ausreichenden Wirkungsgrad hat. Das Management fördert dieses Arbeitsverhalten: Mitarbeiter sollen Feedback geben und die Prozesse, innerhalb derer jeder täglich arbeitet, weiterentwickeln und weiterdenken – sofern es Sinn macht. Dabei hilft das niedrige Durchschnittsalter der SWK Bank Mitarbeiter, das um die 30 Jahre beträgt: Jeder nutzt ganz selbstverständlich mobile Endgeräte und hat fast spielerisch verinnerlicht, dass Digitalisierung ein fortlaufender Prozess ist.

Das Streben nach einer digital-affinen Belegschaft ist gerade für die Finanzdienstleistungsbranche heutzutage essenziell. Allein die andauernd neuen oder angepassten regulatorischen Anforderungen führen zu sich ständig verändernden Prozessen. Reflexe, die dann in Richtung manueller Prozesse laufen, sind fehl am Platze. Es geht vielmehr um einen konstruktiven Umgang mit den eigenen digitalen Fähigkeiten. Das bedeutet, dass immer wieder nachgearbeitet werden muss, um die Prozesse schlank und schnell zu halten. Insofern folgt quasi ein Digitalisierungsprojekt auf das nächste.

Kernbankensystem folgt idealtypischen Prozessen

Folgerichtig bedeutet das aber auch, dass man die Mitarbeiter nicht mit veralteten Oberflächen eines Backendsystems arbeiten lassen kann. Ihrem Mindset entsprechend erwarten sie schlanke und elegante Prozesse sowie eine einfache Userführung. In Banken gibt es heute noch viele veraltete Oberflächen, auf denen – verglichen etwa mit einem Smartphone – noch sehr kompliziert gearbeitet werden muss. Bei der SWK Bank bestimmt nicht das Kernbankensystem die Prozesse, seine Entwicklung folgt vielmehr den idealtypischen Vorstellungen von Prozessen der Bank. Die Wirkrichtung ist also eine andere. Wenn die Oberflächen nicht gefallen, wird darüber nachgedacht, neue darüberzulegen. Es wird viel stärker aus Sicht der Bank und der Anforderungen der Mitarbeiter und Kunden gedacht als das häufig branchenweit der Fall ist.

Es darf nie vergessen werden: Der Mitarbeiter ist der häufigste User der internen Anwendungen. Es gilt deshalb, Anwendungen zu schaffen, die nutzerfreundlich sind. Verschiedenartige Systeme, zwischen denen der Mitarbeiter hin- und herwechseln muss, sind da kontraproduktiv. Eine einheitliche Oberfläche muss das Ziel sein. Das ist nicht anders als in der Kundenantragsstrecke im Internet.

Die Süd-West-Kreditbank ist ein digitaler Pionier unter den deutschen Kreditinstituten und Partner des Bank Blogs.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.