Längst hat die Digitalisierung auch Private Banking und Wealth Management erfasst und stellt das Top Management vor zahlreiche Herausforderungen. Damit einher vollziert sich ein Wandel der Kundenstrukturen. Um erfolgreich zu bleiben, müssen die Anbieter ihr Geschäftsmodell überdenken.

Herausforderung durch die Digitalisierung für das Private Banking und Wealth Management.

Im Dickicht der sich zurzeit täglich überhäufenden Meldungen neuer digitaler Angebote leiten sich diffizile strategische Frage ab, welche vom Top-Management und von Aufsichtsräten von Banken heute beantwortet werden müssen:

- Was bedeutet diese pulsierende Innovationwelle für das eigene Unternehmen?

- Was ist relevant für die eigene Unternehmung und

- was kann als unbedeutend abgetan werden?

Einige Überlegungen dazu sollen zeigen, welche Herausforderungen sich bei der Auseinandersetzung mit dem Thema der Digitalisierung im Private Banking im Strategieprozess ergeben.

Neue Welt verstehen

Eine kontinuierliche, bewusste und vertiefte Auseinandersetzung mit innovativen Angeboten führt zu einem Lerneffekt, der die Grundlage für alle weiteren Entscheidungsschritte bildet. Nur schon das richtige Verstehen, was den neuen Geschäftsmodellen zugrunde liegt, ist eine nicht zu unterschätzende Aufgabe.

In der aktuellen stark vom Technologie-Thema geprägten Phase besteht durchaus die Gefahr, sich weitgehend unbegründet von der Zukunftseuphorie anstecken zu lassen. Ein Geschäftsmodell oder ein Angebot, welches nur Vorteile und unlimitierte Wachstumsmöglichkeiten zu haben scheint, ist wenig wahrscheinlich. Es wäre in einem solchen Fall eher der Frage nachzugehen, warum man die Schwächen einer Lösung noch nicht erkannt hat.

Nur eine möglichst kritische Auseinandersetzung mit einer neuen Geschäftsidee ist schlussendlich zielführend. Das tiefgehende „Verstehen“ dieser neuartigen Geschäftsmodelle kann eine erste Zielsetzung sein.

Denkmuster durchbrechen

Innovationen haben auch immer sehr viel mit Veränderungsprozessen im Denken der handelnden Akteure zu tun, weshalb trotz vielleicht durchaus begründeter Vorbehalte auch die vielfältigen Möglichkeiten einer Innovation gebührend durchdacht werden sollten. Für etablierte Anbieter kann als Wegweiser durch den Dschungel an Innovationen der unternehmerische Kern des bestehenden Geschäftsmodells herangezogen werden.

Die Logik der Priorisierung möglicher Innovationsprojekte kann sich an den Ertragsbringern des eigenen Unternehmens orientieren. Welche Innovation könnte den größten Einfluss auf z.B. die Hauptertragsbringer eines Unternehmens haben? Damit ist eine erste Vorselektion erfolgt und die Grundrichtung für das weitere Vorgehen vorgegeben.

Strategiearbeit intensivieren

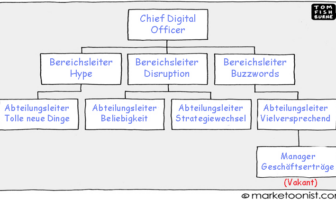

Digitalisierung ist ein Thema, das für die oberste Führungsetage einer Bank von höchster Bedeutung ist. Wenn Top Management und Aufsichtsrat nicht ein gemeinsames Verständnis der digitalen Strategie haben, dann ist die Agenda-Setzung dieser Gremien fehlgeleitet.

Eine der größten organisatorischen Herausforderungen besteht darin, diesem strategisch immens wichtigen Thema die gebührende Aufmerksamkeit zu widmen, in einem unternehmerischen Alltag, in dem viele dringende tagesaktuelle Themen die Agenda des Top-Managements bestimmen.

Eine denkbare Form der Institutionalisierung der Strategiearbeit in diesem Bereich kann die Etablierung eines Ausschusses sein, welcher eine kleine Gruppe von Entscheidungsträgern ermöglicht, sich intensiver mit der komplexen Materie auseinanderzusetzen und Entscheidungen derart vorzubereiten.

Gerade wenn man zur Einsicht gelangt, dass Technologie im Finanzdienstleistungssektor ein zunehmend wichtiger Faktor in der Strategieentwicklung sein wird, ist die Frage der Institutionalisierung eine naheliegende. Die Thematik bedingt allerdings auch, dass sich damit beschäftigende Gremien interdisziplinär und unter Hinzunahme von weiteren Führungsebenen besetzt werden. Ein reiner Top-Down-Ansatz wäre genauso wenig zielführend wie ein reiner Bottom-up-Ansatz.

Selbstgefälligkeit vermeiden

Schaut man als Bank lediglich auf die Ertragsströme der bestehenden Kundschaft, kann man dem Trugschluss erliegen, dass „eh alles gut ist“. Dies hat mit den speziellen betriebswirtschaftlichen Zusammenhängen des Private-Banking-Geschäftsmodells zu tun. Beispielsweise werden im Private Banking gerade mit den ältesten Kunden im Durchschnitt am meisten Erträge generiert.

Dies weil erstens vermögende Kunden unter normalen Umständen ein kontinuierlich wachsendes Vermögen haben und die Bank durch ihre Kommissionsstruktur linear davon profitiert. Zudem haben ältere Kunden grundsätzlich mehr Vermögen als junge, sind durchschnittlich weniger affin gegenüber technologischer Veränderungen, üben tendenziell weniger Verhandlungsmacht aus und sind nicht abwanderungsfreudig.

Somit hat ein Private-Banking-Anbieter im Vergleich zu anderen Finanzdienstleistern tendenziell diejenigen Kunden, welche gegenüber dem Technologie-Thema und den damit verbundenen Verhaltensveränderungen die durchschnittlich tiefsten Adoptionsraten aufweisen. Dies kann dazu führen, dass man relativ lange glaubt, die richtigen Kundenbedürfnisse zu befriedigen und der langsam erodierenden Ertragsbasis nicht diejenige Bedeutung zumisst, welche notwendig wäre.

„Strategischer Gap“ als Gefahr

Das Preismodell des Private Bankings erlaubt es aufgrund des hohen Anteils der wiederkehrenden Erträge, relativ lange eine minimale Profitabilität zu erhalten, auch wenn man in Wahrheit Markttrends nicht richtig einschätzt. Es kann sich demzufolge ein „strategischer Gap“ öffnen, den man lange Zeit nicht richtig bemerkt.

Je länger diese Entfremdung der Bank vom Markt andauert, desto schwieriger wird es werden, das Steuer noch herumzureissen. Wenn zudem ein Management und die Leitungsgremien wesentliche Fehleinschätzungen zugelassen haben, ist nicht das wahrscheinlichste Szenario anzunehmen, dass diese Organisation in der Folge in der Lage sein wird, besonders schnell zu reagieren, wenn auch selbstverständlich konzediert werden kann, dass es in Einzelfällen möglich sein wird.

Der Punkt ist aber eben derjenige, dass etablierte Anbieter unter Umständen ihre Kunden nicht mehr wirklich zufrieden stellen und es nicht mal bemerken.

Im ganz aktuell erschienenen Buch „Digitalisierung im Private Banking“ vertieft Prof. Dr. Teodoro D. Cocca diese und andere Fragestellungen, welche sich aus strategischer Sicht für Anbieter im Private Banking ergeben.