Die enormen Potenziale von Künstlicher Intelligenz für Finanzdienstleister sind bekannt. Oftmals fehlt es in Kreditinstituten jedoch an konkreten Pilotprojekten. Drei mögliche Anwendungsfelder zeigen, wie KI in der Bankenwelt sinnvoll eingesetzt werden kann.

Oftmals scheitert die Einführung von Künstlicher Intelligenz in Banken an fehlenden Anwendungsbereichen für die Technologie.

Dass Künstliche Intelligenz (KI) eingesetzt werden soll, ist entschieden. In welchem Geschäftszweig aber tatsächlich Verwendung für die Technologie gefunden werden kann, ist unklar. Diese oder ähnliche Situationen strapazieren Mitarbeiter und Entscheider vieler Finanzinstitute. Denn oftmals fehlt für den Weg zum technischen Fortschritt durch KI nicht der Wille, intelligente Systeme einzusetzen, sondern die Fantasie, an welcher Stelle sie wirklich helfen könnten.

Dabei gibt es auf Grund der digitalen Veranlagung von Banken zahlreiche Einsatzmöglichkeiten für KI. Insbesondere im Backoffice, im Zahlungsverkehr und in der Finanzierung für private und gewerbliche Vorhaben kann KI zielgerichtet eingesetzt werden.

Vermindern riesiger Kostenposten: Das Backoffice

Im Backoffice eines Finanzdienstleisters sind im Schnitt zwischen 15 und 30 Prozent der Beschäftigten der großen Institute tätig – ein riesiger Kostenpunkt. Das Management vieler Banken hat sich bereits entschlossen, mittelfristig ihr Backoffice vollständig zu automatisieren und damit immense Kostenersparnisse zu erzielen. Die Herausforderung bei diesem Unterfangen: Die abzubildenden Prozesse sind zumeist spezifisch und kompliziert.

Nichtsdestotrotz empfiehlt es sich für Kreditinstitute, mit einem Pilotprojekt den Vorstoß zu wagen. Für eine solche Initiative ist insbesondere die Automatisierung von Kundenprozessen empfehlenswert. Diese sind in der Regel detailliert dokumentiert und wenig abstrakt. So kann eine KI beispielsweise bei der Kontoeröffnung unterstützen und fehlende Unterlagen anfordern oder Angaben automatisiert überprüfen. Ein anderer Anwendungsfall ist die Kündigung eines Vertrags durch den Kunden. Diesen Vorgang inklusive der Kommunikation mit dem Kunden kann eine KI schon heute vollständig übernehmen.

Über die strukturierte Abwicklung von Kundenwünschen hinaus können Banken mit Hilfe von KI ihren Vertrieb intensivieren. Beispielsweise indem angeforderte Angebote hinsichtlich der angefragten Dienstleistung analysiert, mögliche weiterführende Interessen erkannt und das Angebot automatisch erweitert wird.

Regulatorische Vorteile im Zahlungsverkehr

Der Zahlungsverkehr ist im Wandel – unter anderem durch die stetig neuen regulatorischen Anforderungen an die Institute. Um den Spagat zwischen schneller Zahlungsabwicklung, beispielsweise durch Instant Payment, und zuverlässiger sowie sicherer Übermittlungen von Geldmengen zu gewährleisten, können KI-Systeme zielgerichtet Hilfe leisten.

Ein besonders großer Handlungsbedarf besteht aus Sicht der Regulatoren und Bankvorstände in der Betrugserkennung, denn gut fünf Prozent des weltweiten Bruttosozialprodukts werden jährlich als Geldwäsche-Transaktionen bewegt. Auf Grund der hohen und vergleichsweise sauberen Datenvorkommnisse im Bereich der Zahlungsabwicklung können KI-Anwendungen Transaktionen automatisch verarbeiten und anhand diverser Kriterien überprüfen. 2016 führte zu diesem Zweck beispielsweise Mastercard ein durch eine KI gesteuertes Kontrollnetzwerk für fehlerhafte und betrügerische Transaktionen ein, welches sich stetig verbessert. Durch die in diesem Zusammenhang aufgedeckten Korrelationen kann die Erfolgsquote für die Erkennung von betrügerischen Aktivitäten mit Hilfe einer KI signifikant erhöht werden, was für Finanzdienstleister jeglicher Art hohe Kostenersparnisse bedeutet. Des Weiteren kann eine solche intelligente Anwendung zusätzlich Embargoprüfungen durchführen und sogar komplexe Zusammenhänge und Verschleierungsversuche durchdringen.

Die an dieser Stelle bereits thematisierten hohen Datenvorkommnisse können Banken ergänzend verwenden, um die individuellen Zahlungsgewohnheiten Einzelner oder ausgewählter Kohorten auszuwerten und die daraus gewonnen Erkenntnisse zu nutzen. Ein Beispiel hierfür ist die automatische Einschätzung von Risiken, beispielsweise bei der Vergabe von Krediten. Durch die Erstellung detaillierter Zahlungsprofile können diese genau eingeschätzt werden. Jedoch dürfen auf Grund von Vorgaben des Regulators nicht alle möglicherweise relevanten Datenpunkte gesammelt oder ausgewertet werden.

Von Unterstützung bis zum autonomen Handel: KI in der Finanzierung

Bei komplexen Investitionsvorhaben, beispielsweise von gewerblichen Kunden, sind Geldinstitute vermehrt überfordert. Denn eine vollständige Begutachtung und Bewertung aller Randeffekte ist sehr aufwendig und kostenintensiv, aber notwendig, um die Risiken vollständig abschätzen zu können. KI kann durch die vollständige Analyse der gegebenen Datenlage eine schnelle, kostengünstige und fundierte Einschätzung bieten. Im Kontext von Sachinvestitionen können durch IoT ergänzend Sensordaten kontinuierlich ausgewertet und Trends identifiziert werden.

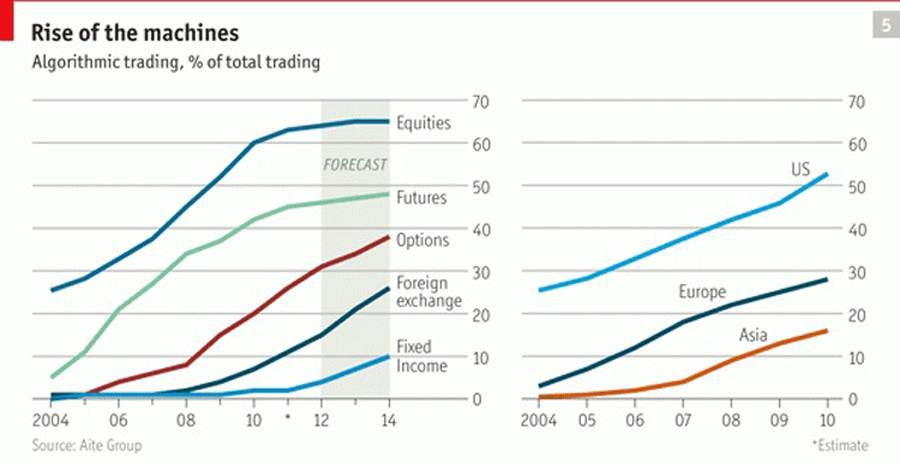

Das durch Algorithmen verursachte Handelsvolumen ist in den letzten Jahren beachtlich gestiegen.

Darüber hinaus wird KI bereits im Investmentbanking eingesetzt. Laut einer Studie der Aite-Novarica-Gruppe finden bereits ein Großteil der Aktienverkäufe weltweit und des Handels in den Vereinigten Staaten über algorithmenbasierte Anlageprogramme statt. Hedgefonds wie Aidyia aus Hong Kong melden überdurchschnittlich rentable Ergebnisse mit ihrem Ansatz, durch eine KI Kauf- und Verkaufsentscheidungen fällen zu lassen. Die Stärke einer KI-basierten Investmentlösung liegt insbesondere darin, dass diese die große Anzahl von historischen Daten in Zusammenhang mit aktuellen Ereignissen beurteilen und zusammenfassen kann. Gegebenenfalls ist jedoch bei einem solchen Einsatzbereich die Freigabe einer Entscheidung durch einen Menschen – den sogenannten „man in the loop“ – notwendig.

KI hat seinen Platz in der Bankenbranche bereits gefunden

Der Einsatz von KI im Bankenumfeld ist längst keine Neuheit mehr. Viele Startups und etablierte Institute setzen die Technologie bereits produktiv ein und erschließen damit neue, profitable Geschäftsmodelle. Insbesondere im Backoffice, Zahlungsverkehr und in der Finanzierung bieten sich für Finanzdienstleister große Chancen hinsichtlich eines Einstieg in die Technologie – mit vergleichsweise geringen Hürden.

Deshalb gilt für Entscheider weiterhin: Mehrwert für einen Finanzdienstleister kann nur generiert werden, wenn KI erstmalig im Rahmen eines Pilotprojektes zum Einsatz kommt. Deshalb ist es lohnend, ein solches Projekt kurzfristig zu initiieren, um erste Einblicke in den Prozess zur Implementierung von KI im eigenen Unternehmen zu generieren. Bei der Implementierung kann dabei insbesondere der Blick auf bereits realisierte Projekte anderer Institute nützen.