Kundenbezogene Transformation ist der Schlüssel für mehr Erfolg im Retail Banking. Einer Studie zufolge lassen sich damit Ergebnissteigerungen um bis zu 30 Prozent erzielen. Die Digitalisierung und neue Technologien bilden dazu eine wichtige Grundlage.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

© Shutterstock

Retail-Banken könnten durch Einsatz neuer Technologien und eine stärkere Mensch-Maschine-Vernetzung ihre Erträge in den kommenden drei Jahren um bis zu 30 Prozent steigern. Diese kundenbezogene Transformation ermöglicht kurze Bearbeitungszeiten, attraktive Online-Services und personalisierte Kundenangebote im Privatkundengeschäft. Das ist die zentrale Aussage einer aktuellen Studie der Boston Consulting Group (BCG) für die eine Benchmarking-Analyse von Finanzinstituten sowie eine weltweite Befragung von 42.000 Privatkunden vorgenommen wurden.

Kunden nutzen immer weniger Bankfilialen

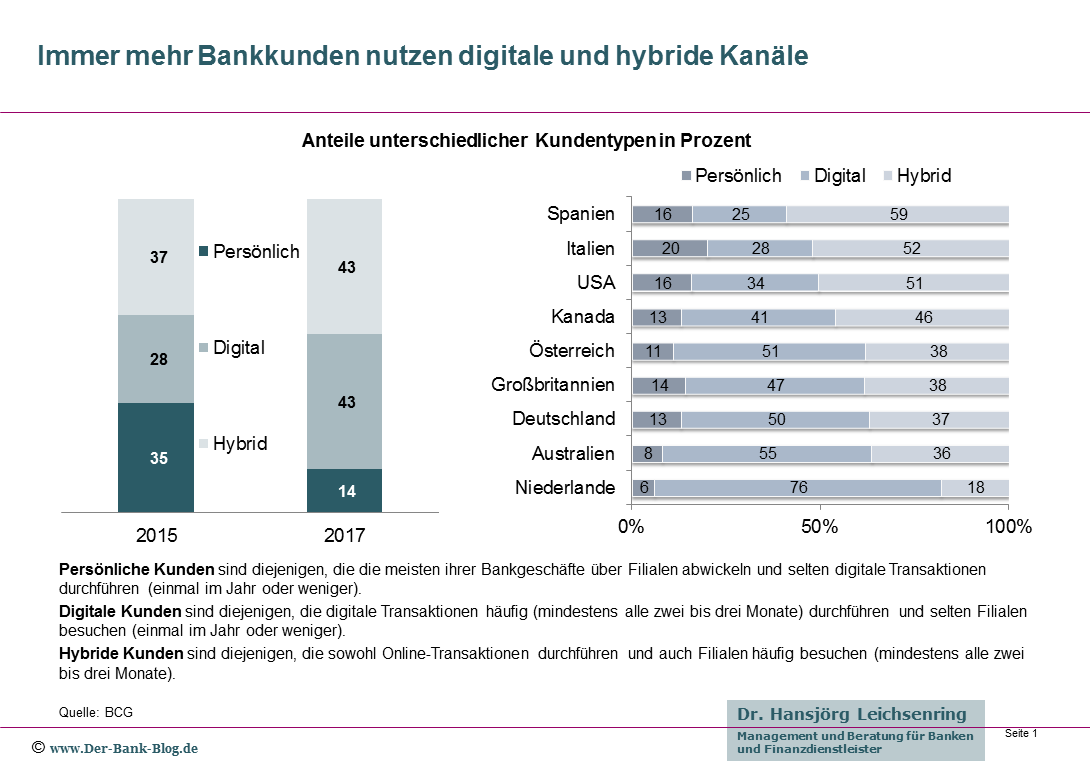

Die Studie zeigt, dass immer mehr Bankkunden digitale und hybribe Zugänge für ihre Bankgeschäfte nutzen. In Deutschland nutzen lediglich 13 Prozent der Kunden für ihre Bankgeschäfte ausschließlich Filialen. Die Hälfe wickelt ihr Bankgeschäft ausschließlich über digitale Kanäle ab – Tendenz steigend. 37 Prozent sind hybrid, d.h. sie nutzen abwechselnd digitale und physische Kanäle.

International nahm in den letzten Jahren der Anteil der Kunden, die digitale und hybride Zugänge für das Banking nutzen deutlich zu. Im internationalen Vergleich nimmt Deutschland dabei einen Mittelplatz ein.

Die meisten Banken haben zwar auf diese Entwicklung reagiert und ihre digitalen Angebote optimiert, schöpfen aber das Potenzial der Digitalisierung bei weitem noch nicht aus. Bisher wurde bei den meisten deutschen Banken hauptsächlich das Schaltergeschäft digitalisiert. Die Mitarbeiteranzahl pro Filiale nahm im Vergleich zu 2015 um drei Prozent ab, die Kundenanzahl pro Filiale ist allerdings um drei Prozent gewachsen. Die Abwicklung von Bankgeschäften ist dagegen noch kaum digitalisiert.

In Deutschland nutzen 87 Prozent der Bankkunden digitale und hybride Kanäle

„Deutsche Retailbanken verschlafen derzeit noch zu viele Chancen der Digitalisierung. Das effiziente, intelligente und kundenzentrierte Zusammenspiel von persönlicher Beratung und digitalen Produkten und Services ist entscheidend für den langfristigen Erfolg auf dem Markt.“

Holger Sachse, BCG

So werden z.B. europaweit schon rund 45 Prozent der Konten bei führenden Banken digital eröffnet. In Deutschland sind es außerhalb der Direktbanken lediglich drei Prozent.

Drei Maßnahmen zur kundenbezogenen Transformation

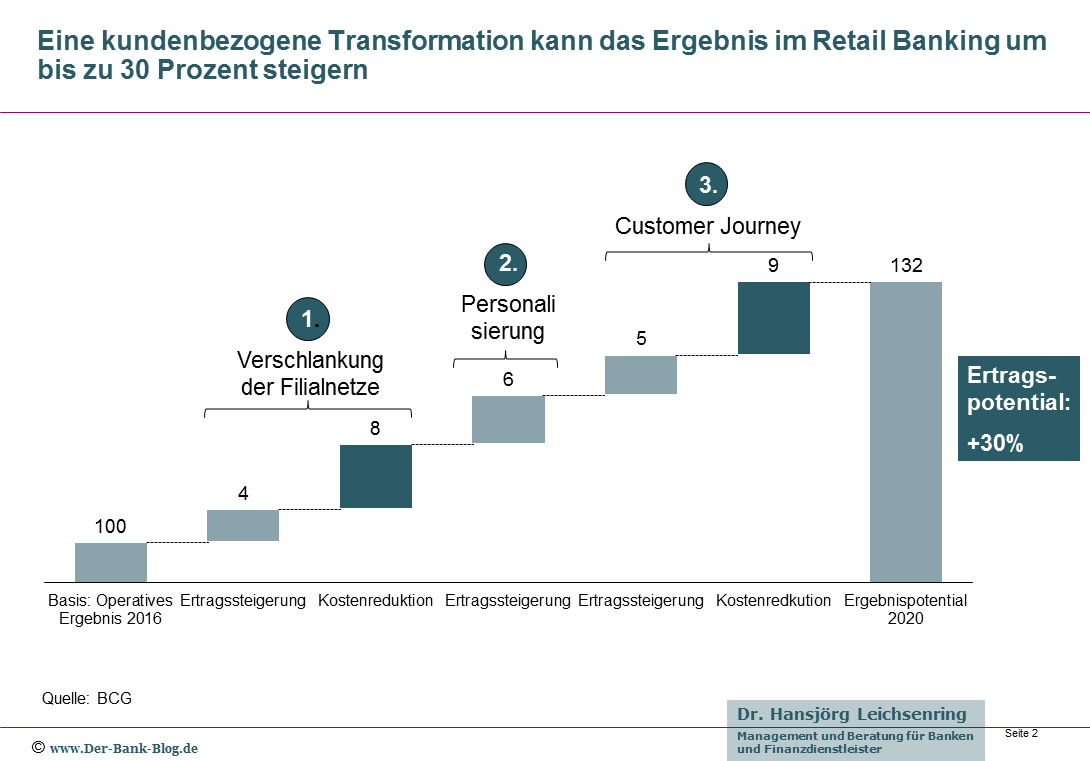

Die BCG-Analyse identifiziert drei zentrale Bereiche, in denen sich Veränderungen gravierend auf das Ergebnis auswirken:

- Verschlankung der Filialnetze.

- Vorantreiben der Personalisierung.

- Re-Design der „Customer Journey“.

Gemeinsam können diese Veränderungen das Ergebnis im Privatkundengeschäft um bis zu 30 Prozent in den kommenden drei Jahren erhöhen.

Die drei Maßnahmen einer kundenbezogene Transformation im Retail Banking und deren Ergebnisauswirkungen.

Verschlankung der Filialnetze

Eine der wichtigsten Herausforderungen ist die Umgestaltung des Filialnetzes, das rund 25 bis 30 Prozent der Gesamtbetriebskosten ausmacht. Anstatt eines einheitlichen Filialmodells sollten Banken vielfältige Filialformate schaffen. Smarte Datenanalysen helfen, Veränderungen im Kundenverhalten, Produktmix und in der Profitabilität vorherzusagen, und so Standortwahl und -angebot optimal zu bestimmen. Das verspricht Ertragszuwächse von fünf bis 15 Prozent und ermöglicht eine Verbesserung der Kundenzufriedenheit von zehn bis 15 Prozent.

Vorantreiben der Personalisierung

Die Kunden erwarten von Banken und Sparkassen zunehmend maßgeschneiderte Online- und Offline-Services und attraktive, leicht verständliche Produkte zu einem fairen Preis. Mit einer wertorientierten Preisbildung können Banken die Kundenzufriedenheit verbessern und eine Umsatzsteigerung bis zu 15 Prozent über einen kurzen Zeitraum von sechs bis zwölf Monaten erzielen. Zudem sollten die Banken in Produkt- und Serviceinnovationen investieren.

Re-Design der „Customer Journey“

Durch bessere digitale Kundenschnittstellen könnten Banken ihre Erträge um bis zu einem Fünftel steigern. Dazu müssen sie die wichtigsten Kundenerfahrungen identifizieren und neu gestalten. Künstliche Intelligenz, Robotik und andere digitale Serviceunterstützer können helfen, den Service effizienter zu machen. Zugleich sollten die Kapazitäten von Customer Relationship Managern erhöht werden. Durch schnellere Bearbeitungszeiten und präzisere Entscheidungsfindung können die Kosten um 10 bis 25 Prozent gesenkt werden.

Retail Banking bleibt wesentliche Ertragsquelle

Das Privatkundengeschäft bleibt eine wichtige Ertragsquelle für Banken und Sparkassen. Rund 45 Prozent des Umsatzes des globalen Bankgeschäfts werden dort erwirtschaftet. Der Studie zufolge erhöht sich der Ertrag im Retail Banking zwischen 2016 und 2020 mit einer kumulierten jährlichen Wachstumsrate (CAGR) von 4,6 Prozent. Diese liegt damit fast zwei Prozentpunkte höher als vor der Finanzkrise.

Der Blick auf die Weltregionen zeigt: Stark wachsen die Retailbanken vor allem im Nahen Osten, Afrika und Lateinamerika mit Wachstumsraten bis zu 10 Prozent. Dagegen liegen die Wachstumsraten von Nordamerika und Westeuropa in demselben Zeitraum bei nur etwa 2,5 Prozent.

In Deutschland sollten Retail-Banken jetzt handeln und massiv in den Ausbau von intelligenten Mensch-Maschine-Interaktionen investieren. Die intelligente Vernetzung von neuen Finanzprodukten mit einer individuellen digitalen Kundenbetreuung wird in Zukunft zu einem nachhaltigen Wettbewerbsvorteil im Privatkundengeschäft.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.