Getrieben von innovativen Ansätzen, bahnbrechenden Technologien und wegweisenden Neuerung müssen Banken den Kurs auf Veränderung setzen. Drei digitale Entwicklungen sollten sie dabei in 2018 als Wegmarkierung nutzen.

Digitale Banking und Technologietrends für das Banking von Morgen.

Wohin geht die Reise für Banken in 2018? Auf der einen Seite kommen neue Vorgaben wie PSD2 auf sie zu, auf der anderen Seite treibt der rasante technologische Fortschritt Geldinstitute vor sich her. Für Banken gilt es, agil und flexibel auf den Wandel zu reagieren. Nur dann können sie nicht nur neue Anforderungen erfüllen, sondern sich als Gewinner im Wettbewerb positionieren.

Drei digitale Treiber für das Banking von morgen

Auf die folgenden drei digitalen Trends sollten Banken im nächsten Jahr besonders achten:

- Kognitive Technologien,

- Blockchain und

- Open Banking.

Sie werden die Resilienz etablierter Institute auf die Probe stellen, neue Emporkömmlinge heraufbeschwören und die Karten für die kommenden Jahre neu verteilen.

1. Kognitive Technologien: Zwischen Robo-Advisors und Chatbots

Die Vorteile durch kognitive Technologien wie künstliche Intelligenz und maschinelles Lernen sind zu bedeutsam, um sie länger zu ignorieren. Sie drängen nicht nur mit Siebenmeilenstiefeln in sämtliche traditionelle Geschäftsbereiche vor, sondern eröffnen auch ganz neue Geschäftsmodelle und Möglichkeiten. In der Vermögensverwaltung sehen wir bereits, wie Robo-Advisors Einzug halten und das Geschäft auf den Kopf stellen: Sie beraten Anlagewillige und passen eigenständig mithilfe intelligenter Algorithmen Fonds an – sekundenschnell und unmittelbar. Bei Transaktionen können smarte Analysen Betrugsversuche entlarven und damit eine Sicherheit schaffen, die ohne technologische Unterstützung nicht machbar wären. Und eine aktuelle Studie von Accenture zeigt, dass Unternehmen, die erfolgreich künstliche Intelligenz einsetzen, ihre Rentabilität bis 2035 im Schnitt um 38 Prozent heben können. Dafür müssen auch Banken-CMOs kognitive Technologien auf ihre Agenda setzen, um Marketing und Strategie zu optimieren. Digitale Assistenten und Chatbots können nicht nur Prozesse vom Kundenkontakt bis zum Backoffice automatisieren, sondern auch gleichzeitig wichtige Erkenntnisse aus dem Kundenverhalten dokumentieren. Die jeweiligen Vorlieben und Interessen verdichten das Bild vom Kunden und bilden die Grundlage für eine personalisierte Ansprache. Aber nur mithilfe der künstlichen Intelligenz und einem hohen Grad an Automatisierung gelingt es, auch eine große Menge an Kunden mit jeweils zugeschnittenen Informationen anzusprechen. Denn KI-Tools können relevante Informationen und die beste Zeit für die Kontaktaufnahme ermitteln. Dabei erhöhen individualisierte Produktvorschläge auf der Basis der bekannten Interessen nicht nur die Relevanz für den Kunden, sondern steigern auch die Effizienz und Effektivität in Marketing und Vertrieb. Gleichzeitig entlasten KI-Analysen und Automatisierung Mitarbeiter von sich wiederholenden Routineaufgaben und schaffen Freiräume für kreative und strategische Entscheidungen sowie qualitativen Kundenkontakt.

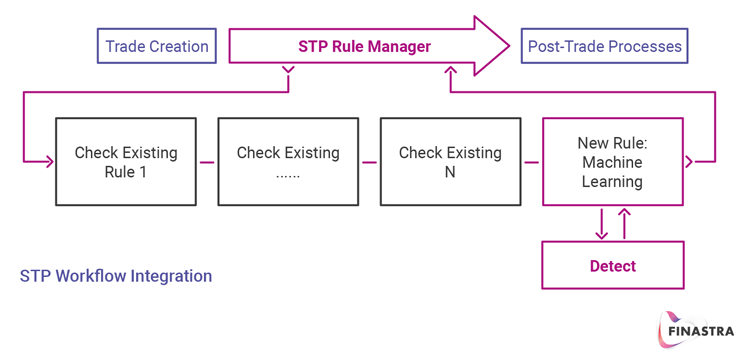

Mithilfe von künstlicher Intelligenz und maschinellem Lernen können STP-Workflows zum Erkennen von Unregelmäßigkeiten bei Transaktionen erweitert und deutlich verbessert werden.

2. Blockchain-Revolution: Mehr als Bitcoins

Häufig wird Blockchain nur mit Bitcoins in Verbindung gebracht. Zwar ist die Krypto-Währung momentan die längste Blockchain der Welt, aber nur eines von vielen Anwendungsbeispielen. Tatsächlich liegt in der Distributed-Ledger-Technologie enorme Sprengkraft und eine große Chance für Banken, wenn sie das Potenzial zu heben wissen. Banken erfüllen klassischerweise eine intermediäre Funktion, etwa bei Überweisungen von einer Partei zur anderen. Dabei sind Geldinstitute zu so komplexen und trägen Konstrukten gewachsen, dass selbst simple Zahlungstransfers – mit Ausnahme der Instant Payments – in der Regel Tage benötigen. Außerdem sind aufgrund der vielen involvierten Prozesse bei normalen Banküberweisungen Zahlungen unterhalb von zwanzig Cent unlukrativ. Mit Blockchain ändert sich dies schlagartig, sodass sogar Mikro-Payments jenseits des Cent-Bereichs denkbar werden. Entscheidend ist, dass Banken sich dieser disruptiven Energie bewusstwerden und selbst aus den Möglichkeiten schöpfen. Wie das im Bankenalltag gelingen kann, zeigt ein Pilotprojekt mit der Distributed-Ledger-Technologie für den Konsortialkreditmarkt: Die Plattform Fusion LenderComm von Finastra verbindet Kreditgeber und -vermittler. In Echtzeit können Kreditverträge, Rückstellungen, Bilanzpositionen und detaillierte Transaktionsdaten eingesehen und verwaltet werden. Namhafte Banken wie BNP Paribas, HSBC, ING und State Street setzen damit auf die Vorteile der Technologie und beteiligen sich an dem Vorstoß. Es gilt, weitere Initiativen dieser Art zu starten, um agil und flexibel auf die Veränderungen zu reagieren. Wer jetzt den Anschluss verpasst und nicht erkennt, dass in der Blockchain die gleiche spielverändernde Dynamik wie in Uber und Airbnb liegt, wird bald vom Wettbewerb abgehängt und gemeinsam mit Taxidiensten und Hotelketten seine Wunden lecken.

3. Open Banking: Die Zukunft der Finanzwelt ist offen

Weniger klangvoll als Blockchain, aber nicht minder umwälzend, ist die PSD2-Richtlinie. Neben höherem Schutz von Zahlungsdienstnutzern und IT-Sicherheit, schafft die Richtlinie auch Raum für Innovationen im digitalen Zahlungsverkehr. Denn Banken müssen Dritten Zugang zu den Kontodaten ihrer Kunden gewähren und das Auslösen von Zahlungen ermöglichen. Finanzinstitute, die immer noch nicht ihr Geschäftsmodell modernisiert haben, werden dadurch unter Druck geraten. Statt an überkommenen Strukturen und Prozessen festzuhalten, müssen sie gerade jetzt an ihrer Agilität und Flexibilität arbeiten. Dafür müssen sie die Wettbewerbssituation mit Drittanbietern auflösen und sich stattdessen mit ihnen verbrüdern, denn Fintechs bieten innovative Ansätze und moderne Technologien, die den Nerv der Zeit treffen.

Mithilfe offener Schnittstellen (APIs) können Einzeltechnologien wie KI-Systeme, Microservices oder Payment-Lösungen in einer Cloud-Umgebung zu innovativen neuen Anwendungen zusammengeführt werden.

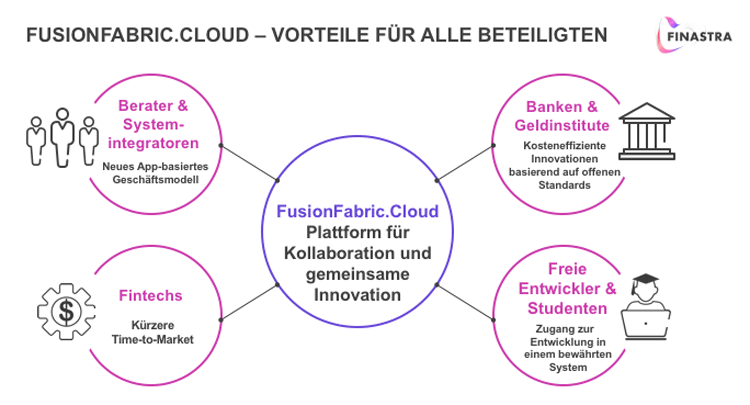

Open Banking dank offener Schnittstellen sind also vielmehr der Schlüssel, um innovative Lösungen als Software-as-a-Service zu implementieren und schnell auf neue Marktanforderungen zu reagieren. Der nächste Evolutionsschritt, mit dem Lösungen unterschiedlicher Anbieter in die Banken-IT-Infrastruktur integrieren werden müssen, ist Platform-as-a-Service. Dabei handelt es sich um ein Ökosystem für die Entwicklung und den Betrieb von neuen Lösungen. Der erste Anbieter, der ein derartiges Umfeld für Banken, Fintechs, Systemintegratoren, unabhängige Entwickler, Berater und Forscher schafft, ist Finastra mit der FusionFabric.cloud. In der offenen Plattform können sämtliche Beteiligte auf die bereitgestellte Infrastruktur aufsetzen und gemeinsam Innovationen vorantreiben. Banken können so das Potenzial dieser wertvollen Synergien und völlig neuen, innovativen Ansätze heben.

Die offene Plattform FusionFabric.cloud von Finastra bietet für alle Beteiligten Vorteile.

Heute die Weichen für morgen stellen

Die aktuellen technologischen und regulatorischen Entwicklungen leiten ein neues Zeitalter für Banken ein. Jetzt gilt es für Finanzinstitute, die Weichen für 2018 und darüber hinaus zu stellen, um zukunftsfähig zu bleiben.