Mit zunehmender Verbreitung von Embedded Finance wird die Customer Journey immer wichtiger. In einer Welt, in der Google, Amazon und Instagram die Benchmark für digitale Kundenerlebnisse sind, müssen Banken Kundenbedürfnisse besser verstehen und innovative Methoden anwenden.

Für Banken wird es immer wichtiger, positive Kundenerlebnisse zu schaffen.

Die Erwartungshaltung und das Verhalten speziell jüngerer Bankkunden werden immer stärker von der Interaktion mit BigTechs und Lifestyle-Apps geprägt. Die Verfügbarkeit, Benutzerfreundlichkeit und hohe Ästhetik von Diensten und Schnittstellen, eine nahtlose Integration über verschiedene Kanäle, sowie die zentrale Bereitstellung von relevanten Informationen gefällt Nutzer besonders an der Interaktion mit BigTechs. In Kombination mit der Zunahme von Embedded Finance – d.h. der Integration von Finanzdienstleistungen in die Prozesse und Customer Journeys von dritten Anbietern – gewinnt damit die holistische Betrachtung und Optimierung des digitalen Kundenerlebnisses für Banken an Bedeutung.

Erwartungen der Kunden durch BigTechs und Apps geprägt

Morgens geht für die meisten Menschen der erste Griff zum Smartphone: Ein Blick in den Kalender, neue Posts auf Instagram oder Facebook ansehen, kurz Mails überfliegen. Wie wird das Wetter heute? Fährt die S-Bahn pünktlich? Was gibt es Neues in der Welt?

Viele Bankkunden bewegen sich intensiv und mobil im Internet, shoppen online und verbringen viel Zeit auf sozialen Medien: Betrachtet man die Ergebnisse diverser Studien, so sind etwa 85 Prozent der Deutschen mindestens einmal täglich online, über 90 Prozent nutzen auch mobile Zugangskanäle, und gerade die unter 50-jährigen verbringen täglich etwa drei bis vier Stunden medial online. Über 90 Prozent dieser Altersgruppe kaufen online ein und etwa 60 Prozent nutzen dafür auch das Smartphone. Rund 95 Prozent der unter 50-jährigen nutzen soziale Medien, wobei sie im Durchschnitt auf drei verschiedenen Medien aktiv sind und täglich etwa 90 Minuten mit diesen verbringen. Etwa ein Drittel der unter 40-jährigen hat bereits mindestens einmal über soziale Medien eingekauft – die beliebtesten Kanäle sind hierbei Facebook und Instagram.

Angesichts dieser intensiven digitalen Immersion ist es nicht überraschend, dass die Erwartungen der Kunden bezüglich digitaler Kundenerlebnisse maßgeblich von ihren Erfahrungen und Interaktionen mit BigTechs und Lifestyle Apps geprägt werden. Kundenzentrierung stehen für diese Unternehmen an erster Stelle. So lautet beispielsweise das erste der Führungsprinzipien auf der Webseite von Amazon „Customer Obsession – 100 Prozent kundenorientiert: Leader fangen bei den Kunden an und arbeiten von dort aus rückwärts.“ Google beschreibt seine Philosophie in Form von zehn Grundsätzen, von denen der erste lautet: „Konzentriere dich auf den Nutzer und alles andere wird folgen.“ Und auch der frühere Apple-CEO Steve Jobs wird oft mit den Worten zitiert: „Man muss mit dem Kundenerlebnis beginnen und sich zur Technologie zurückarbeiten – nicht umgekehrt.“

Convenience, Verfügbarkeit und Integration entscheidend

Die Kunden, ihre Bedürfnisse, aber auch die Situation, in der sie sich in einem bestimmten Moment im Kontext der Customer Journey befinden, bilden für diese Unternehmen die Basis für die ganzheitliche Optimierung des Kundenerlebnisses und der entsprechenden Schnittstellen. Aufgrund ihrer breiten Kundenbasis und ihren umfassenden Analysefähigkeiten und Algorithmen verfügen sie über detaillierte Daten bezüglich des Verhaltens und der Bedürfnisse dieser Kunden. Dazu kommt, dass viele der BigTechs und Lifestyle Apps schon mindestens Bezahlfunktionen und in manchen Fällen auch Finanzierung- und Versicherungsangebote in ihre Prozesse integriert haben – immer mehr Kunden greifen somit im Kontext der Customer Journey dieser Unternehmen auf Finanzprodukte zu.

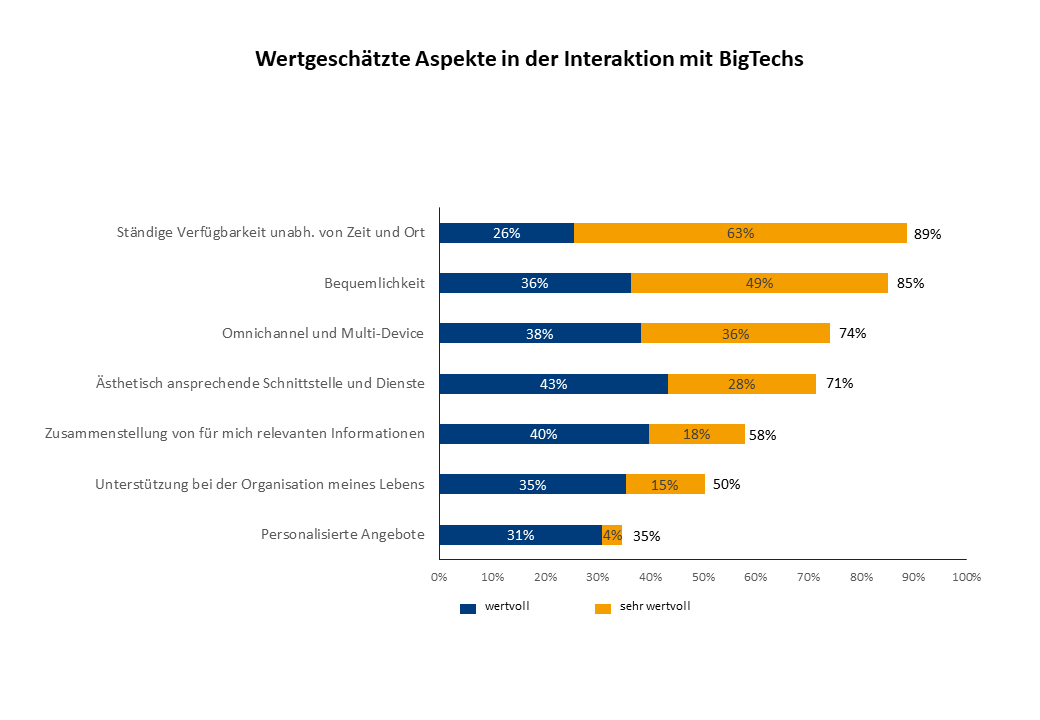

Eine Studie aus 2021 zur Identifikation der Aspekte, die Bankkunden an der Interaktion mit BigTechs besonders schätzen, zeigt die Relevanz der ständigen Verfügbarkeit der Dienste unabhängig von Zeit und Ort, der Benutzerfreundlichkeit, der nahtlosen Integration über verschiedene Kanäle und Zugangsgeräte, der hohen Ästhetik der Schnittstellen und Dienste, der zentralen Zusammenstellung von persönlich relevanten Informationen sowie der Unterstützung bei der Organisation des täglichen Lebens, siehe Grafik. Bei der Frage nach den Aspekten, welche die Kunden gerne stärker durch ihre Hausbank adoptiert sehen würden, wurde an erster Stelle die Benutzerfreundlichkeit der Dienste und Schnittstellen von mehr als der Hälfte der Befragten genannt, darauf folgte die ständige Verfügbarkeit der Leistungen unabhängig von Zeit und Ort, schnelle Lösungen, die schnelle Erbringung von Dienstleistungen sowie eine leicht verständliche Kundenschnittstelle. Die detaillierten Studienergebnisse können unter silke@finken.eu angefragt werden. Auszüge wurden in der Ausgabe 4/2022 der Zeitschrift „die Bank“ veröffentlicht.

Aspekte in der Interaktion mit BigTechs, die von den Nutzern als wertvoll bzw. sehr wertvoll angesehen wurden. Quelle: Finken/Rusp (2022)

Hohe Convenience erfordert intuitive Customer Journey

Ein elementarer Bestandteil der Convenience von digitalen oder digital bereitgestellten Diensten ist eine durchdachte und intuitive Customer Journey. Betrachtet man die Angebote und Kundenerlebnisse der BigTechs und führenden Lifestyle Apps, so zeichnen sich eine Reihe von konkreten Eigenschaften und Beispielen ab:

- Häufig genutzte und populäre Funktionen werden priorisiert zur Verfügung gestellt.

- Relevante Informationen und Daten werden leicht einsehbar gebündelt und geräteübergreifend synchronisiert.

- Potenziell interessante Anregungen und Angebote basierend auf den Präferenzen der Kunden werden ansprechend präsentiert.

- Einfache und repetitive Aufgaben werden durch Automatisierung und intelligente Nutzung von Technologie vereinfacht oder komplett übernommen.

Um Sollbruchstellen im Prozess und Kaufabbrüche zu vermeiden, werden zudem die vom Kunden im Rahmen des Informations- oder Kaufprozesses benötigten Finanzprodukte ebenfalls so nahtlos wie möglich integriert. Gut orchestrierte Customer Journeys mit integrierten Bezahlfunktionen findet man jedoch nicht nur bei großen BigTechs – ein anschauliches Beispiel dafür ist die Mobile Order und Pay Funktionalität im Rahmen der Starbucks App, mit der die Kunden nicht nur vorab bestellen können, sondern auch auf verschiedene Weise bezahlen, Punkte sammeln und digitale Geschenke senden können. Eine ähnliche Customer Journey bietet ebenfalls das Münchener Unternehmen Dean & David.

Für Banken wiederum bedeutet dies, dass sie nicht nur die eigene Customer Journey und das digitale Kundenerlebnis in Isolation optimieren sollten, sondern einen holistischen Ansatz adoptieren müssen. Einerseits sind die Finanzprodukte Teil einer längeren Kundenerfahrung, die typischerweise in der Umgebung von Dritten beginnt. Andererseits sollten Banken darauf achten, dass ihre Produkte, Leistungen und auch ihre Marke eine entsprechende Visibilität für die Kunden haben, um auf diesem Weg ebenfalls potenzielle neue Kunden zu werben beziehungsweise den Share-of-Wallet bei Bestandskunden zu erhöhen.

Fazit: Optimierung des digitalen Kundenerlebnisses

Die zunehmende Omnipräsenz von BigTechs, ihre konsequente Kundenzentrierung und ihre dadurch sehr intuitiven und benutzerfreundlichen digitalen Kundenerlebnisse verändern die Erwartungshaltung der Nutzer an digitale und digital bereitgestellten Leistungen und Kundenschnittstellen der Banken. Die Verfügbarkeit, Benutzerfreundlichkeit und hohe Ästhetik von Diensten und Schnittstellen, die nahtlose Integration über verschiedene Kanäle, sowie die zentrale Bereitstellung von relevanten Informationen werden dabei besonders geschätzt.

Im Kontext von Embedded Finance wird für Banken daher eine holistische Optimierung des digitalen Kundenerlebnisses immer relevanter. Dies erfordert ein grundlegendes Verständnis der Kundenbedürfnisse, die Betrachtung der kompletten Customer Journey über mehrere Parteien hinweg und die Förderung eines kundenzentrierten Mindsets innerhalb der eigenen Organisation. Eine detailliertere Diskussion und Beispiele für diese Erfolgsfaktoren folgen im zweiten Teil des Beitrags.