Einer aktuellen Studie zufolge hinken europäische Banken beim Thema Künstliche Intelligenz hinterher. Es drohen Wettbewerbsnachteile und Kundenverlust. Die Institute müssen eine gesamtheitliche langfristige Strategie entwickeln, um aufzuholen.

Technologie ist nicht erst seit der Digitalisierung ein wichtiger Faktor für Finanzdienstleister. Im Bank Blog finden Sie Studien zu den wichtigsten Trends und Entwicklungen.

Banken müssen im digitalen Zeitalter rund um die Uhr erreichbar sein und eine hohe Servicequalität bieten, ohne dass die Kosten in die Höhe schnellen. Weltweit verzichtet daher kaum noch eine größere Bank auf den Einsatz Künstlicher Intelligenz (KI). Beispiele sind Chatbots, Virtuelle Assistenten, intelligente 360-Grad-Kundenplattformen oder automatisierte Prozesse im Risikomanagement oder bei der Kreditvergabe.

Doch nur die wenigsten Häuser verfolgen eine ganzheitliche Strategie, verfügen über entsprechende Ressourcen und nutzen sämtliche Möglichkeiten des maschinellen Lernens sowie der Automatisierung menschlicher Denkprozesse entlang ihrer Wertschöpfungskette. Dies zeigt eine aktuelle Studie der internationalen Unternehmensberatung Bain & Company.

US-Banken führend bei Künstlicher Intelligenz

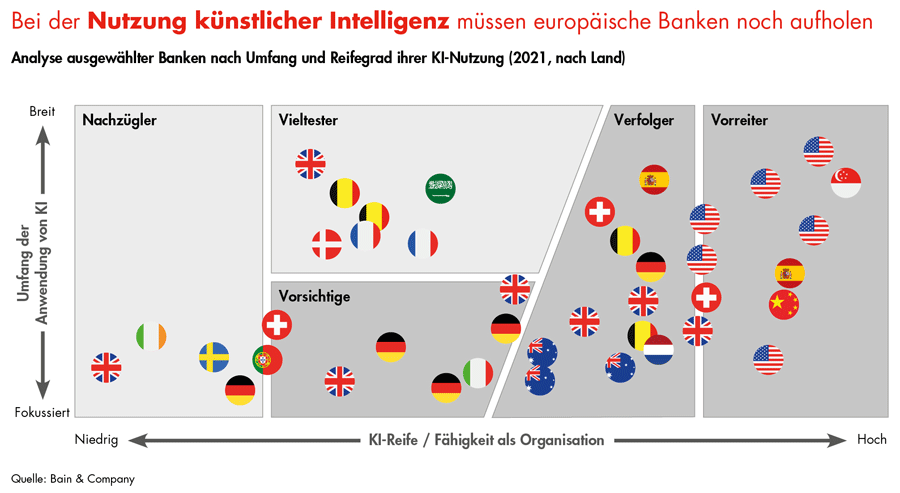

Zahlreiche Banken aus den USA zählen zu den Vorreitern bei der Nutzung Künstlicher Intelligenz. Die US-Banken haben zum Teil inzwischen einen mehrjährigen Vorsprung auf diesem Technologiegebiet. Nur eine europäische Bank zählt bei KI zu den Top-Instituten und das, obwohl zahlreiche europäische Banken, darunter auch namhafte deutsche und Schweizer Anbieter, mittlerweile über eine gewisse Erfahrung beim KI-Einsatz verfügen. Viele europäische Banken würden noch sehr zögerlich agieren und damit den US-Instituten hinterherhinken.

Speziell das Firmenkundengeschäft der europäischen Häuser könnte damit in Gefahr geraten, da hier ein globaler Wettbewerb herrscht. Gerade in diesem hart umkämpften Markt würden die US-Banken durch den konsequenten Einsatz künstlicher Intelligenz mehr über die Bedürfnisse ihrer Kundschaft wissen und könnten so Angebote rascher unterbreiten und individueller gestalten. Zudem würden sie von einem höheren Automatisierungsgrad ihrer Prozesse profitieren.

Länderbezogener Vergleich der Positionierung von Banken beim Thema Künstliche Intelligenz.

Ansprüche der Kundschaft wachsen

Mittelfristig könnte eine unzureichende Nutzung dieser Technologie auch zulasten des Retail-Geschäfts gehen. Durch Onlinebestellungen und -interaktionen in anderen Branchen hätten Privatkunden gelernt, wie schnell und einfach digitale Prozesse funktionieren können. Sie würden ein solches Angebot nun auch zunehmend von ihrer Hausbank erwarten und sich andernfalls nach Alternativen umschauen.

Das höhere Anspruchsniveau reiche bis hin zu einem reibungslosen 24-Stunden-Service an sieben Tagen in der Woche. So hat in den USA beispielsweise der virtuelle Agent Erica der Bank of America nach eigenen Angaben bereits Millionen von Anfragen effizient beantwortet.

Höhere Produktivität und besserer Service

In erster Linie sehen europäische Kreditinstitute den KI-Einsatz derzeit als Möglichkeit, rasch Kosten zu senken. Doch dies greife zu kurz. Künstliche Intelligenz sei eine der effektivsten Antworten auf die fundamentalen Herausforderungen der Banken in diesem Jahrzehnt. Kreditinstitute könnten so über digitale Kanäle personalisiert zu jeder Zeit und an jedem Tag mit Kunden interagieren und sie so stärker binden. Zugleich ließen sich mit KI Risiken besser erkennen, quantifizieren und überwachen.

Kostenvorteile ergeben sich für Banken in zweifacher Hinsicht:

- Zum einen erhöht sich durch die Automatisierung sowie die ständige Erreichbarkeit ihre Produktivität.

- Zum anderen kann mit künstlicher Intelligenz die Servicequalität gesteigert werden – durch ständiges Weiterlernen und Einbeziehung aller verfügbaren Informationsquellen.

Durch KI transformierte Prozesse können teilweise um über 80 Prozent effizienter gestaltet werden. Banken, die künstliche Intelligenz systematisch und strategisch nutzen, werden deshalb den anderen Instituten in puncto Kundenzufriedenheit und Kosteneffizienz voraus sein, so die Autoren.

Banken müssen handeln

Derzeit hätten die meisten europäischen Banken keine klare Strategie für den Einsatz Künstlicher Intelligenz. Um das volle Potential der Technologie zu nutzen und gezielt zu investieren sei aber genau dies notwendig. Statt unternehmensweit einheitlicher Ziele, einer abteilungsübergreifenden langfristigen Strategie und deren konsequente Umsetzung gäbe es bislang nur einzelne KI-Anwendungen. Die Strukturierung und Priorisierung der einzelnen Initiativen im Rahmen einer klaren Strategie sei der Schlüssel zum Erfolg beim Einsatz künstlicher Intelligenz.

Ein Beispiel dafür ist die vielerorts bereits begonnene Automatisierung der Kreditvergabe. Statt unabgestimmte Initiativen in den verschiedenen Geschäftsbereichen voranzutreiben, gelte es, sich im ersten Schritt auf eine Technologie, eine Plattform und eine Datenbasis zu verständigen sowie alles institutsweit unter Einbindung von Risikomanagement und Compliance zu installieren. Im zweiten Schritt ist es den einzelnen Geschäftsbereichen dadurch möglich, gezielt wertschaffende Prozesse sowie eventuell auch das Pricing zu automatisieren. So seien Banken dann in der Lage, ihren Kunden binnen 24 Stunden einen passenden Kredit anzubieten und abzuschließen. Heute dauere dieser Prozess zum Teil noch Tage, wenn nicht gar Wochen.

Künstliche Intelligenz werde für die Banken in Europa und insbesondere in der DACH-Region zum Katalysator für den tiefgreifenden Wandel, der sich in ihren Geschäftsmodellen vollzieht. Je früher ein Haus tätig werde und sich systematisch mit KI auseinandersetze, desto eher könne es sich einen deutlichen Wettbewerbsvorsprung verschaffen. Dieser beruhe auf den Skaleneffekten, die sich durch die wachsende Erfahrung ergäben, aber auch auf einer höheren Kundenzufriedenheit sowie einer wachsenden Rendite.