Eine Umfrage zeigt, dass bei 61 Prozent der Finanzdienstleister in APAC mehr als die Hälfte der Arbeit von Künstlicher Intelligenz unterstützt wird, während dies in Europa bei nur 41 Prozent der Befragten der Fall ist. Verpassen die Europäer den Anschluss?

Europäische Finanzdienstleister haben beim Einsatz Künstlicher Intelligenz Nachholbedarf.

Wenn es eine Lektion gibt, die man aus der Betrachtung der jüngsten Ereignisse aus einem globalen Blickwinkel lernen kann, dann die, dass frühes und entschlossenes Handeln die besten Ergebnisse bringt. Die globale Studie „Der Weg nach vorn: Künstliche Intelligenz und die Zukunft der Finanzdienstleistungen“ der Economist Intelligence Unit (EIU) untermauert dies. Der Befragung von 200 Geschäftsführern und Führungskräften zufolge haben die Banken aus dem asiatisch-pazifischen Raum bei der Einführung Künstlicher Intelligenz (KI) die anderen Regionen weit hinter sich gelassen und ernten den größten wirtschaftlichen Nutzen aus der Technologie – insbesondere bei der Senkung von Betriebskosten und Arbeitsbelastung.

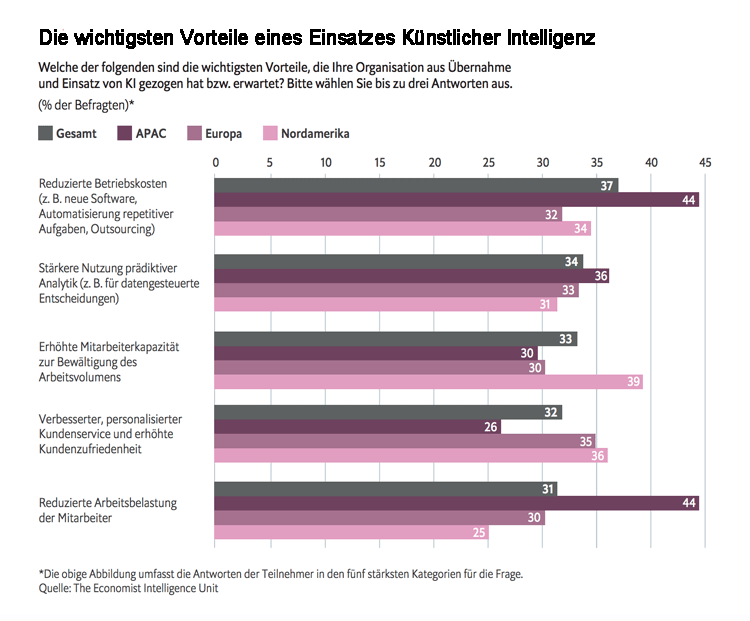

Laut der Studie gaben 61 Prozent aller APAC-Befragten an, dass die Hälfte oder mehr ihres Arbeitspensums durch KI unterstützt wird. In Europa waren dies nur 41 Prozent – ganze 20 Prozent weniger. Europäische Banken haben folglich auch weniger Vorteile durch KI. Nur 32 Prozent senken ihre Betriebskosten dank KI, während dies in APAC bereits 44 Prozent tun.

Wenn es um KI geht, steht bei europäischen Finanzdienstleistern die Kundenzufriedenheit im Vordergrund.

Double Trouble im Bankwesen

Früh zu handeln ist jedoch leichter gesagt als getan. Viele europäische Finanzdienstleister befinden sich in einem Dilemma: Ihr Betriebskapital wurde durch die Kombination von hoher regulatorischer Komplexität mit historisch niedrigen Zinssätzen unter Druck gesetzt – Double Trouble im Bankwesen.

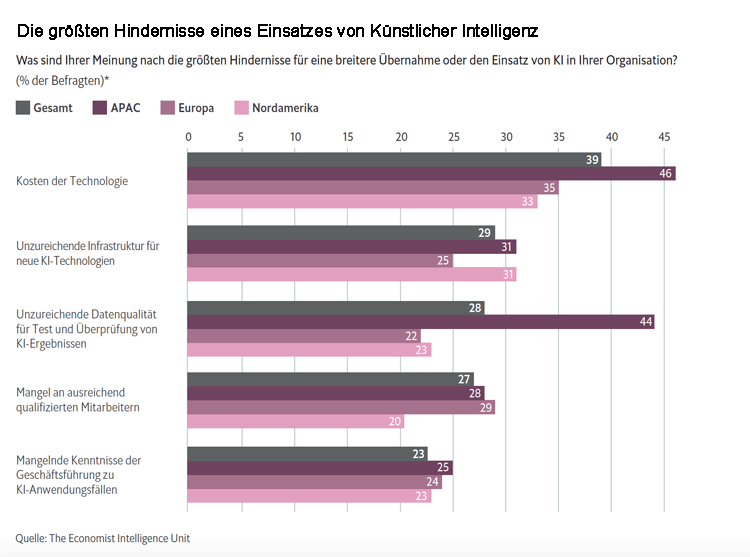

Wie die Studie zeigt, stellen die Technologiekosten das größte Hindernis für die KI-Einführung dar (35 Prozent). Und es gibt noch weitere kostenbezogene Hindernisse wie unzureichende KI-Infrastruktur (25 Prozent), unzureichende Datenqualität (22 Prozent) und Mangel an entsprechend qualifiziertem Personal (29 Prozent).

Die Kosten der Technologie, der Mangel an ausreichend qualifizierten Mitarbeitern und eine unzureichende Infrastruktur für neue KI-Technologien hemmen die KI-Einführung in Europa.

Das bedeutet aber auch, dass die Europäer am meisten davon profitieren, wenn sie KI eher früher als später einführen. Die doppelte Belastung erhöht den Gewinndruck und verleitet Mitarbeiter auf allen Ebenen, kurzsichtige Entscheidungen auf Grundlage persönlicher Vorurteile und Ziele zu treffen. Die katastrophalen Folgen haben wir während der letzten großen Rezession gesehen. Nur KI-Algorithmen können die enorme Anzahl von Variablen berücksichtigen, die große Retail-Banken abwägen müssen, um schnelle und optimale Kompromisse einzugehen und so bessere Vorhersagen zu treffen oder Risiken zu minimieren.

Challenger-Banken und der Wandel der Banklandschaft

Gleichzeitig befindet sich die europäische Bankenlandschaft durch viele andere komplexe Sachverhalte im Wandel. Der demografische Wandel, der Brexit und das Entstehen von Challenger-Banken bringen Störungen in der Branche mit sich. Insbesondere Letztere gestalten das Gesicht der Branche mit ihrem Technology-First-Ansatz neu. Sie bauen auf modernen Technologie-Stacks auf, sind mit KI ausgestattet, bieten Apps an und nutzen die Cloud. Daher sind sie relativ agil und bieten gut integrierte Benutzererfahrungen. Challenger-Banken bieten oft auch wesentlich einfachere Dienste an. Ihr Kundenerlebnis wird vollständig von der Technologie bestimmt.

Noch ist jedoch nicht alle Hoffnung verloren. Wenn traditionelle Banken bei KI-Anwendungen wie virtuelle Assistenten, mobile Apps und „Customer 360“ technologisch aufholen, haben sie die Möglichkeit, eine unschlagbare Kombination aus Zuverlässigkeit und Benutzererlebnis anzubieten.

Einige werden argumentieren, dass Challenger-Banken keine so große Bedrohung darstellen wie einst angenommen. Vielleicht nicht – aber es gibt immer mehr Anzeichen dafür, dass die Challenger-Banken in Europa weiter an Boden gewinnen. Verschiedene Statistiken deuten darauf hin, dass sich die Verbraucher absichern, indem sie neben ihren herkömmlichen Konten auch Konten bei Challenger-Banken eröffnen. Es ist nur eine Frage der Zeit, bis sie damit beginnen, ihre Portfolios zugunsten derjenigen zu straffen, die insgesamt das bessere Kundenerlebnis bieten.

Die Gelegenheit: KI für die Personalisierung

Hier gibt es eine Gelegenheit für europäische Finanzdienstleister, in Sachen Personalisierung zu punkten. Ein Bereich, in dem APAC-Banken hinter andere Regionen zurückfielen, ist laut EIU-Studie die durch KI „verbesserte personalisierte Kundenbetreuung und Kundenzufriedenheit“. Haben hier womöglich einige APAC-Banken die Automatisierung zu weit getrieben?

In den letzten Jahren haben traditionelle Banken große Fortschritte bei der Verbesserung und Personalisierung ihres Kundenservice gemacht und bieten auch bessere Online- und App-basierte Dienstleistungen an. Da die europäischen Banken bereits ihre Lektion in Sachen mangelhaft ausgelagerte und automatisierte Dienstleistungen gelernt haben, können sie nun die Möglichkeit nutzen, mit KI den Kundendienst zu verbessern und personalisierten Service anzubieten.

Um mit KI Erfolg zu haben, muss man sie in Angriff nehmen

Mark Twain hat mal gesagt, dass das Geheimnis des Erfolgs darin liegt, etwas in Angriff zu nehmen. Auf Englisch: „The secret of getting ahead is getting started.“ Doch viele wissen nicht, wie das Zitat weitergeht: „Das Geheimnis des Anfangs besteht darin, komplexe überwältigende Aufgaben in kleine überschaubare Aufgaben zu zerlegen und mit der ersten zu beginnen.“

Die europäischen Retail-Banken sollten diesen weisen Ratschlag beherzigen, um die Vorteile Künstlicher Intelligenz voll auszuschöpfen – es ist noch nicht zu spät.