In der Bankenbranche setzt sich der Filialabbau weiter fort – laut einer Mitteilung der Bundesbank wurden allein im Jahr 2020 mehr als 2.500 Filialen geschlossen. Das setzt sowohl Institute, Bankkunden als auch Mitarbeiter unter Druck. Ein Whitepaper zeigt Lösungen auf.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Unter dem gestiegenen Kostendruck müssen sich Banken und Finanzinstitute verstärkt um eine Neuausrichtung und -aufstellung ihres bisherigen Geschäftsmodells kümmern. Die Kunden werden im digitalen Umfeld betreut, Filialen zusammengelegt oder gänzlich geschlossen, neue Arbeitsfelder und Kundenkommunikationswege entstehen. Dies sichert zwar die Stabilität und Rentabilität der Institute, bedeutet aber auch ein Umdenken seitens der Kunden sowie neue Anforderungen an die Mitarbeiter.

In einem Whitepaper von Nuance wird unter anderem untersucht, warum die digitale Transformation entscheidend für Unternehmen ist, die sich über das Kundenerlebnis differenzieren wollen und wie eine nachhaltige Transformation einen langfristigen Mehrwert für Unternehmen schaffen kann.

Vorteile der digitalen Transformation nutzen

Es ist nicht damit getan, digitale Wege zur Überweisung oder für weitere Transaktionen zur Verfügung zu stellen. Gerade im Übergang vom Filialservice zum digitalen Kanal benötigen Kundinnen und Kunden oft zusätzliche Unterstützung, um u.a. auch leicht an notwendige Informationen zu Angeboten und Services zu gelangen, aber auch um das Vertrauen zum Institut zu erhalten. Ein Bruch in dieser Kommunikationskette führt heute schneller denn je zum Vertrauensverlust und zur Kundenabwanderung.

Durch die weltweite COVID-19-Pandemie erlebten Kunden, Kundinnen und gesamte Teams tiefgehende Einschnitte im Serviceangebot verschiedener Unternehmen, Banken und Finanzinstitute. Die Lücken im Digitalkanal wurden sichtbar und auch die Versäumnisse der letzten Jahre. Bankmitarbeiter arbeiteten vermehrt im Homeoffice, während ein massiver Anstieg im Kontaktvolumen festgestellt wurde. Viele Kunden stiegen auf Online- oder telefonische Services um, um die Kontakte zu reduzieren bzw. um im Lockdown weiter geschäftsfähig zu bleiben.

Digitale Anpassungen im Zuge von Corona

Viele Unternehmen bauten in dieser Zeit verstärkt schnell und möglichst kostengünstig digitale Kanäle aus und boten neue Serviceangebote wie virtuelle Assistenten oder Live-Chat an. Schnell wurde sichtbar, dass sich Warteschlangen im Telefonkanal verkürzten, Bearbeitungszeiten kürzer wurden, die Produktivität der Agenten stieg sowie die allgemeine Kundenzufriedenheit und zunächst auch die Kosten sanken.

Um langfristig diese Vorteile zu nutzen und nachhaltig Kosten möglichst gering zu halten, Rentabilität und Produktivität zu steigern und Kunden zu binden, ist es nun an der Zeit die digitalen Prozesse wirklich zu transformieren.

Neue Herausforderungen für den Kundenservice

Der „Fernkontakt“ zwischen den Instituten und Kunden birgt auch das Risiko des Kontaktverlusts und der Austauschbarkeit, wenn die persönliche Bindung oder differenzierende Faktoren fehlen. Daher ist es lohnend die Motivation der Kontakte beziehungsweise der ausbleibenden Kontakte näher zu untersuchen.

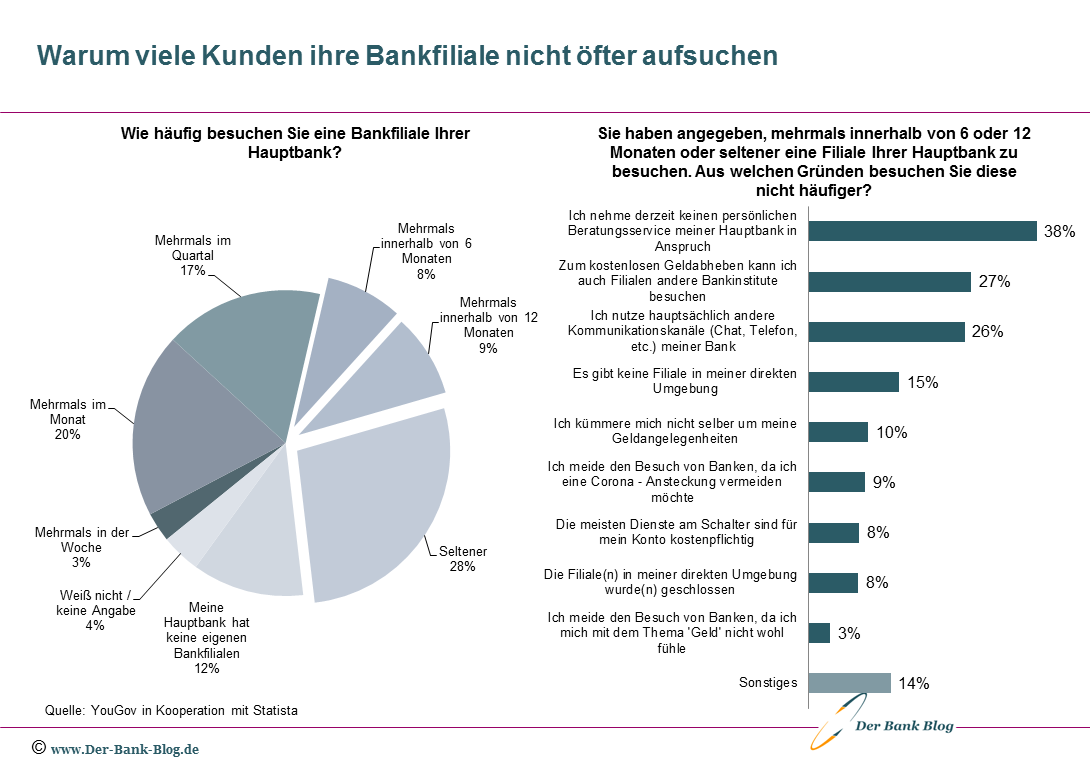

Laut einer YouGov-Umfrage nutzen 38 Prozent der Bankkunden derzeit keine persönliche Beratung. Vordergründig ist dies ein günstiger Umstand, da so die Kosten für das Institut durch Beratung und Service natürlich minimal sind. Betrachtet man es allerdings genauer, fallen ungenutzte Chancen auf, um durch eine individuelle Beratung das bessere Produkt oder den besseren Service für den jeweiligen Kunden anzubieten.

Kombiniert man dies mit dem Fakt, dass 27 Prozent der Kunden auch fremde Filialen nutzen, um Geld abzuheben, ergibt sich ein hohes Risiko, Kunden an dieses Geldhaus zu verlieren.

Wie häufig Kunden Bankfilialen aufsuchen und warum sie dies nicht öfter tun.

Was ist zu tun – ein oft gestellte Frage

Die Kunden in den Kanälen ihrer Wahl abzuholen und Services kanalübergreifend zur Verfügung zu stellen ist die Herausforderung, vor der die Institute bei der Digitalisierung aktuell stehen. Zum Teil bremst veraltete Infrastruktur diesen Ansatz noch aus – aus Nutzersicht ist es unverständlich, dass manche Prozesse im Internetbanking durchgeführt werden können, jedoch nicht am Telefon bereitstehen oder grundsätzlich einen Filialbesuch benötigen.

Die Kundenerfahrung muss von Grund auf neu gedacht und erfolgreich geplant werden. Banken und Sparkassen müssen Ihren Kunden die Erfahrungen bieten, die sie suchen:

- Schaffung überzeugender Selfservice-Angebote.

- Personalisierung der Interaktionen und Customer Journey.

- Angebot von proaktivem Service.

- Stärkung der Mitarbeiter und Agenten.

- Schaffung von übergreifenden Teams und Touchpoints.

Ausblick: Digitale Transformation mit dem Trend zu Outbound

Moderne Organisationen besitzen eine Vielzahl von Berührungspunkten, über die sie mit ihren Kunden kommunizieren. Es ist wichtig, die Kunden über den Kanal ihrer Wahl anzusprechen und sicherzustellen, dass sie nahtlos zwischen allen Kanälen wechseln können. Der Schlüssel dazu ist künstliche Intelligenz (KI), in diesem Kontext „Conversational AI“ genannt.

Conversational AI transformiert das Kundenerlebnis mittels Vorhersage des Anliegens, Interaktion und Analyse, unter Verwendung einer ausgewogenen Mischung aus kognitiven Engines und Support-Mitarbeitern. KI-Funktionen können während des gesamten Lebenszyklus des Kundenservice zum Einsatz kommen und genutzt werden, und ebenso proaktive Outbound-Konversationen ermöglichen.

Der proaktive Outbound Kontakt wird gemäß Gartner in den nächsten Jahren stark zunehmen und bis 2025 den Inbound Kontakt zahlenmäßig überholen. Hier wird es wichtig sein nach Bedürfnissen der Kunden zu differenzieren und ungefragte Anrufe zu unterlassen, sondern den Kunden nur dann zu kontaktieren, wenn dieser es auch als sinnvoll empfindet. Die rechtzeitige Benachrichtigung über einen bevorstehenden Fälligkeitstermin oder eine Warnung, wenn ungewöhnliche Kreditkartentransaktionen beobachtet werden, sind hierfür gute Beispiele, die helfen die Kundenbindung zu steigern.

Wie Sie die digitale Transformation zum Nutzen für Ihre Kunden, Mitarbeiter und letztlich für das Unternehmen nutzen können, lesen Sie im Whitepaper „Digitale Transformation – neu gedacht“. Neben einigen Praxistipps finden Sie ebenfalls Best Practices aus unterschiedlichen Industrien.