Welches sind aktuell die wichtigsten Herausforderungen und Prioritäten für Banken und Finanzinstitute? Eine aktuelle Befragung von Vorstandsmitgliedern zeigt die Vielfalt und Dringlichkeit der Themen. Um sich zukunftssicher aufzustellen, müssen die Institute jetzt handeln.

Schwächelnde Wachstumsaussichten, Personalmangel und Digitalisierung inkl. neuer Technologien wie Generative-AI oder Metaverse sind die Top-Herausforderungen der befragten Vorstandsmitglieder aus über 80 internationalen Banken und Finanzinstituten.

Im Rahmen einer Studie haben wir eine repräsentative Auswahl an Vorstandsmitgliedern aus Banken und weiteren Finanzdienstleistern zu ihren Herausforderungen und Prioritäten für das Jahr 2023 befragt.

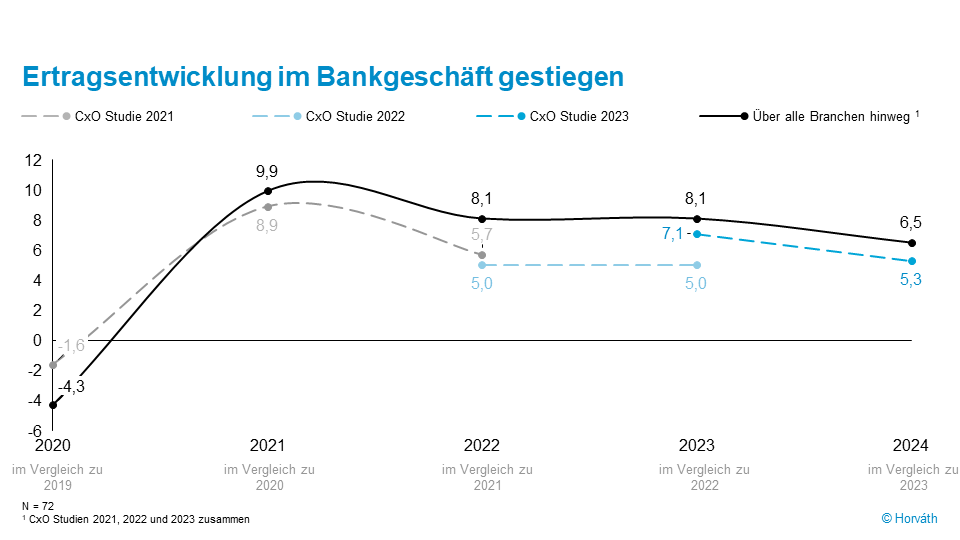

Der Treiber für das Wachstum bei den Finanzinstituten ist demnach weiterhin ganz klar das Zinsgeschäft. Der Studie zufolge erwarten die Kreditinstitute für das Gesamtjahr 2023 eine Zinsertragsteigerung von durchschnittlich 8,3 Prozent. Dazu kommen steigende Provisions- und Gebühreneinnahmen (+4,1 Prozent) bei einer moderaten Risikovorsorge (+1,2 Prozent), da umfassende Rückstellungen im Vorjahr für Flexibilität sorgen. Auch bei der Immobilienfinanzierung werden keine wesentlichen Ausfälle erwartet, daher gehen die Institute weiterhin von einem Anstieg der Gewinne aus.

Für das aktuelle Geschäftsjahr rechnen die Banken mit insgesamt etwa 7,1 Prozent höheren Erträgen, während steigende Personal- und Verwaltungskosten bei gleichzeitig niedrigeren Zinseinnahmen zu einem schwächeren Wachstum (+5,3 Prozent) im Jahr 2024 führen werden.

Der Fachkräftemangel und die Inflation, wenn nun auch wieder abnehmend, werden mittelfristig aber zu Lohnerhöhungen führen. Daher rücken Preis- und Umsatzmodelle wieder verstärkt in den Fokus.

Die Ertragsentwicklung im Bankgeschäft ist im Vergleich zum Vorjahr gestiegen.

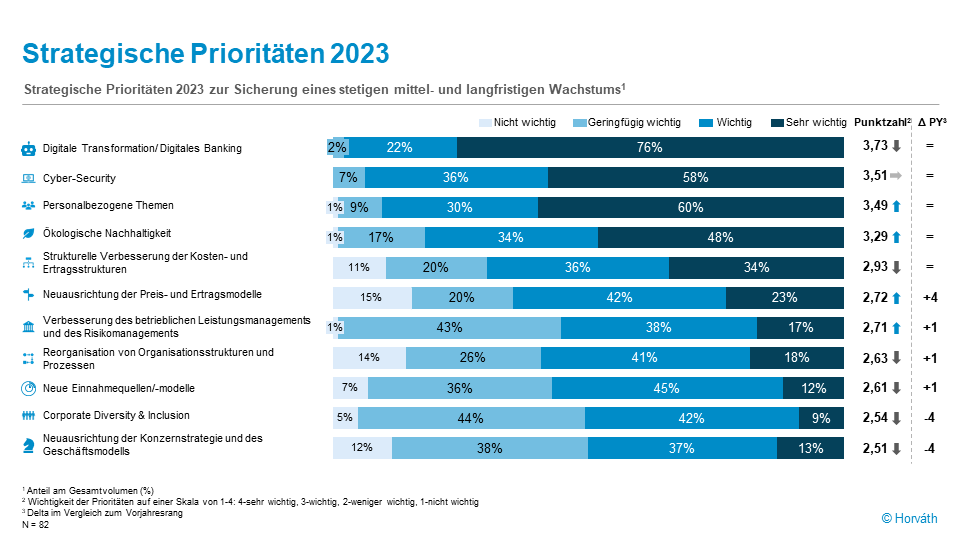

Digitale Transformation dominiert die Management-Agenda

Die Bedeutung der digitalen Transformation und Automatisierung führt auch im Jahr 2023 die Liste der strategischen Prioritäten für Banken und Finanzinstitute an. Insbesondere in der Beratung sehen acht von zehn Befragten erhebliche Auswirkungen und es werden enorme Effizienzvorteile für den Bereich Controlling/Finance erwartet. Die Banken-Experten sind überzeugt, dass das Potenzial von KI-Anwendungen (wie Generative AI) vor allem interne Verwaltungsaufgaben (70 Prozent) und den Kundenservice (60 Prozent) positiv verändern werden. Um die Wettbewerbsfähigkeit langfristig zu sichern, besteht die Notwendigkeit, die Digitalisierung konsequent aus Kundensicht zu betrachten und zügig umzusetzen, um das Kundenerlebnis zu verbessern und die Effizienz zu steigern.

Auf Platz zwei der Managementprioritäten steht ein weiteres digitales Thema: die Cyber-Security. Aufgrund der Zunahme der Betrugsversuche bleibt sowohl die Prävention als auch die Cyber-Resilienz eine zentrale Aufgabe für das Top-Management. Personalthemen nehmen den dritten Rang ein, gefolgt von Nachhaltigkeit.

Die digitale Transformation bleibt auf Platz 1 der Management-Agenda von Finanzdienstleistern.

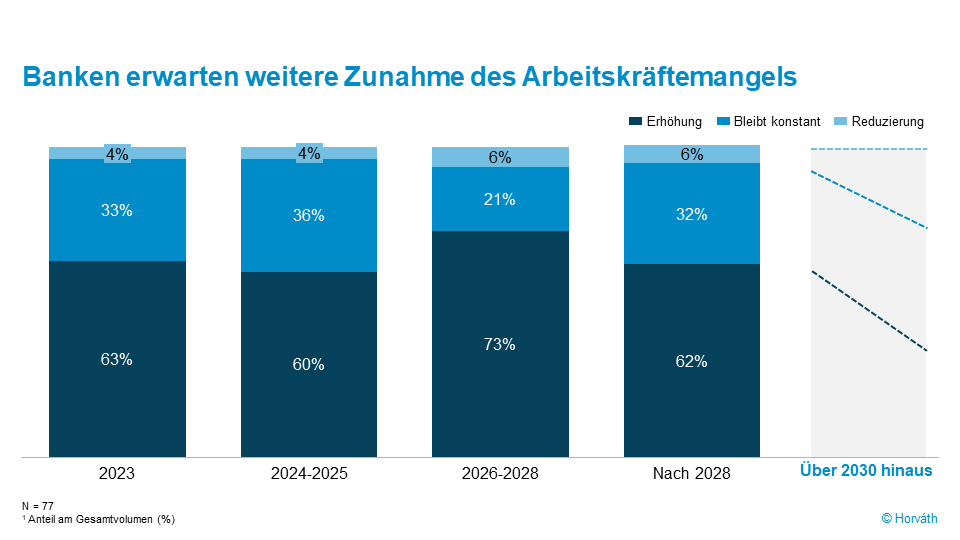

Personalmangel spitzt sich bis 2030 zu

Bereits heutzutage führt der Personalmangel, der sich bis 2030 weiter verschärfen wird, zu kürzeren Filialöffnungszeiten und eingeschränkten Servicezeiten. Die befragten Führungskräfte prognostizieren einen deutlichen Höhepunkt zwischen 2026 und 2028.

Die fortschreitende Digitalisierung hat das Potenzial, den Personalmangel zu mildern, jedoch erfordert dies dringend Fachkräfte mit spezifischen technischen Fähigkeiten. Ein verstärktes Engagement wird notwendig sein, um konkrete Ansätze zur Steigerung der Attraktivität des Arbeitgebers, zur Gestaltung einer positiven Unternehmenskultur und zur Weiterentwicklung der Führungskompetenzen umzusetzen. Banken und Finanzinstitute, die in der Lage sind, wirksame personalzentrierte Lösungen im Bereich des Employer Branding, der Personalentwicklung und der HR-Arbeit zu etablieren, werden zukünftig erfolgreich sein.

Erwartete Entwicklung des betrieblich-individuellen Arbeitskräftemangels im jeweiligen Zeitraum

Nachhaltigkeit auf dem Weg zum „nächsten Level“

Im Bereich Nachhaltigkeit haben sich Banken und Finanzdienstleister auf die eigene Klimabilanz und die Erfüllung der regulatorischen Anforderungen fokussiert und im Vergleich zum Vorjahr bereits viel erreicht und dazugelernt. Allerdings fehlt es vielen Instituten noch an strategischen Lösungsansätzen, um das „nächste Level“ zu erreichen – nämlich die Messung und Reduzierung von Scope-3-Emissionen sowie deren Integration in Geschäftsziele und Steuerungsmodelle. Als Gründe für den langsamen Fortschritt werden die hohe Komplexität und Unsicherheit in Bezug auf zukünftige gesetzliche Vorgaben sowie fehlende Daten und mangelnde Transparenz in Bezug auf Kreditnehmer und Investmentprodukte in der Studie genannt. Dennoch müssen sich Banken dringend mit dem Thema auseinandersetzen und eigene praktikable Lösungen entwickeln.

Spielräume jetzt für die Zukunft nutzen

Die gute Lage am Zinsmarkt, verschafft den Banken und Finanzinstituten weiterhin Spielräume, um die Themen der Zukunft anzugehen und den Investitionsstau zu beheben.

Es gilt, die Digitalisierung konsequent und kundenzentriert zu nutzen (bspw. Generative AI) bzw. durchzusetzen (Ablösung Legacy Systeme, E2E Automatisierung). Themen rund um Mitarbeiter sowie Führung sind entscheidend für die kritische Personalausstattung.

Denn bei aller Dynamik ist absehbar, dass Wachstum und Gewinnsteigerungen endlich sein werden.

Für die Horváth-Studie „Banken und Finanzdienstleister 2023“ wurde eine repräsentative Auswahl an Vorstandsmitgliedern aus Banken und weiteren Finanzdienstleistern befragt. Die Stichprobe umfasst über 80 Befragte, mit denen persönliche Tiefeninterviews geführt wurden. Diese fanden im Rahmen der großangelegten internationalen Horváth-Studie „CxO Priorities 2023“ statt, für die insgesamt über 430 Topmanagerinnen und -manager aus 19 Ländern und 13 Branchen befragt wurden.

Die Auskopplung „Ergebnisse und Banking & DI Insights“ können Sie hier direkt herunterladen.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.