Der Bankensektor versucht, steigende digitale Erwartungen der Kunden zu erfüllen, den Kostendruck zu bewältigen und mit Technologie-Unternehmen zu konkurrieren. Dabei steht er aktuell an einem Scheideweg.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Die Finanzbranche steht an einem digitalen Scheideweg. Während Konsumenten immer vernetzter und technisch versierter werden und vermehrt FinTechs und BigTechs in den Vordergrund treten, müssen Banken und Sparkassen neue Angebote entwickeln, um wettbewerbsfähig und erfolgreich zu sein. Der Schlüssel dazu liegt in der Konzentration auf Digitalisierungs- und Führungsfähigkeiten.

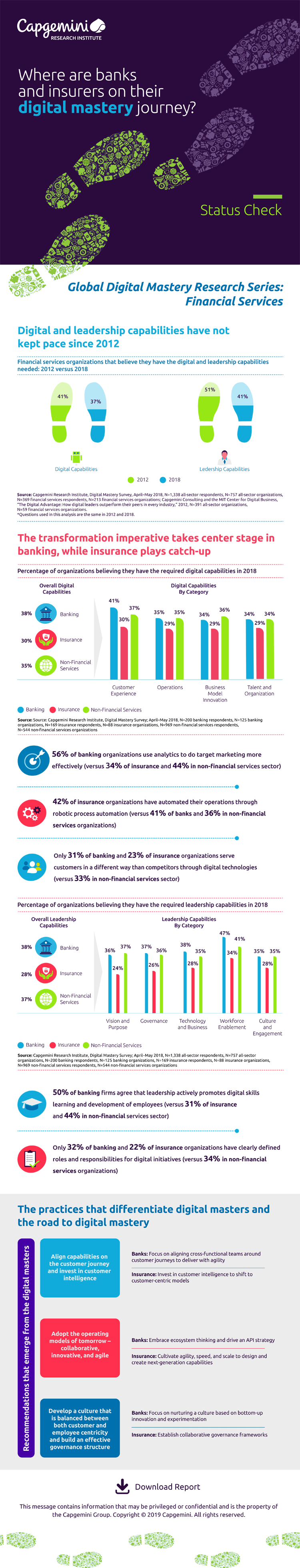

Das Capgemini Research Institute hat in einer Studie das allgemeine Stimmungsbild von Führungskräften in der Finanzbranche in Bezug auf die Digitalisierungs- und Führungsfähigkeiten untersucht. Ein Vergleich mit den Ergebnissen einer Vorgänger-Studie aus dem Jahr 2012 ermöglicht dabei Einblicke in die Entwicklung der letzten Jahre.

„Digital Mastery“ als Qualitätsmerkmal

Die Ergebnisse zeigen, dass Banken beim Thema Digitalisierung trotz erheblicher Fortschritte immer noch Verbesserungsbedarf haben. Zur Einordnung dient ein „Digital Master Status“ als Vergleich. Darunter verstehen die Autoren diejenigen Unternehmen einer Branche, die digital sehr gut aufgestellt sind.

Bei Banken fallen lediglich 31 Prozent in diese Rubrik, während 50 Prozent als Anfänger eingestuft werden.

Die Digital Master in der Finanzbranche können auch in einem sehr disruptiven Umfeld erfolgreich sein, denn sie verfügen über die entsprechenden Digitalisierungs- und Führungsfähigkeiten. Außerdem folgen sie diesen Paradigmen:

- Sie richten ihre Digitalisierung an den Kundenbedürfnissen aus und investieren in Customer Intelligence.

- Sie orientieren sich an zukunftsgerichteten internen Prozessen: kollaborativ, innovativ und agil.

- Sie entwickeln eine digitale Kultur, die sowohl Kunden- als auch Mitarbeiter einbindet und bilden eine effektive Führungsstruktur.

Fehlendes Vertrauen in eigene Digitalisierungs- und Führungsfähigkeiten

Obwohl Banken bei ihrer Digitalen Transformation bereits auf einem guten Weg sind, hat die Branche laut der Studie einen Scheideweg erreicht. Führungskräfte berichten von einem sinkenden Vertrauen in ihre eigenen digitalen Fähigkeiten. Des Weiteren bekunden sie unzureichende Fachkenntnisse und Führungsqualitäten sowie das Fehlen einer Vision, die für die Gestaltung ihrer digitalen Zukunft erforderlich wäre.

So ist – im Vergleich zu 2012 – der Anteil der Führungskräfte, die davon überzeugt sind, über die notwendigen digitalen Fähigkeiten zu verfügen von 41 Prozent auf 37 Prozent gesunken. Und auch im Hinblick auf die richtige Führungsqualität gaben lediglich 41 Prozent der Befragten an, dass ihre Unternehmen über die notwendigen Kompetenzen verfügen. 2012 waren es noch 51 Prozent.

Auch in anderen Bereichen sank das Vertrauen in die eigenen Führungsfähigkeiten deutlich:

- Unternehmensführung (von 45 Prozent auf 32 Prozent),

- Mitarbeitereinbindung (von 54 Prozent auf 33 Prozent) und

- IT-Geschäftsbeziehungen (von 63 Prozent auf 35 Prozent).

Es fehlt an umfassenden digitalen Visionen

Herausforderungen stellen für Banken folgende Bereiche dar:

- das Entwickeln neuer Geschäftsmodelle,

- die Definition klarer Visionen und Ziele sowie

- das Etablieren einer digitalen Kultur und

- die Einbeziehung der Mitarbeiter.

Nur 39 Prozent der Banken haben neue Unternehmen auf der Grundlage digitaler Technologien gegründet und leidglich 34 Prozent verfügen über eine digitale Vision, die sich durch alle Organisationseinheiten hindurchzieht. Auch in Sachen Unternehmenskultur sind nur 33 Prozent der Banken davon überzeugt, dass ihre Führungskräfte neue Verhaltensweisen an den Tag bringen, die für die Transformation erforderlich sind.

Infografik: Wo Finanzinstitute bei der Digitalisierung stehen

Die nachfolgende Infografik fasst wesentliche Ergebnisse der Studie zusammen und zeigt, wo Finanzinstitute im Prozess der digitalen Transformation aktuell stehen:

Wo Banken und andere Finanzinstitute derzeit bei der digitalen Transformation stehen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.