Einer aktuellen Untersuchung zufolge nutzen weltweit bereits die Hälfte aller Bankkunden Produkte oder Leistungen von FinTech-Unternehmen. Finanzdienstleister sollten daher die Chancen einer Zusammenarbeit für mehr Innovationskraft nutzen.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

© Shutterstock

FinTech-Unternehmen befinden sich im Aufwärtstrend und gewinnen insbesondere bei jungen, technikaffinen und vermögenden Kunden immer mehr an Bedeutung. Technologischer Fortschritt, steigende Kundenerwartungen an ein personalisiertes und verbessertes Online-Erlebnis, ein besserer Zugang zu Risikokapital und geringere Eintrittshürden bieten gute Rahmenbedingungen für FinTechs.

Capgemini und LinkedIn haben gemeinsam mit Efma im Rahmen einer Studie die Auswirkungen durch FinTech-Disruptionen sowie Möglichkeiten für neue Partnerschaften und Innovationen in der Finanzbranche untersucht.

Bedeutung von FinTechs vor allem in Asien gestiegen

Grund für das Wachstum von FinTech ist vor allem das Kundenverhalten in aufstrebenden Märkten. So fragen in China und Indien bereits 75 Prozent aller Kunden FinTech-Leistungen nach. Auch Kunden aus den Vereinigten Arabischen Emiraten und Hongkong gehören zu den größten Nachfragern.

Besonders hoch sind die Zuwächse von FinTechs in der Vermögensverwaltung erzielen. Hier nutzen 17,4 Prozent (Europa: 16,5 Prozent) aller Kunden ausschließlich die Dienste von FinTechs, während weitere 27,4 Prozent (Europa: 19,5 Prozent) die FinTech-Dienstleistungen zusätzlich zu ihren bisherigen Anbietern in Anspruch nahmen. Da sich viele FinTechs auf Nischen-Services spezialisieren, nutzen viele Kunden (46,2 Prozent) Dienstleistungen von mehr als drei FinTech-Anbietern.

Trotz zunehmender Bedeutung nur geringes Kundenvertrauen in FinTech

Zwar wirken FinTech-Anbieter weiter disruptiv auf den Markt, aber Kunden setzen nur geringes Vertrauen in sie. So gaben nur 23,6 Prozent (Europa: 16,1 Prozent) aller Nutzer an, ihrem FinTech-Anbieter zu vertrauen, im Gegensatz zu 36,6 Prozent (Europa: 24,1 Prozent) bei traditionellen Unternehmen. Die Verbraucher gaben an, dass traditionelle Banken gegenüber FinTechs noch immer viele Vorzüge bei Betrugsschutz, Service-Qualität und Transparenz haben.

Zusammenarbeit mit FinTechs als Innovationstreiber

Laut der Studie verfolgen etablierte Institute beim Thema FinTech unterschiedliche Strategien. Während 60 Prozent FinTechs als potenzielle Partner sehen, bauen beinahe ebenso viele Institute unternehmensinterne Ressourcen auf. Über Partnerschaften und unternehmenseigene Entwicklung hinaus sehen Führungskräfte noch zahlreiche weitere Modelle: Investitionen in FinTechs (38 Prozent), Partnerschaften mit Bildungseinrichtungen (34,3 Prozent) oder die Schaffung sogenannter Accelerators (29,6 Prozent). Ein sehr viel kleinerer Teil (18,6 Prozent) kauft zudem FinTechs auf.

Allerdings ist weniger als die Hälfte aller Führungskräfte überzeugt von ihrer eigenen FinTech-Strategie. Und nur ein Drittel gaben an, eine gut strukturierte und proaktive Innovationsstrategie implementiert zu haben, die auch in der Unternehmenskultur verankert ist. Vor allem die risikoscheue Natur hindert traditionelle Geldinstitute daran, eine Kultur zu etablieren, die Innovationen priorisiert. So gaben rund 40 Prozent der Führungskräfte an, dass ihre Organisation nicht innovationsfördernd sei. Und lediglich zehn Prozent aller Führungskräfte geben an, dass sie die mit Innovationen angestrebten Ziele tatsächlich erreichen konnten.

Hohe Priorität für Investitionen in neue Technologien

Als Reaktion auf den FinTech-Trend priorisieren etablierte Finanzdienstleister solche Investitionen in Technologien hoch, die operative Prozesse verschlanken und effizienter gestalten. Sie wollen so außerdem das Kundenerlebnis im Tagesgeschäft verbessern.

Fast 90 Prozent der Führungskräfte gaben an, sich hauptsächlich auf die Implementierung von Big Data und Analytics zu konzentrieren, gefolgt vom Internet of Things (IoT), Blockchain, Robotic Process Automation und offenen API-Technologien. Vor allem die Blockchain-Technologie durchdringt die Finanzbranche zunehmend, gehen doch mit ihr gehen zahlreiche Anwendungen, wie ein erweiterter Transfer digitaler Ressourcen, Identitäts-Management sowie eine bessere Verwaltung von Belohnungs- und Kundenbindungsprogrammen einher.

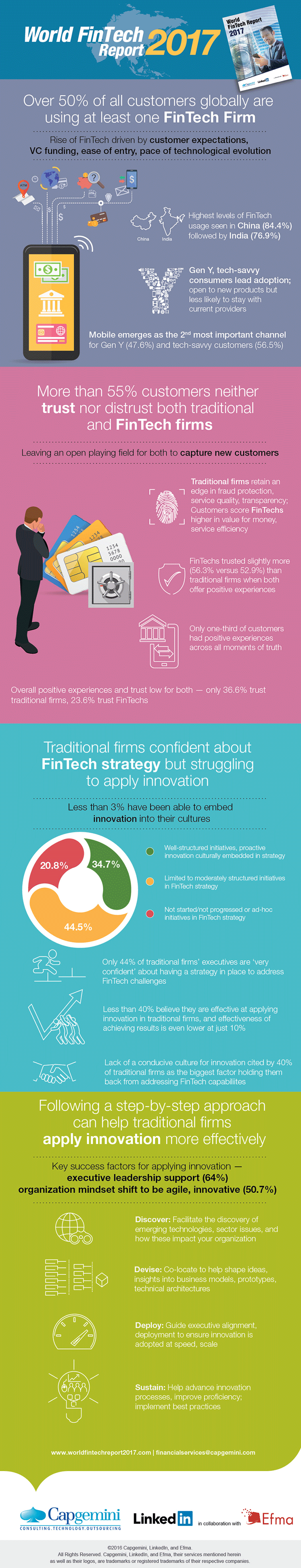

Infografik mit aktuellen FinTech-Trends

Das Aufkommen von FinTech-Unternehmen hat dafür gesorgt, dass sich das Kundenerlebnis in der Finanzbranche sehr viel schneller verbessert hat. Doch noch entspricht es nicht den Anforderungen der Kunden. Es erscheint daher möglich, dass auch große Technologieanbieter sowie führende E-Commerce- und Telekommunikations-Unternehmen in den Markt eintreten und für zusätzlichen Wettbewerb sorgen.

Die folgende Infografik gibt einen Überblick zu den wichtigsten Ergebnissen der Studie:

Wichtige Ergebnisse der weltweiten FinTech-Studie

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.