Das FinTech-Jahr 2020 verlief besser als viele erwartet hatten, auch wenn Volumen und vor allem Transaktionen zurückgingen. Ursächlich waren vor allem Megadeals, die neue Rekordwerte erreichten. Die Zahl der Einhörner stieg ebenfalls weiter an.

Die Entwicklung der weltweiten Investitionen in FinTech-Startups.

Diesmal eröffnet CBInsights den Reigen der FinTech-Analysen mit seinen Zahlen für das Gesamtjahr 2020. Das Analyseunternehmen hat die globalen FinTech-Investitionstrends, die aktiven Investoren, die Top-Deals sowie die Unternehmensaktivität bis einschließlich viertes Quartal 2020 untersucht. Es stützt sich dabei auf die mithilfe von Venture Capital unterstützten Eigenkapitalfinanzierungen und bezieht FinTechs nicht mit ein, die ausschließlich von Business Angels, Private Equity-Unternehmen oder über Fremdkapital finanziert werden.

2020: FinTech Konsolidierung auf hohem Niveau

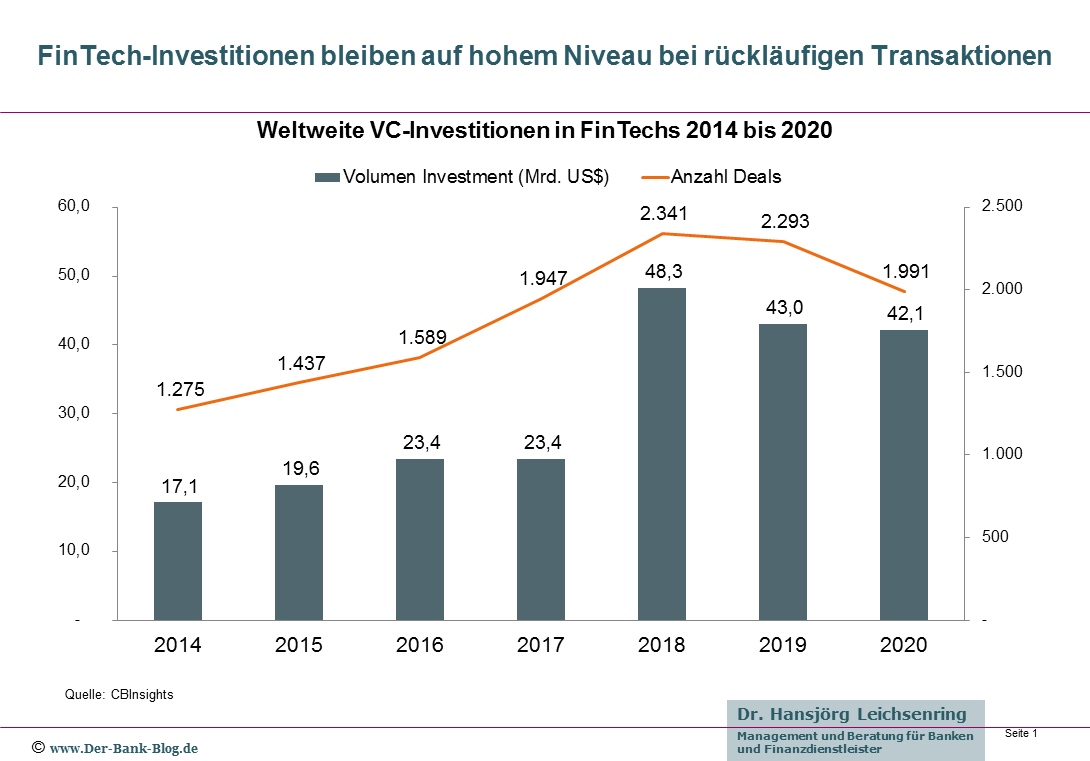

Bedenkt man die Corona-Krise, so war 2020 wieder ein gutes Jahr für FinTech-Startups. Insgesamt gingen die Finanzierungen und die Anzahl der Transaktionen im Jahr 2020 gingen leicht zurück.

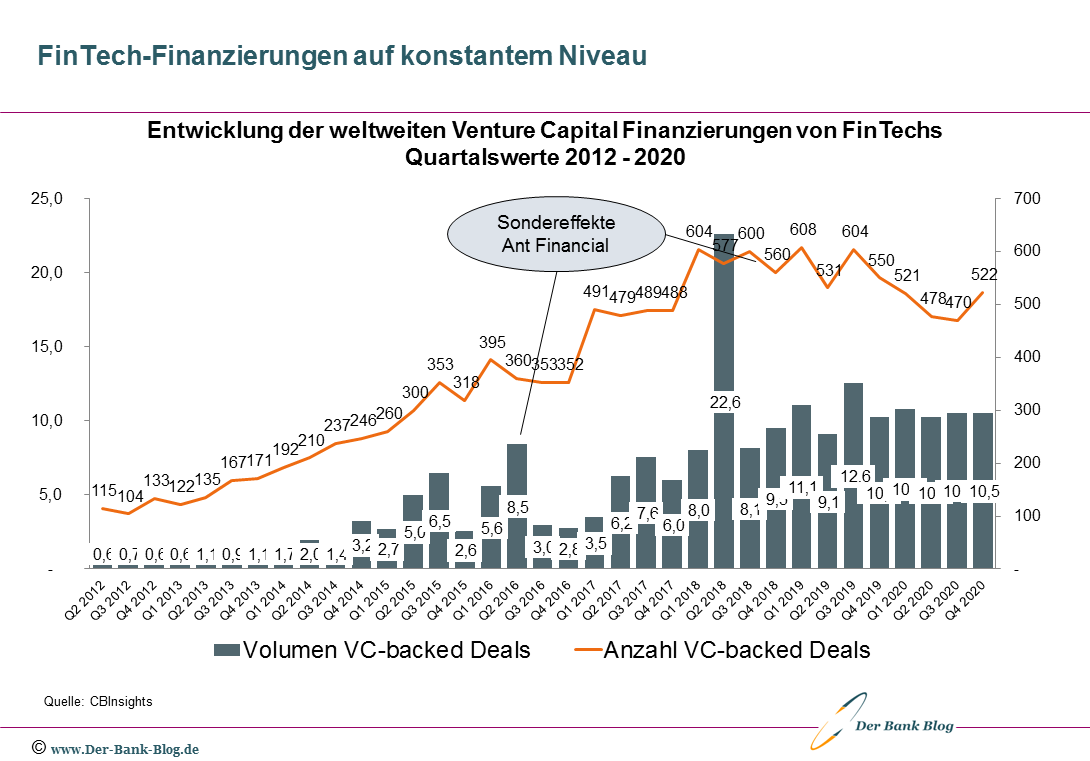

Im vierten Quartal 2020 wurden rund 10,5 Mrd. US $ investiert. Die entsprach weitgehend dem Quartalsdurchschnitt des Jahres. Es gab 522 Transaktionen, ein Plus von 11 Prozent gegenüber dem Vorquartal und damit erstmals seit dem dritten Quartal 2019 wieder einen Anstieg. Im vierten Quartal stiegen insbesondere die Finanzierungen in Früh- und Mittelphase deutlich an.

Entwicklung der weltweiten Venture Capital Finanzierungen von FinTechs.

Insbesondere stieg die Zahl der Mega-Runden (Investitionen über 100 Mio. US $) deutlich an. Im Gesamtjahr fanden rund 100 dieser Megadeals statt. Sie entsprechen wertmäßig rund der Hälfte aller Aktivitäten.

Bezogen auf das Gesamtjahr konnte bei nahezu unverändertem Volumen (42,1 Mrd. US $ gegenüber 43,0 Mrd. US $) ein deutlicher Rückgang von über 13 Prozent bei den Transaktionen beobachtet werden (1.991 gegenüber 2.293).

Entwicklung der weltweiten Venture Capital Finanzierungen von FinTechs.

Ausgewählte FinTech-Trends im Überblick

- In nahezu allen beobachteten Sektoren (Payments, Banking, Alternative Lending, Wealth Management, Insurance, Capital Markets und Real Estate) waren Rückgänge Bereichen zu verzeichnen. Lediglich FinTechs mit Angeboten für kleine und mittlere Unternehmen (SMB) konnten zulegen.

- FinTech in Südamerika gewinnt an Dynamik. Von 2016 bis 2020 stiegen die Finanzmittel für in Südamerika ansässige FinTech-Unternehmen um 64 Prozent. Rund 40 Prozent der Geschäfte gingen in diesem Zeitraum an FinTechs aus den Bereichen Alternative Lending und Payment. Zugang zu Krediten und die Fähigkeit Geld zu senden und empfangen, sind von hoher Bedeutung in der Region.

- Europa hat Asien zum ersten Mal seit dem zweiten Quartal 19 bei den vierteljährlichen Geschäftsaktivitäten übertroffen. Die Geschäftstätigkeit in Europa stieg um 6 Prozent. Die Geschäftstätigkeit in Asien ging um 2 Prozent zurück und fiel im vierten Quartal 20 unter das Gesamtgeschäft in Europa. Dies war der fünfte vierteljährliche Rückgang der Geschäftstätigkeit in Asien für FinTech-Unternehmen in Folge. Dennoch stiegen die investierten Mittel in der Region um 10 Prozent, während sie in Europa um 17 Prozent zurückgingen.

- 2020 war ein arbeitsreiches Jahr für FinTech-Fusionen und Übernahmen. Die M & A-Aktivitäten stiegen im Jahr 2020 um 25 Prozent gegenüber dem Vorjahr.

- Die Zahl der FinTech-Einhörner mit einer Bewertung von mindestens 1 Mrd. US $ stieg auf 75 (Vorjahr 67) die zusammen einen Gesamtwert von 270 Mrd. US $ (Vorjahr: 244,6 Mrd. US $) aufweisen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.