Eine aktuelle Studie zeigt die Entwicklung der weltweiten Investitionen in Venture Capital basierte FinTech-Finanzierungen im zweiten Quartal 2022. Demnach verzeichnen globalen FinTech-Finanzierungen den niedrigsten Stand seit dem 4. Quartal 2020.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Wieder hat das US-Analysehaus CB Insights als erstes seine Analyse zur Entwicklung der globalen FinTech-Investitionen im zweiten Quartal 2022 präsentiert. Die Studie untersucht die VC-basierten FinTech-Finanzierungen, die aktiven Investoren, die Top-Deals, wichtige Investitionstrends sowie die Unternehmensaktivitäten. FinTechs, die ausschließlich von Business Angels, Private Equity-Unternehmen oder über Fremdkapital finanziert werden, sind nicht Teil der Analyse.

Globaler Rückgang der FinTech-Finanzierungen

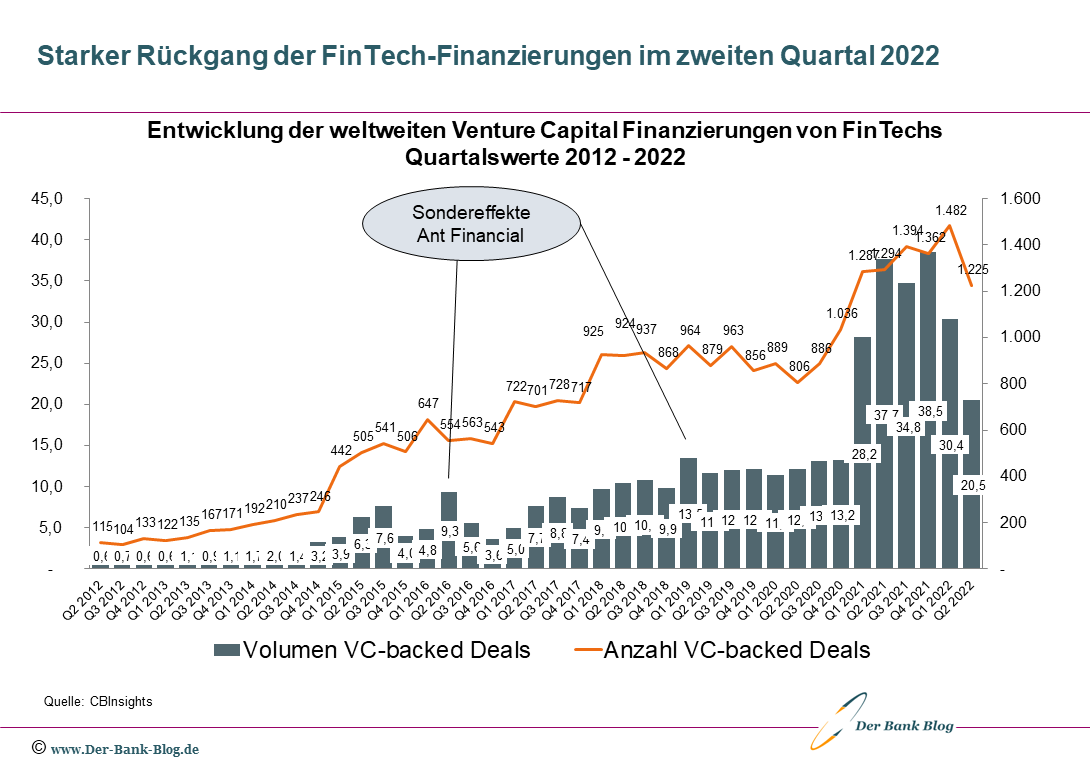

Angesichts steigender Marktvolatilität und einer drohenden Rezession ziehen sich Anleger aus den Finanzierungen von FinTech-Startups zurück. Nach einem soliden ersten Quartal fielen sowohl die Finanzierungen als auch die Deals auf den niedrigsten Quartalsstand seit dem vierten Quartal 2020.

Die globalen FinTech-Finanzierungen sanken im 2. Quartal 2022 auf 20,4 Mrd. USD. Das ist ein Rückgang dem ersten Quartal um 33 Prozent, im Jahresvergleich sogar um 46 Prozent. Auch die Anzahl der Deals fielen um 17 Prozent im Quartalsvergleich auf 1.225 im zweiten Quartal 2022.

Die globalen Fintech-Finanzierungen verzeichnen den niedrigsten Stand seit dem 4. Quartal 2020.

Auf die USA entfielen mit 8,6 Mrd. USD 42 Prozent der Gesamtfinanzierungen. Es folgen Asien (5,1 Mrd. USD) und Europa (4,7 Mrd. USD).

Deutlicher Rückgang der Megarunden

Beinahe die Hälfte des gesamten weltweiten Finanzierungsvolumens erfolgte in sogenannten Mega-Runden (über 100 Mio. USD). Sie erreichten 9,7 Mrd. USD bei 55 Deals. Allerdings fielen diese globalen Mega-Finanzierungen im Vergleich mit dem Vorquartal um 45 Prozent. Sie erreichten damit ihren niedrigsten Stand seit dem vierten Quartal 2020. FinTech-Megarunden machten mit nur 4 Prozent auch einen geringeren Prozentsatz der gesamten vierteljährlichen Deals aus.

Die Top-3-Finanzierungsrunden gingen an Coda Payments mit Sitz in Singapur und Velocity Global and Circle mit Sitz in den USA.

Weniger neue FinTech-Einhörner

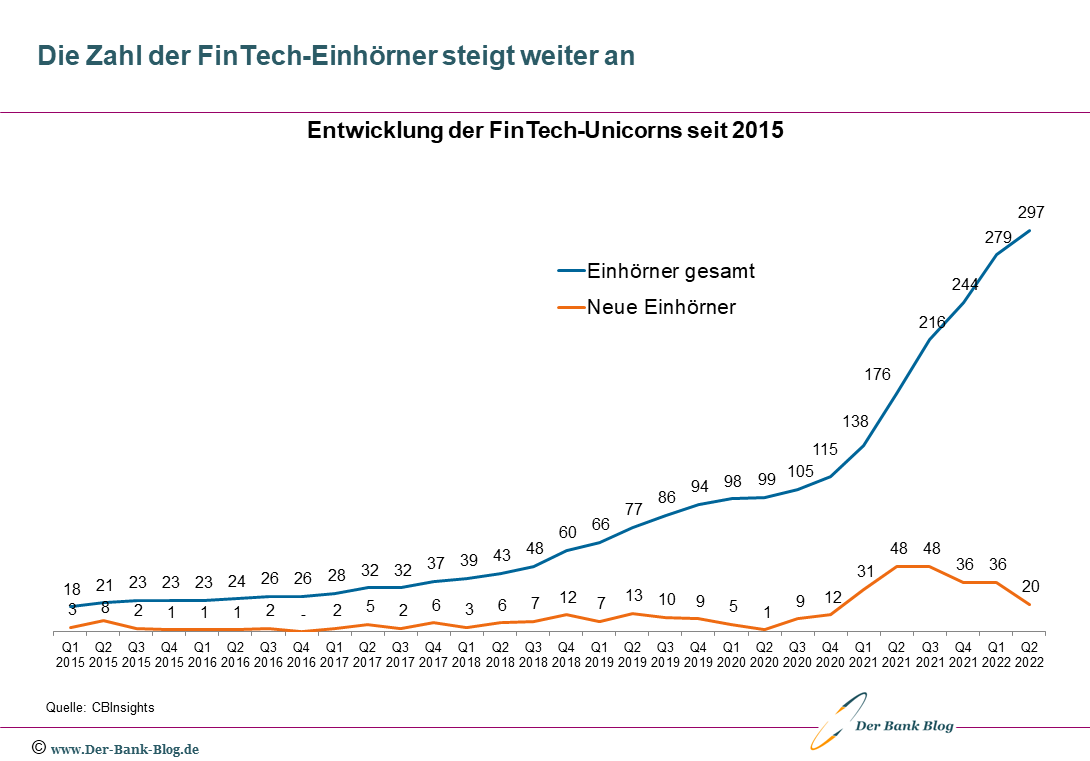

Während es in den vorangegangenen 5 Quartalen weltweit über 30 neue FinTech-Einhörner gab, lag im zweiten Quartal 2020 der Wert mit 20 Einhorngeburten unter diese Schwelle. Zu den Neuzugängen gehören KuCoin (10 Mrd. USD Bewertung), Coda Payments (2,5 Mrd. USD) und Newfront Insurance (2,2 Mrd. USD).

LatAm und die Karibik lagen bei der Anzahl der vierteljährlichen Einhorngeburten (3) mit Europa gleichauf, da die Finanzierung in Europa im 2. Quartal 22 zurückging. Die Gesamtzahl der globalen FinTech-Einhörner erreichte 297, ein Anstieg von 69 Prozent im Jahresvergleich, aber nur rd. 6,5 Prozent im Quartalsvergleich.

Entwicklung der Zahl an FinTech-Einhörnern seit 2015.

Rückgang bei Exits

Die M&A-Exits von FinTechs gingen im 2. Quartal 2022 gegenüber dem Vorquartal um 30 Prozent zurück, der größte vierteljährliche Rückgang bei M&A-Deals in den letzten Jahren.

Alle FinTech-Kategorien verzeichneten im Quartalsvergleich einen Rückgang der M&A-Exits, mit Ausnahme der Kapitalmärkte und der Vermögenstechnologie, die 26 Deals verzeichneten. Der wichtigste M&A-Deal im Bereich Wealth Tech war die 900-Millionen-Dollar-Akquisition des Online-Brokers Capital One Investing durch die SageView Advisory Group.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.