FinTech-Startups weisen viele unterschiedliche Tätigkeitsschwerpunkte auf. Eine neue FinTech-Innovations-Matrix versucht, in einem Vergleich die unterschiedliche Relevanz zu ermitteln.

Im Zuge der Digitalisierung der Finanzdienstleistung versuchen innovative FinTech-Startups entweder, durch Wettbewerb den etablierten Banken und Sparkassen das Leben schwer zu machen oder aber mit ihnen zum wechselseitigen Nutzen zu kooperieren. Weltweit wird deren Zahl nach einer Studie von McKinsey auf über 12.000 geschätzt.

16 unterschiedliche FinTech-Kategorien

Das Research-Unternehmen Venture Scanner verfolgt derzeit rund 2.000 FinTech-Startups in den nachfolgend kurz beschriebenen 16 Kategorien. Diese sind in 59 Ländern beheimatet sind und vereinen aktuell ein Funding-Volumen von 54,7 Mrd. US $ auf sich. Eine ausführliche FinTech-Übersicht dazu wurde im Bank Blog vor einiger Zeit vorgestellt.

Hier nochmal die 16 FinTech-Kategorien:

- Banking Infrastruktur: Lösungen zur Verbesserung des Betriebs von Finanzinstituten, einschließlich API-Integration mit anderen Banken, mobile White-Label-Lösungen und Big-Data-Lösungen.

- Firmenkredite: Neue Wege für Unternehmen, die Fremdfinanzierung zu erhöhen. Beinhaltet u.a. kleine Unternehmensdarlehen, Bereitstellung von Betriebskapital, Peer-to-Peer-Kreditplattformen, Asset-basierte Kreditlinien (z.B. Ausleihe gegen unbezahlte Rechnungen) und Mikrofinanzierung. Hinzu kommen Unternehmen, die Big Data Analytics und Informationen zum Firmenkredit-Geschäft anbieten.

- Consumer und Commercial Banking: Neue Möglichkeiten und Schnittstellen für Verbraucher und KMUs, Bankdienstleistungen zu beziehen. Beispiele sind Internet-only-Banking-Dienstleistungen und virtuelle Kreditkarten.

- Konsumentenkredite: Neue Wege für die Verbraucher, persönliche Darlehen zu erhalten. Beinhaltet u.a. Peer-to-Peer-Kredite, Bildungskredite, Wohnungsbaukredite und Mikrofinanzierung. Hinzu kommen Unternehmen, die Big Data Analytics und Konsumenten Kredit-Scoring-Dienstleistungen anbieten.

- Zahlungsdienste (Konsumenten): Angebote für Endkunden wie mobile Geldbörse, Kreditkarten Aggregatoren, Prepaid-Karten-Innovationen und Peer-to-Peer-Zahlungen.

- Crowdfunding: Neue Wege für Unternehmen zur Beschaffung von Non-Equity- und Fremdfinanzierungen. Beispiele sind Crowdfunding-Plattformen für Produkte, soziale und kreative Projekte.

- Eigenkapitalfinanzierung: Neue Möglichkeiten der Kapitalaufnahme für private Unternehmen im Austausch für Anteile und für Anleger, die sich in privaten Wertpapiermärkten beteiligen wollen, darunter Crowdsourcing-Plattformen und Sekundärmarkt.

- Finanzanalyse und Daten: Informationsdienstleistungen, die den Anlegern ermöglichen, bessere Investitionsentscheidungen zu treffen, einschließlich Neuigkeiten, Research und Datenquellen.

- Sicherheit von Finanztransaktionen: Neue Möglichkeiten für Unternehmen, Transaktionen zu sichern, Benutzer zu authentifizieren und Betrug zu verhindern. Beispiele umfassen Identitätsprüfung, Big Data Analytics und Betrugserkennungs-Algorithmen.

- Institutionelle Investments: Neue Wege für Vermögensverwalter, Hedgefonds-Manager und professionelle Händler, ihre Portfolios zu verwalten und Erträge zu optimieren. Darunter auch Werkzeuge zur Aktienkurs-Analyse, alternative Investmentplattformen und algorithmische Trading-Tools.

- Internationale Überweisungen: Unternehmen, die Unternehmen und Einzelpersonen ermöglichen, Geld einfach und billig ins Ausland zu senden. Beispiele sind Digital-Only-Überweisungen, mobile Top-off-Services und Geschenkkarten.

- Backend und Infrastruktur Lösungen für Payments: Paymentanbieter rund um Issuer/Acquirer und die Infrastruktur, die Zahlungen ermöglichen. Beispiele sind Zahlungslösungen für E-Commerce-Händler, Online-Payment-Gateways, ACH, direkte Einzahlungen und Zahlungs-Backends für mobile Apps.

- Persönliches Finanz Management (PFM): Neue Wege für Verbraucher, ihre persönlichen Finanzen zu verwalten einschließlich der Werkzeuge, um Ausgaben nachzuverfolgen, Schulden zu mindern, und Geld zu sparen. Beinhaltet auch Tools zur Optimierung von Kreditkartengebühren und Kreditkarten-Reward-Programme.

- Point of Sale Zahlungen: Payment-Unternehmen zentriert um Acquirer, die physische Payment-Lösungen für stationäre Unternehmen und Organisationen anbieten. Beispiele umfassen mobile Point-of-Sales- (POS) -Systeme und POS-Innovationen (z. B. QR-Code, Palm-Scanner).

- Geld- und Vermögensanlage-Retail: Neue Wege für die Geldanlage von Verbrauchern, u.a. themenbezogene Investitionen, Crowdsourcing, algorithmische Anlageberatung (Robo Advice) und Social Investment Communities.

- Werkzeuge für kleine und mittlere Unternehmen: Werkzeuge, die kleinen und mittleren Unternehmen helfen, ihre Finanzen zu verwalten. Beispiele hierfür sind Werkzeuge für Steuern, Abrechnung, Fakturierung und Buchhaltung.

Die FinTech-Innovations-Matrix

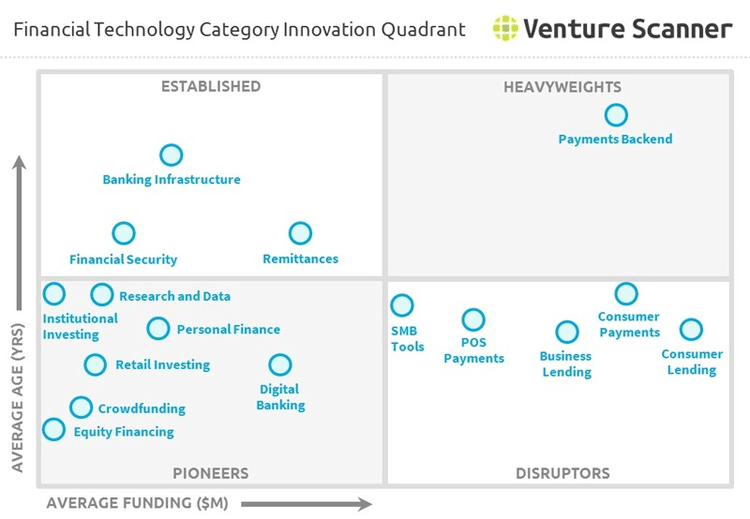

Doch wie kann man diese 16 Bereiche miteinander vergleichen? Venture Scanner hat dazu die aktuelle FinTech-Innovations-Matrix gebildet. Sie enthält vier Kategorien von FinTech-Startups und soll dazu dienen, die unterschiedliche Bedeutung der einzelnen Themengebiete zu bewerten.

Die FinTech-Innovations-Matrix bietet eine Momentaufnahme der durchschnittlichen Finanzierung und des Durchschnittsalters für die verschiedenen FinTech-Kategorien im Vergleich

Die einzelnen Quadranten sind wie folgt definiert:

- Schwergewichte (Hohes durchschnittliches Funding und hohes Durchschnittsalter): „Erwachsene“ FinTech-Unternehmen mit signifikanter Finanzierung.

- Etablierte (Niedriges durchschnittliches Funding und hohes Durchschnittsalter): „Erwachsene“ FinTech-Unternehmen ohne signifikante Finanzierung.

- Disruptoren (Hohes durchschnittliches Funding und niedriges Durchschnittsalter): Junge unausgereifte FinTech-Unternehmen mit signifikanter Finanzierung.

- Pioniere (Niedriges durchschnittliches Funding und niedriges Durchschnittsalter): Junge unausgereifte FinTech-Unternehmen in der Frühphase der Finanzierung.

Demnach gehören Banking Infrastruktur, Sicherheit von Finanztransaktionen, Überweisungen und Payments zu den reifen FinTech-Sektoren. Überhaupt zeigt sich (einmal mehr), dass vor allem der Payment-Bereich ein wichtiges Geschäftsfeld im Bereich FinTech ist.