FinTech-Startups sind im Kommen. Weltweit gibt es rund 12.000 von ihnen in nahezu allen Bereichen des Bankgeschäftes. Eine Infografik gibt einen Überblick und zeigt die Schwerpunkte auf.

Fact Sheet FinTech weltweit

„FinTech“ beschreibt wohl einen der aktuell meistdiskutierten Trends im Finanzsektor. Im Zuge der Digitalisierung der Finanzdienstleistung ist dieser neue Typ von Unternehmen dabei, den Banken und Sparkassen das Leben schwerer zu machen. Damit sind in erster Linie Start-ups mit pfiffigen, innovativen Lösungen für mehr User Experience und stärkerer Kundenorientierung gemeint.

Weltweit wird die Zahl der FinTech-Unternehmen nach einer aktuellen Studie von McKinsey auf über 12.000 geschätzt. Eine US-Research-Firma hat für 1.200 dieser FinTech-Startups deren Struktur untersucht.

16 Tätigkeitsbereiche für FinTech-Startups

FinTech-Startups lassen sich den folgenden 16 Tätigkeitsbereichen zuordnen. Dabei können die Unternehmen sowohl im B2C-Bereich als Wettbewerber der etablierten Finanzinstitute als auch (vorwiegend mittels Whitelabel-Angeboten) im B2B-Markt als Partner agieren.

- Konsumentenkredite: Neue Wege für die Verbraucher, persönliche Darlehen zu erhalten. Beinhaltet u.a. Peer-to-Peer-Kredite, Bildungskredite, Wohnungsbaukredite und Mikrofinanzierung. Hinzu kommen Unternehmen, die Big Data Analytics und Konsumenten Kredit-Scoring-Dienstleistungen anbieten.

- Firmenkredite: Neue Wege für Unternehmen, die Fremdfinanzierung zu erhöhen. Beinhaltet u.a. kleine Unternehmensdarlehen, Bereitstellung von Betriebskapital, Peer-to-Peer-Kreditplattformen, Asset-basierte Kreditlinien (z.B. Ausleihe gegen unbezahlte Rechnungen) und Mikrofinanzierung. Hinzu kommen Unternehmen, die Big Data Analytics und Informationen zum Firmenkredit-Geschäft anbieten.

- Zahlungen (Online / Electronisch): Angebot von Online-Payment-Lösungen für E-Commerce-Händler; einschließlich Online-Zahlungs-Gateways, automatisches Clearing, direkte Einlagen, Zahlungs-Back-End für mobile Anwendungen.

- Zahlungen (Point-of-Sale): Angebot von physischen Zahlungslösungen für stationäre Unternehmen und Organisationen; mobile Points-of-Sale (POS) Systeme und POS-Innovationen (z.B. QR Code, Biometrie).

- Zahlungen (Konsument): Angebote für Endkunden wie mobile Geldbörse, Kreditkarten Aggregatoren, Prepaid-Karten-Innovationen und Peer-to-Peer-Zahlungen.

- Tools für kleine und mittlere Firmen und Non-Profit-Organisationen: Werkzeuge zum Finanzmanagement, einschließlich Steuern, Gehaltsabrechnung, Fakturierung und Buchhaltung.

- Personal Finance (PFM): Neue Wege für Verbraucher, ihre persönlichen Finanzen zu verwalten einschließlich der Werkzeuge, um Ausgaben nachzuverfolgen, Schulden zu mindern, und Geld zu sparen. Beinhaltet auch Tools zur Optimierung von Kreditkartengebühren, Kreditkarten-Reward-Programme und Versicherungsvergleichen.

- Geld- und Vermögensanlage-Retail: Neue Wege für die Anlagen von Verbrauchern, u.a. themenbezogene Investitionen, Crowdsourcing, algorithmische Anlageberatung und Investment Communities.

- Überweisungen: Vereinfachte und kostengünstigere Auslandsüberweisungen, Überweisung von Bargeld oder Geschenkkarten.

- Eigenkapitalfinanzierung: Neue Möglichkeiten der Kapitalaufnahme für private Unternehmen im Austausch für Anteile und für Anleger, die sich in privaten Wertpapiermärkten beteiligen wollen, darunter Crowdsourcing-Plattformen und Sekundärmarkt.

- Institutionelle Investments: Neue Wege für Vermögensverwalter, Hedgefonds-Manager und professionelle Händler, ihre Portfolios zu verwalten und Erträge zu optimieren. Darunter auch Werkzeuge zur Aktienkurs-Analyse, alternative Investmentplattformen und algorithmische Trading-Tools.

- Consumer Banking: Neue Schnittstellen für die Bank-Kunde-Beziehung, u.a. Internet-Banking-only und virtuelle Kreditkarten.

- Banking Infrastruktur: Lösungen zur Verbesserung des Betriebs von Finanzinstituten, einschließlich API-Integration mit anderen Banken, mobile White-Label-Lösungen und Big-Data-Lösungen.

- Finanzanalyse und Daten: Informationsdienstleistungen, die den Anlegern ermöglichen, bessere Investitionsentscheidungen zu treffen, einschließlich Neuigkeiten, Research und Datenquellen.

- Sicherheit, Authentifizierung und Betrug: Beinhaltet Unternehmen, die Produkte auf dem Gebiet der Sicherheit und Authentifizierung bereitstellen (z.B. Identitätsfeststellung), Betrugserkennung und Prävention (z.B. bei Zahlungsverkehrs- oder Kreditbetrug).

- Crowdfunding (Non-Investment): Plattformen für Produkte, Soziale Zwecke und Kreativprojekte ohne Kredit oder Eigenkaptialfinanzierung. Umfasst auch Crowdfunding-Plattformen, die Förderern einen Anteil an on Lizenzgebühren oder aus Produktverkäufen geben.

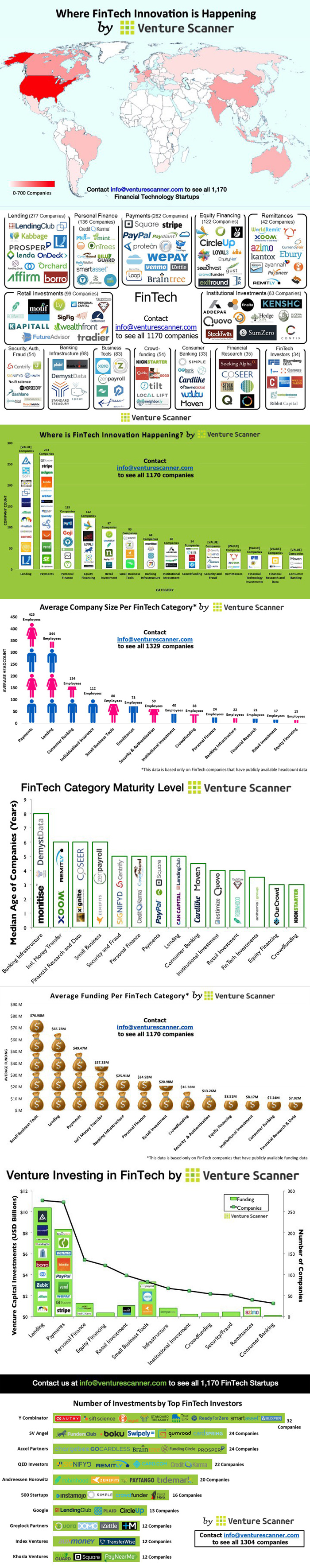

Infografik mit einer internationalen FinTech-Übersicht

Die folgende Infografik gibt einen Überblick über die internationalen FinTech-Startups. Sie enthält

- Eine globale Aufschlüsselung über die geografische Verteilung der FinTech-Startups. Wenig verwunderlich liegen die USA und Großbritannien vorne.

- Eine Marktübersicht mit einer Aufschlüsselung der FinTech-Unternehmen in Kategorien.

- Angaben zur Anzahl der Unternehmen pro Kategorie mit Beispielen. Kredite und Payments liegen vorne, gefolgt von Personal Finance.

- Zahlen zur durchschnittlichen Personalstärke der Unternehmen pro Kategorie. Vorne liegen Payments, gefolgt vom Kreditgeschäft.

- Hinweise zum durchschnittlichen Reifegrad der einzelnen FinTech-Kategorien. FinTechs aus dem Bereich Infrastruktur haben demnach ein durchschnittliches Alter von acht Jahren, solche aus dem Bereich Crowdfunding eines von nur drei Jahren.

- Das durchschnittliche Funding-Volumen pro FinTech-Startup in den einzelnen Kategorien.

- Die Summe des Gesamtfundings in den einzelnen Kategorien. Kredite und Payments stehen hier ganz weit vorne.

Globale Übersicht zu FinTech-Startups

Quelle: venturescanner

Noch müssen FinTech Unternehmen den Beweis erbringen, dass es ihnen gelingt, signifikante Kundenzahlen aufzubauen und daraus ausreichende Erträge zu erwirtschaften, um nachhaltige und attraktive Renditen für Investoren zu erzielen. Eine Herausforderung für die etablierten Banken und Sparkassen stellen sie heute schon dar.