Den Banken wurde bis vor kurzem nachgesagt, im digitalen Wettstreit mit den FinTechs den Kürzeren zu ziehen. Doch längst zeichnet sich ab, dass sie gemeinsam die Digitalisierung des Bankgeschäfts vorantreiben werden. Viele Institute haben kräftig in ihre digitale Wettbewerbsfähigkeit investiert.

Für manche Beobachter schien die Sache eindeutig: Die Banken haben den technischen Wandel verschlafen! Mit Regulierung, Niedrigzinsen und der Aufarbeitung der Finanzmarktkrise mochten sie vielleicht noch irgendwie fertig werden. Die rasant voranschreitende Digitalisierung aber würde schon in Kürze ihren unaufhaltsamen Niedergang einläuten. Junge, agile FinTechs stünden bereit, den Instituten nicht nur die Butter vom Brot zu nehmen, sondern gleich den ganzen Frühstücktisch leer zu essen. Old Economy auf verlorenem Posten – Mythos oder Wahrheit?

Mythen und Wahrheit

Das Signum der Digitalisierung ist die unglaubliche Geschwindigkeit, mit der Ideen, technische Lösungen und Geschäftsmodelle vorangetrieben, dann aber auch wieder verworfen werden, weil der Zug inzwischen weitergefahren ist. Auch das Reden über Digitalisierung kann innerhalb weniger Monate die Richtung ändern. Manche Diskussionen, die gerade erst geführt worden sind, wirken plötzlich wie von vorgestern. Und so können wir denn auch getrost vieles, was über Banken und FinTechs gesagt und geschrieben worden ist, als veraltet abheften. Um es konkret zu machen: Dass Banken dem digitalen Wandel nicht gewachsen sind und ihnen von den FinTechs unweigerlich der Rang abgelaufen wird, ist ein Mythos, der der Wirklichkeit schon vor ein, zwei Jahren nicht standhielt, heute aber erst recht nicht. Mit einiger Gewissheit können wir demgegenüber sagen: Banken und FinTechs werden gemeinsam die Digitalisierung des Bankgeschäfts weiter vorantreiben.

Aus Behauptungen werden noch keine Tatsachen. Und nur weil es übertriebene Schwarzmalerei gibt, bedeutet dies umgekehrt nicht, dass alles rosarot ist. Wahr ist nämlich auch: Zur Digitalisierungs-Avantgarde haben viele Institute nicht gezählt. Die letzten Jahre waren geprägt von den Bemühungen der Banken, die steigenden Regulierungslasten zu bewältigen; mitunter fehlten die Ressourcen, um neue technologische Möglichkeiten auch in neue digitale Angebote umzuwandeln und damit den sich ändernden Kundenwünschen gerecht zu werden. Währenddessen hat der mobile Zugang zum Internet die Markteinstiegsbarrieren für neue Anbieter erheblich gesenkt. Vielen innovationsfreudigen FinTechs ist es gelungen, die neuen technischen Möglichkeiten konsequent umzusetzen und kundenfreundliche Dienstleistungen zu entwickeln. Den Banken waren sie damit nicht selten einen Schritt voraus.

Innovationstreiber Digitalisierung

Doch die Zeiten haben sich gewandelt und die Situation ist inzwischen eine andere. Banken haben sich modernisiert und sind dabei, gewaltige Summen in ihre digitale Wettbewerbsfähigkeit zu investieren. Die Institute haben ihre Zugangswege modernisiert, neue, in Teilen schon von FinTechs für sie entwickelte Lösungen in ihre Angebote eingebaut und den Service erweitert. Flexibilität und Innovationskraft haben sie als jene Parameter erkannt, die für das Bestehen in der digitalen Welt von morgen unumgänglich sind. Einmal mehr hat sich damit gezeigt: Wettbewerb belebt das Geschäft. Die FinTechs haben mit ihren Ideen und Lösungen den Markt bereichert und den Fortschritt gefördert.

Aus Sicht der Kunden ist das mehr als erfreulich. Das Internet hat ihre Marktmacht gestärkt. Doch auch für die Banken überwiegen die Vorteile: Viele FinTech-Innovationen sind für sie hochinteressant. So kann eine Crowdlending-Plattform für eine Bank Wettbewerber um Kredit- und Einlagenkunden sein, anderseits das Angebot einer Bank auch ergänzen, wenn zum Beispiel ein Kredit von dieser Bank nicht angeboten werden kann, weil er zu kleinteilig oder zu riskant ist. Im Zahlungsverkehr haben Banken Kontendienstleistungen der FinTechs in ihren eigenen Service integriert. Und beim Video-Identifikationsverfahren nutzen die Institute die von FinTechs entwickelte Technik, mit der Neukunden sich über das Smartphone identifizieren können.

Partnerbanken erwünscht

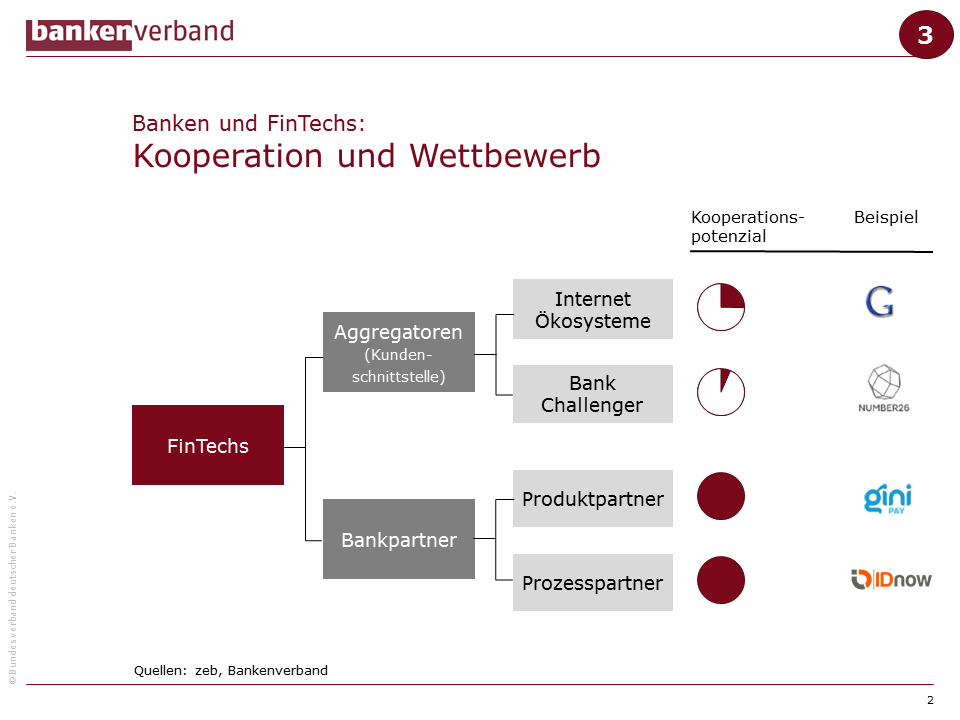

Diese und andere Beispiele zeigen: Während Banken Dienstleistungen für größere Kundengruppen bereitstellen und diese flächendeckend umsetzen, wenden sich FinTechs häufig mit einem einzelnen Produkt an die Kunden oder aber haben gar nicht den Endkunden im Visier, sondern verstehen sich und ihre Dienstleistung als Bestandteil einer Prozesskette. In der Regel verfügen sie nicht über die notwendigen Lizenzen, um Bankdienstleistungen zu erbringen, und streben diese wegen der hohen Regulierungsanforderungen auch gar nicht an. Vor allem aber: Banken haben die Millionen von Kunden, die Fin-Tech-Anwendungen häufig erst profitabel machen. Deshalb benötigen FinTechs für viele Dienstleistungen Partnerbanken.

Typen von FinTechs und ihr Kooperationspotential mit Banken

Die privaten Banken sind starke Befürworter einer solchen Partnerschaft bzw. Kooperation zwischen Banken und FinTechs. Der Bankenverband hat sich schon vor rund zwei Jahren dieses Themas aktiv angenommen. Im April 2016 haben wir das Kommunikationsforum Digital Banking mit rund 40 FinTechs und 20 Instituten ins Leben gerufen, die in den vergangenen neun Monaten Erfahrungen ausgetauscht, sich vernetzt und in Arbeitsgruppen Themen wie die Zahlungsdiensterichtlinie PSD2, Roboadvice oder die Bekämpfung von Geldwäsche vertieft haben. Während dieser Zeit haben Institute und FinTechs aber auch selbst vielfältige Fäden miteinander gesponnen, sodass inzwischen eine Vielzahl an Kooperationen zwischen Banken und Tech-Unternehmen im Finanzbereich entstanden ist.

Wettkampf? Co-opetition!

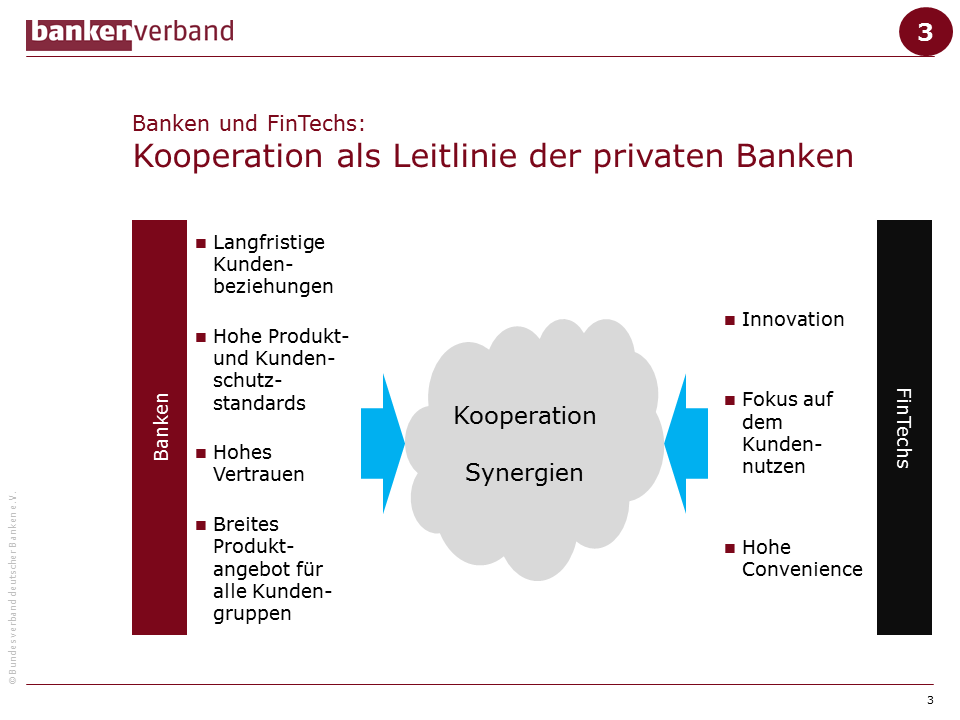

In diese Kooperation können beide – Banken wie FinTechs – ihre jeweiligen Stärken einbringen. Bei den Banken sind dies die langfristigen und langjährigen Kundenbeziehungen, die hohen Produkt- und Kundenschutzstandards sowie das breitere Produktangebot für alle Kundengruppen. Doch es wird auch weiterhin Konkurrenz geben. Vieles spricht dafür, dass einige FinTechs dauerhaft Marktanteile gewinnen können und sich in Richtung einer Bank entwickeln werden. Die Institute sind daher gezwungen, den digitalen Transformationsprozess als Daueraufgabe wahrzunehmen, um so auf der Höhe der Zeit zu bleiben und ihre Wettbewerbsfähigkeit aufrechtzuerhalten. Es wird also weiterhin beides geben: Kooperation und Wettbewerb – im Englischen Co-opetition genannt.

Für den Bankenverband gilt eine Kooperation mit FinTechs als Leitlinie

Ein vernünftiger regulatorischer Rahmen, der ein Level-playing-field sicherstellt, ist die Voraussetzung dafür, dass Banken wie FinTechs ihre jeweiligen Vorzüge ausspielen können. Der regionale Standortwettbewerb innerhalb Deutschlands sollte zugunsten einer gemeinsamen Vermarktung des Finanz- und FinTech-Standortes Deutschland konzentriert werden – davon würden alle Akteure profitieren. Darüber hinaus engagieren sich Bankenverband und FinTechs gemeinsam für innovative Regulierung zum Beispiel des immer noch national fragmentierten Retail-Marktes in Europa, um über Deutschland hinaus Wachstum zu generieren. Ungeachtet der neuen Konkurrenz sind wir übrigens sicher: Auf absehbare Zeit werden Banken den größten Teil der Privat- und Firmenkunden im Bankgeschäft bedienen. Ihr universelles Produktangebot und vor allem die Möglichkeit, Einlagen und Kredite über die eigene Bilanz abzuwickeln, sprechen dafür.

Ein Kommentar

Von den Banken können Fintechs einiges lernen… z.B. den ausufernden Umgang mit immer neuen Regularien und Vorschriften! :-)