Eine aktuelle Analyse zeigt: Die deutschen Kreditinstitute verdienen im Firmenkundengeschäft wieder Geld. Derzeit drohen den Banken allerdings Gefahren aus vier unterschiedlichen Richtungen.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

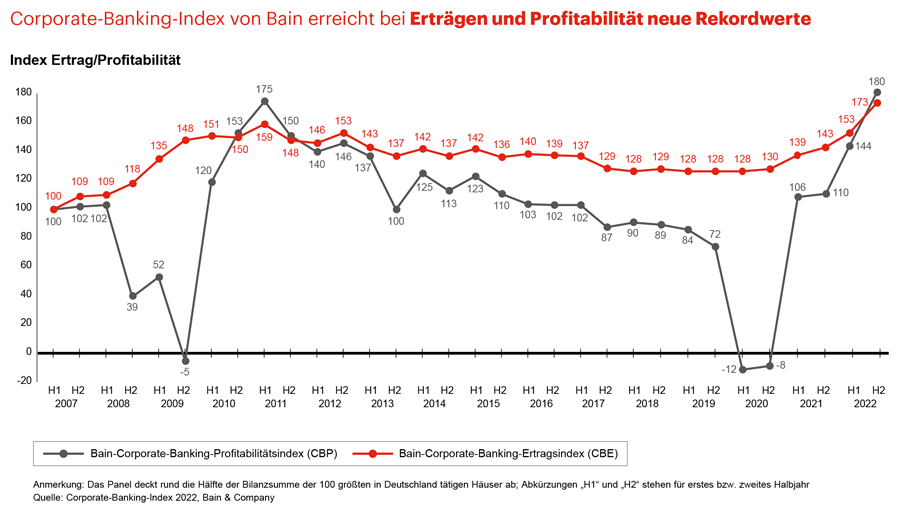

Die Unternehmensberatung Bain & Company hat ihre halbjährliche Analyse des Firmenkundengeschäfts der deutschen Banken vorgelegt. Sie gibt einen Überblick zu einer Vielzahl wichtiger Kennzahlen der Institute, darunter die Erträge (Zins- und Provisionsüberschuss), die Kostenstruktur (Verwaltungsaufwand), die Kreditrisikovorsorge, die Profitabilität (Ergebnis vor Steuern), das Eigenkapital und das Kreditvolumen.

Zinswende steigert Erträge im Firmenkundengeschäft

Vor allem dank der Zinswende ist das Firmenkundengeschäft der Kreditinstitute in Deutschland nach dem pandemiebedingten Einbruch weiter auf Erholungskurs. Die Banken konnten in der Folge ihre Kreditmarge deutlich erhöhen – und das in einer Zeit starker Nachfrage. Da Unternehmen nach der Zurückhaltung in den Pandemiejahren vermehrt investierten, nahm das Firmenkreditvolumen binnen eines Jahres um 12 Prozent auf knapp 1,5 Billionen Euro zu.

Doch nicht nur das Kreditvolumen nahm deutlich zu. In Verbindung mit einer stabileren Kostenbasis und einer im Vergleich zum Pandemiejahr 2020 moderaten Risikoversorge führte dies zu einem Gewinnschub. Der Analyse zufolge erzielten die Institute neue Höchststände bei Erträgen und Profitabilität. Die Eigenkapitalrendite lag mit 10 Prozent erstmals seit 2018 wieder über den durchschnittlichen Kapitalkosten.

Die Entwicklung des Corporate-Banking-Index von 2007 bis 2022.

Starke Abhängigkeit vom Zinsgeschäft

Im Jahr 2022 haben die Banken die Gelegenheit genutzt und insbesondere ihr Kreditgeschäft mit Unternehmen ausgebaut. Dabei waren vor allem die privaten Banken erfolgreich, aber auch die Landesbanken konnten Fuß fassen. Über alle Institutsgruppen hinweg ist der Zinsüberschuss innerhalb eines Jahres um 18 Prozent gestiegen, während der Provisionsüberschuss im gleichen Zeitraum um 5 Prozent zugenommen hat. Dadurch liegt der Anteil des Zinsüberschusses im Ertragsmix wieder deutlich über der Marke von 70 Prozent.

In den letzten Jahren war es für die Banken jedoch ratsam, ihre Abhängigkeit vom Kreditgeschäft zu verringern und provisionsbasierte Geschäftsfelder wie das Transaction-Banking und Advisory Services auszubauen. Auf diese Weise können sie die Effizienz der Kapitaleinsatzes steigern und die Rentabilität des Corporate-Bankings unabhängig vom Zinszyklus erhöhen.

Fortschritte auf der Kostenseite

Die höheren Gewinne im vergangenen Jahr wurden auch durch Fortschritte auf der Kostenseite erzielt. Die Effizienz- und Sparprogramme greifen nach und nach und reduzieren den Verwaltungsaufwand. Es sei wichtig, weiterhin daran zu arbeiten. Bisher haben sich viele Banken hauptsächlich auf kurzfristige Sparmaßnahmen konzentriert. Jedoch können sie ihr Corporate-Banking nur langfristig zukunftssicher machen, indem sie eine strukturelle Kostenoptimierung vornehmen.

Damit einher geht eine Reduzierung der Komplexität im Geschäfts- und Betriebsmodell. Noch immer bieten zu viele Banken zu viele Geschäftsfelder und ein zu umfangreiches Leistungsspektrum an. Dies führt häufig zu Prozesskomplexität im Betrieb, bindet Mitarbeiterkapazitäten und erhöht die Durchlaufzeiten. Im Gegensatz dazu konzentrieren sich Vorreiter mit einer schlanken Struktur auf ausgewählte, wertschaffende Tätigkeitsbereiche. Dadurch können sie den Vertriebserfolg steigern, die Zufriedenheit von Kunden und Mitarbeitern verbessern und gleichzeitig weitere Möglichkeiten finden, den Verwaltungsaufwand zu senken.

Vier Gefahren für das Firmenkundengeschäft

Des Weiteren müssen sich die Banken in Deutschland auf eine kurzfristige Verschlechterung der Rahmenbedingungen vorbereiten. Derzeit bestehen Gefahren aus vier verschiedenen Richtungen:

- Aufgrund der schwachen Konjunktur, der hohen Unsicherheit über den weiteren Verlauf des Ukraine-Kriegs und der Tendenzen zur Deglobalisierung ist es ungewiss, wie sich die Kreditnachfrage der Unternehmen entwickeln wird.

- Abhängig vom Verlauf der Konjunktur ist eine erneute Zinswende im Jahr 2023 oder 2024 nicht ausgeschlossen. Dies könnte zu einem Rückgang der Kreditmarge führen, nachdem sie kürzlich ihren Höchststand der letzten zehn Jahre erreicht hat.

- Die günstigen Refinanzierungsmöglichkeiten bei der Europäischen Zentralbank laufen allmählich aus. Die steigenden Zinsen werden die Refinanzierung der Banken zunehmend verteuern, was sich negativ auf die Rentabilität auswirken wird.

- Der Wettbewerbsdruck nimmt durch das Vordringen ausländischer Banken zu. Dadurch sind die Margenspielräume begrenzt. Diese Auslandsbanken verfügen über Zugang zum Kapitalmarkt und bieten weltweit Transaction-Banking-Dienstleistungen an, was den Bedürfnissen insbesondere exportorientierter Unternehmen entspricht.

Angesichts dieser Herausforderungen sollten die Institute das Momentum im Vertrieb weiterhin so gut es geht nutzen und gezielt in zukunftsträchtige Geschäftsfelder zu investieren. Zudem dürfen die Bemühungen nicht nachlassen, Kosten und Komplexität zu reduzieren.