Banking im 21. Jahrhundert bringt eine ganze Reihe neuer Herausforderungen und Chancen mit sich, denen sich Banken und Sparkassen stellen müssen, um auch zukünftig erfolgreich zu sein. Fünf zentrale Erfolgsvoraussetzungen stelle ich heute zur Diskussion.

Wo liegt die Zukunft des Retail Banking? Bei der Suche kann die Beantwortung zentraler strategischer Fragestellungen wertvolle Unterstützung bieten.

Finanzinstitute stehen derzeit vor gewaltigen Herausforderungen. Mit die wichtigsten davon sind:

- Die weiterhin anhaltende Niedrigzinsphase, verhindert Erträge sowohl im Kundengeschäft als auch bei den Eigenanlagen.

- Die abnehmende Kundenloyalität führt zur Einschränkung von Cross- und Up-Selling-Möglichkeiten.

- Die Regulierung baut immer neue bürokratische Hürden auf, die mit hohen Kosten versehen sind.

- Die Digitalisierung der Finanzdienstleistungen verändert das Bankgeschäft in vielen Bereichen, verschärft den Wettbewerb und verursacht hohe Investitionen.

Letztlich dreht sich jedoch alles um den Kunden. Seinen Ansprüchen müssen die Banken und Sparkassen gerecht werden, wollen sie auch in Zukunft erfolgreiche Geschäfte tätigen.

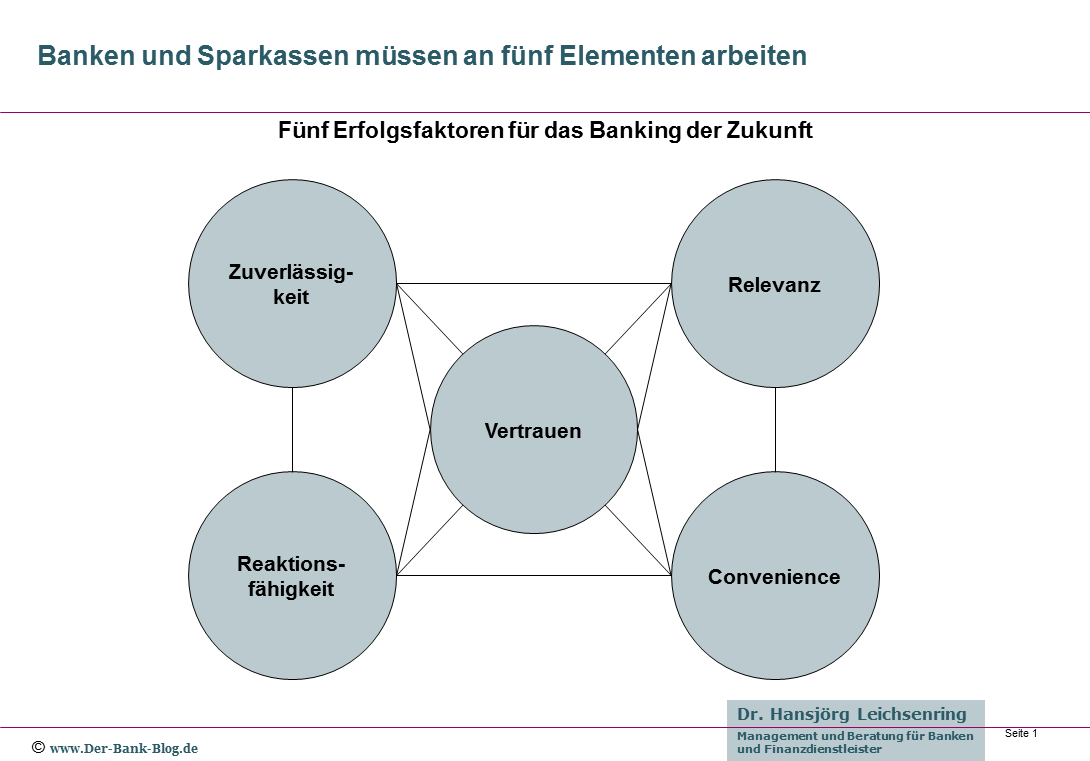

Fünf Erfolgsfaktoren für das Banking der Zukunft

Man mag dies für Bequemlichkeit halten, historisch betrachtet entstanden Bankverbindungen häufig aus einer Familientradition heraus. War der Großvater bei der Volksbank, waren es der Vater und das Kind in der Regel auch.

Dies hat sich mittlerweile geändert. In einer Zeit des 7/24 Vergleichs von Bankangeboten, verbunden mit einfachen Möglichkeiten, neue Bankverbindungen einzugehen und/oder bestehende zu wechseln, muss Kundenloyalität von den Finanzinstituten täglich neu erarbeitet werden.

Dabei sind insbesondere die folgenden fünf Voraussetzungen zu erfüllen.

Fünf Erfolgsfaktoren für das Banking der Zukunft

Bankgeschäfte müssen einfach und bequem sein

Kunden wollen Bankgeschäfte schnell und einfach erledigen können. So wie alles andere auch. Einige Institute haben das noch nicht richtig verstanden, andere haben Schwierigkeiten mit der Umsetzung. Wie sonst kann man erklären, dass es immer noch Instituten gibt, bei denen es nicht möglich ist, selbst ein einfaches Girokonto am Wochenende online zu eröffnen ohne extra dafür eine Filiale aufsuchen zu müssen?

Das Zauberwort lautet „Convenience“ und betrifft nicht nur Banken (denken Sie nur mal an das rasante Marktwachstum bei Convenience-Food).

Kunden erwarten Einfachheit und Bequemlichkeit, auch von ihren Banken. Andere Finanzdienstleister haben dies begriffen, man muss nur mal in Richtung Versicherungen oder freie Finanzvertriebe schauen. Von FinTechs will ich an dieser Stelle gar nicht erst reden.

Banken müssen relevant bleiben

Eigentlich nichts Neues, doch den Finanzinstituten fällt es noch immer schwer, ihre Kommunikation mit den Kunden persönlich und individuell zu gestalten. Kunden wollen keine Massenmailings zum Frühjahrskredit oder Einladungen zu Bauspartagen und Vorsorgeberatungswochen. Diese Zeiten sind vorbei. Kunden erwarten, dass die von den Banken und Sparkassen ausgehende Kommunikation relevant und maßgeschneidert für eine konkret bestehende oder kurzfristig konkret erwartete individuelle Bedarfssituation ist.

Banken müssen schnell reagieren

Kunden erwarten schnelle Reaktionen, von einem Kreditinstitut. E-Mail-Antwortzeiten von mehreren Tagen sind aus Kundensicht schlichtweg nicht akzeptabel. Banken müssen ihre Reaktionsfähigkeit verbessern und interne Prozesse und Systeme so organisieren, dass schnelle Antwort- und Servicezeiten möglich sind. Dabei kommt es auch auf das entsprechende Datenmanagement an, denn ausgesendete Botschaften müssen natürlich auch konsistent und daher den auf Anfragen antwortenden Mitarbeitern in den unterschiedlichen Vertriebs- und Servicestrukturen bekannt sein.

Kunden erwarten zuverlässige und sichere Lösungen

Aus Sicht der Kunden war Zuverlässigkeit bislang immer ein Pluspunkt von Banken. In einer Zeit, in der neue Wettbewerber in diesem Bereich neue Akzente setzen, fällt es den Banken schwer, mitzuhalten.

Man denke z.B. an den Bereich Zahlungsverkehr und Unternehmen wie PayPal, Apple oder Google, die extrem einfache aber eben auch zuverlässige Lösungen anbieten.

Kunden erwarten von Banken nicht mehr, aber auch nicht weniger, als dass sie mit diesen, aber auch mit anderen Unternehmen, mithalten können.

Es kommt auf das Vertrauen an

Einer der zentralen Punkte, an denen Finanzinstitute nicht erst seit der Finanzkrise arbeiten müssen, ist die Wiederherstellung der Vertrauensbasis. Statt hier Fortschritte zu erzielen, führen ständig neue Skandale dazu, dass längst auch in bürgerlichen Kreisen über die gesellschaftliche Verantwortung der Banken kritisch diskutiert wird.

Kunden unterstellen zudem allen Banken und Sparkassen, dass bei ihnen der Eigennutz gegenüber dem Kundenbedarf überwiegt.

Transparenz, Ehrlichkeit, Aufrichtigkeit und die Bereitschaft, den Kunden mit seinem Bedarf in den Mittelpunkt des eigenen Handelns zu stellen ist entscheidend dafür, dass Banken einen Platz im Alltag des Kunden erlagen können.

Was meinen Sie: Gibt es weitere wichtige Erfolgsfaktoren für das Banking der Zukunft?