Bankkunden nutzen heute im Entscheidungsprozess für Finanzdienstleistungen alle zur Verfügung stehenden Kanäle. Banken und Sparkassen stellt das vor massive Herausforderungen, müssen sie doch den modernen Cross-Channel-Kunden verstehen und einen ganzheitlichen Omnikanal-Ansatz verfolgen.

Das Verhalten von Kunden und Konsumenten ändert sich. Der Kunde von heute ist u.a. selbstbewusst, preissensibel, serviceorientiert und vernetzt. Studien zu aktuellen Trends und Entwicklungen beim Kundenverhalten finden Sie im Bank Blog.

© Shutterstock

Die Cross-Channel-Studie von elaboratum/Eurogroup Consulting von 2014 hat gezeigt, dass das veränderte Konsumentenverhalten im Kontext der zunehmenden Digitalisierung auch deutliche Auswirkungen auf die Art und Weise hat, wie Konsumenten mit ihrer Bank interagieren. Die Nutzung unterschiedlicher Kanäle (Internet, Telefon, Filiale) im Entscheidungsprozess der Kunden ist inzwischen zur Selbstverständlichkeit geworden.

Die nun vorgelegte Vertiefungsstudie verfolgt das Ziel, die Verteilung der Konsumenten in dieser neuen Kundentypologie zu quantifizieren und eine klare Charakterisierung der unterschiedlichen Kundentypen zu ermöglichen. Darüber hinaus wurde untersucht, welche Anforderungen Kunden an den persönlichen Kontakt haben und wie Banken diese Bedürfnisse idealtypisch bedienen können.

Dabei wurden insbesondere folgende Fragestellungen untersucht:

- Wie viel Digitalisierung brauchen und erwarten Bankkunden heute und morgen?

- Welche Anforderungen haben Bankkunden an die einzelnen Kanäle (z. B. Filiale, Telefon, Online, Mobile)?

- Wo verlieren Banken ohne kanalverzahnende Prozesse ihre Kunden?

- Welche Kundentypen existieren im Cross-Channel-Banking?

- Wie kann das Zusammenspiel der Kanäle optimal gestaltet werden?

Bankkunden nutzen mehrere Kanäle

Für die erfolgreiche Verzahnung von Filialbetrieb, Callcenter und Online-Banking müssen Banken wissen, wie Kunden die Kanäle nutzen und wann sie zwischen ihnen wechseln.

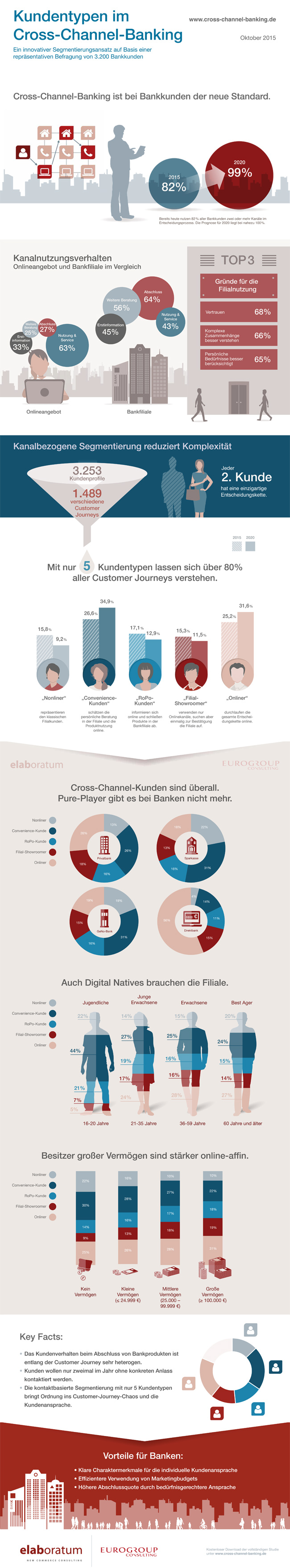

82% der Bankkunden in Deutschland wechseln beim Abschluss von Bankprodukten zwischen mindestens zwei verschiedenen Kommunikationskanälen. Derzeit gehen Banken auf dieses Bedürfnis allerdings kaum ein. Die Institute setzen weiterhin auf eine aus heutiger Sicht eindeutig veraltete Kundensegmentierung. Sie fokussieren sich siloartig auf Online-Banking und Filialnetze und verpassen damit Geschäft.

Fünf Typen von Bankkunden

Auf Basis von über 3.200 Befragungen identifiziert die Studie u.a. die folgenden fünf zentralen Kundentypologien, die über 80% aller Customer Journeys erklären.

- „Nonliner” repräsentieren den klassischen Filialkunden, der sich Impulse und Erstberatung auch im privaten Umfeld holt.

- „Convenience-Kunden” schätzen die Möglichkeit, nach der persönlichen Beratung in der Filiale sofort abschließen zu können. Produkte und Services nutzen sie anschließend bequem online.

- „RoPo-Kunden” (“Research online, Purchase offline”) informieren sich online (meist außerhalb des Ökosystems der Bank) und schließen Produkte in der Bankfiliale ab.

- „Filial-Showroomer” verwenden nur Onlinekanäle, suchen im Verlauf der Entscheidungskette aber einmalig die Bestätigung durch ausführliche Beratung in der Filiale.

- „Onliner“ durchlaufen die gesamte Entscheidungskette online (innerhalb und außerhalb des Ökosystems der Bank) und haben keinen Kontakt mit der Filiale.

Infografik Cross Channel Banking

Die folgende Infografik gibt einen Einblick in die fünf Banking-Kundentypen, liefert Erkenntnisse über das Nutzungsverhalten in Online-Kanälen (Bank-Websites, Vergleichsportale, Fachportale, Apps) und Filialen und zeigt, welche Anforderungen Kunden an ihre Bank und deren Kanalverzahnung heute stellen.

Cross-Channel-Banking ist bei Bankkunden der neue Standard

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.